동양증권 후순위채 투자자 전전긍긍 연기금·상호금융·보험사 등 분산 보유…자본 잠식되면 원금 손실

임정수 기자공개 2013-10-08 08:58:09

이 기사는 2013년 10월 04일 18시10분 thebell에 표출된 기사입니다

동양그룹 사태로 동양증권 후순위채와 회사채에 투자한 투자자들이 불안에 떨고 있다. 고객 이탈이 지속되고 영업이 마비된 상황에서 불완전 판매에 따른 소송, 고정비 등의 부담 때문에 원금 손실을 걱정해야 하는 상황에 처했기 때문이다.전문가들은 최악의 경우 동양증권이 자본잠식에 빠질 수도 있다고 우려하고 있다. 이 경우 후순위채를 비롯한 채권 투자자는 원금을 상환받기 어려울 수 있다. 시장 가격이 폭락하고 있어 당장 내다 팔더라도 손실이 불가피한데다 살 만한 투자자를 찾기도 어려운 상황이다.

◇ 기괸투자자들 손실 가능성 긴급 점검…우정사업본부 등 보유사실 극구 부인

4일 금융투자업계에 따르면 일부 연기금과 공제회 등의 기관투자자들은 최근 증권사 애널리스트를 호출해 동양증권 후순위채와 회사채의 원금 손실 가능성 여부를 점검했다. 계속 보유하고 있어도 되는 것인지 아니면 손실을 감수하고 팔아야 하는지 등에 대한 판단을 내리기 위한 것으로 해석된다.

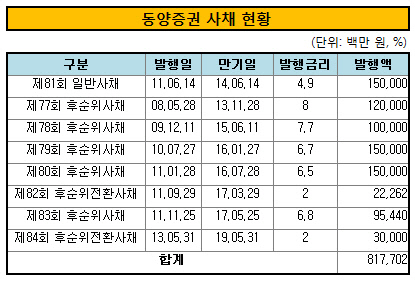

동양증권이 발행한 사채 잔액은 올해 6월 말 기준으로 총 8200억 원이다. 내년 6월 만기 도래하는 회사채 1500억 원과 530억 원 어치의 후순위 전환사채(CB) 등을 제외한 약 6000억 원 어치가 모두 후순위 채권이다.

시장에는 우정사업본부 교직원공제회 과학기술공제회 등의 연기금과 공제회, 신협 새마을금고 등의 상호금융기관, 일부 중소형 보험사와 개인 투자자들이 나눠 보유하고 있는 것으로 알려져 있다. 그러나 우정사업본부 교직원공제회 등 당사자는 규정상 증권사 후순위채에 투자할 수 없다며 보유 사실을 극구 부인했다.

자금인출 사태가 지속되면서 후순위채 가격은 폭락했다. 6%~8%에 발행된 후순위채는 개인들이 거래하는 소매 채권 시장에서 시장 수익률이 25%까지 치솟았다. 기관들이 주로 거래하는 장외 채권시장에서는 100억 원 단위의 대규모 거래는 포착되지 않았지만 시장 수익률을 고려하면 대규모 평가 손실이 불가피한 상황이다.

이 때문에 투자자들은 동양사태가 동양증권에 어떤 파장을 미칠 지 예의주시하고 있다. 한 시장 관계자는 "동양증권의 향배애 대한 기관 투자자들의 문의가 빗발치고 있다"면서 "내부 포지션에 대한 우려 때문일 것"이라고 전했다. 또 다른 관계자는 "지금 손실을 감수하고서라도 후순위채를 내다 팔려고 해도 살 만한 투자자는 없을 것"이라며 "보유하면서 사태 추이를 지켜보는 방법 밖에는 없다"고 말했다.

|

◇ 자기자본 1조 3000억 충분 VS 소송 관련 손실 불확실성 크다

후순위채의 원금 손실 가능성은 얼마나 될까? 자본이 잠식되면 투자자들이 후순위채를 상환 받을 가능성은 사라진다. 이 때문에 투자자들의 관심은 자본 잠식 여부로 쏠려 있다. 올해 6월 말 기준 동양증권의 자기자본 총액은 약 1조 3000억 원. 영업이 정지된 상황에서 누적 손실이 1조 3000억 원 까지 확대될 수 있느냐에 대한 판단을 내려야 하는 상황이다.

시장에서는 낙관론과 비관론이 엇갈려 나온다. 낙관론의 전제는 동양증권 매각이다. 고객 이탈이 지속되는 상황에서 그룹 리스크가 절연되려면 일단 매각부터 이뤄져야 한다는 것이다. 매각이 빠르면 빠를수록 고객 이탈을 줄이고 고정비 지출 등에 따른 손실도 줄일 수 있다는 판단이다.

불완전 판매로 인한 소송 관련 손실도 자본 잠식을 우려할 만한 수준으로 커지지는 않을 것으로 보고 있다. 업계 관계자는 "연간 고정비 부담이 최대 1000억 원 정도 된다"면서 "LIG 사태와 같은 과거 불완전판매 소송 판례를 고려할 경우 많이 잡아도 관련 손실이 2000억 원을 넘지 않을 것"이라고 전망했다. 이 관계자는 또 "종금 라이선스를 보유하고 있던 시절에 취득한 부동산 가치만 3000억 원 정도인 것으로 안다"면서 "채권 만기도 분산돼 있어 당장 상환에 대한 부담이 크지 않다"고 분석했다. 가까운 시일 내에 자본 잠식을 우려한만한 상황은 아니라는 것이다.

하지만 소송 관련 손실이 겉잡을 수 없이 커져 자본 잠식으로 이어질 수 있다는 주장도 많다. LIG 사태와는 사태의 본질이 다르다는 평가다. LIG 그룹의 기업어음(CP)을 판매했던 우리투자증권은 그룹과 관련이 없어 정보가 어느 정도 차단됐다는 평가를 받을 수 있었지만, 동양증권의 경우 그룹 계열사 CP와 회사채를 팔았다는 점에서 정상 참작을 기대하기는 어렵다는 분석이다.

한 시장 관계자는 "우리투자증권은 지점을 통해 판매한 LIG그룹 CP 중 일부만 보상했지만 동양증권은 지점을 통해 판매한 CP와 회사채 전액을 보상해야 할 수도 있다"면서 "소송으로 인한 우발채무 부담에 대한 불확실성이 크기 때문에 매각 절차가 진행되더라도 쉽게 매수자가 나타나기 어려울 것"이라고 내다봤다. 최근 법정관리를 신청한 동양그룹 계열사의 회사채와 CP 잔액은 1조 원을 훌쩍 넘어선다. 이 중 절반 이상을 동양증권이 주관하거나 신탁에 편입시켜 고객들에게 판매했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목