스테디셀러 통합보험의 진화 [보험시장 흔든 상품 Ⅱ]①시장개막 11년차…세분화로 新수요 창출

안영훈 기자공개 2014-02-28 08:21:37

[편집자주]

'중도해지시 지급되는 해지환급금은 납입한 보험료보다 적거나 없을 수 있습니다.' 보험상품 판매시 보험계약자에게 필수적으로 알리도록 한 내용이다. 이 같은 사전 공지에도 턱없이 낮은 중도해지 환급금은 보험상품에 대한 대표적인 불만 사항이다. 보험사들은 지난해부터 중소형사 를 중심으로 중도해지 환급금을 높인 상품을 잇따라 출시하고 있다. 머니투데이 더벨은 환급률 제고를 비롯해 통합보험, 온라인 보험, 암보험, 어린이보험 등 기존 보험시장의 상품 질서를 뒤흔든 상품을 소개한다.

이 기사는 2014년 02월 24일 16시47분 thebell에 표출된 기사입니다

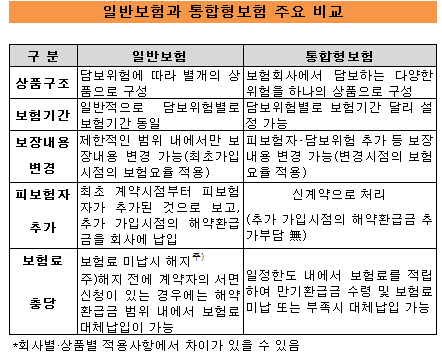

통합형 보험 시장이 열린 지 10년이 지났다. 2003년 12월 손해보험업계에서 처음 피어난 통합형 보험의 불꽃은 어느덧 생명보험업계로 퍼졌고, 현재 생명보험업계에서도 종신보험에 중대한 질환(CI·Critical Illness), 장기간병, 연금전환 등의 기능이 덧붙여진 통합형 보험이 대세로 자리잡을 정도다.손해보험업계에선 이미 1세대 통합형 보험의 맥을 잇는 2세대 통합형 보험의 시대가 본격화되고 있다. 기존의 1세대 통합형 보험이 가족 구성원 전체의 세대보장에 주력했다면 2세대 통합형 보험은 시대의 변화에 맞춰 개인 보장 중심으로 보장 영역을 세분화하며 새로운 수요를 창출해 나가고 있다.

◇ 새로운 요구에 맞춘 통합보험의 진화

통합형 보험 진화의 선두에는 지난 2003년 12월 국내 최초로 통합보험 '삼성슈퍼(Super)보험'을 출시한 삼성화재가 있다. 통합형 보험의 시초상품인 삼성슈퍼보험은 '삼성화재 통합보험 슈퍼(Super) Ⅶ'으로 명맥을 이어왔고, 2003년 12월 출시 이후 지난해 판매중단까지 176만 명이 가입하는 진기록을 세웠다.

전 세대를 아우르는 통합보장이란 컨셉이 제대로 히트를 쳤다. 삼성화재는 삼성슈퍼(Super)보험의 DNA를 잇는 2세대 상품으로 '삼성화재 통합보험 슈퍼플러스(이하 슈퍼플러스)'를 지난 2011년 3월 출시한 이후 현재까지 주력상품으로 판매하고 있다.

1인 가구 성장에 발맞춰 개인형 맞춤 통합보장으로 진화한 슈퍼플러스는 통합보장은 물론 만기환급금의 자유로운 선택과 무사고에 대한 고객의 본전심리까지 충족시킬 수 있는 상품으로, 출시 이후 1년 9개월만에 신계약 96만 건, 신계약보험료 756억 원이라는 실적을 기록했다. 1세대 상품인 삼성슈퍼보험 못지 않는 삼성화재의 스테디셀러로 자리잡은 셈이다.

통합형 보험의 진화는 비단 새로운 상품 개발을 통해서만 이뤄지고 있는 것은 아니다.

자동차보험의 원조사라는 타이틀을 보유한 동부화재가 지난해 출시한 '자동차보험 패밀리 통합보장 플랜'이 대표적인 예다. 동부화재의 자동차보험 패밀리 통합보장 플랜은 엄밀히 말하면 자동차보험 상품 내 특약이다. 하지만 통합형 보험의 컨셉을 차용, 세대 구성원이 자동차사고로 입을 수 있는 상해 모두를 통합 보장한다.

업계 한 관계자는 "일반보험, 자동차보험, 장기보험을 하나로 묶는 통합형 보험은 세부 보장항목들과 보장범위 차별화를 통해 진화하고 있다"며 "새로운 시대적 요구에 맞춰 새로운 담보 추가가 가능한 만큼 통합형 보험의 진화는 끝이 없다"고 말했다.

|

◇ 마케팅에서 감독당국 제도까지 변경 파급력

상품 측면 외에도 통합형 보험은 보험사의 마케팅은 물론 금융감독 당국의 제도 변화까지 불러 올 만큼 엄청난 파급력을 자랑했다.

통합형 보험은 하나의 상품계약으로 고객의 모든 보장 니즈를 충족시킬 수 있을 정도로 다양한 보장 통합이 가능하다. 그 말은 보험계약시 고객에게 맞는 맞춤형 보장 컨설팅이 필요하다는 말과 같다. 통합형 보험 시장 개막 이후 손해보험사의 영업방식은 맞춤형 보장이 가능한 컨설팅 영업으로 변해 갔고, 이 과정에서 고학력 설계사 조직이 빠르게 성장하며 설계사들의 역량도 자연스럽게 제고됐다.

통합형 보험의 성장은 금융감독 당국의 장기손해보험 리스크 산출 기준을 변경시키기도 했다. 위험기준 자기자본제도(RBC제도) 도입 초기 금융감독원은 장기손해보험의 리스크를 보험상품별로 측정했다. 하지만 곧 이러한 방식은 보장담보별 측정 방식으로 변경됐다.

당시 통합형 보험은 원수위험보험료 구성비가 가장 큰 보험상품으로 분류, 리스크를 측정했었다. 하지만 여러 가지 상품이 혼재돼 있는 통합형 보험을 하나의 보험상품으로 보고 리스크를 측정한다는 것은 많은 문제점을 야기했고, 결국 금융감독원은 통합형 보험의 리스크 분류를 위해 2012년 9월 상품별 리스크 측정 방식을 보장담보별 리스크 측정 방식으로 변경시켰다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [thebell interview]"젠시, AI가 상품 소개 작성…로봇 촬영까지"

- LG이노텍·LG디스플레이, 유리기판 사업화 시동

- [Company Watch]시노펙스, 반도체 필터 성장에 혈액투석 신사업까지 '본궤도'

- [i-point]제이엘케이, 'JLK-LVO' 혁신의료기기 통과

- [i-point]포커스에이아이, 차세대 나라장터 구축유공 표창장 수상

- [thebell interview]"매출 1000억 이어 신사업 두 마리 토끼 잡을 것"

- [Red & Blue]테마 바람 탄 아이스크림에듀, 사업 경쟁력 '재조명'

- 제노스코 '상장 불발' 이후, 오스코텍·메리츠 복잡한 셈법

- [클리니컬 리포트]동아ST의 메타비아, 위고비 빈틈 겨냥 '비만약' 내약성 입증

- 유유제약, 수익성 개선에 쌓이는 현금 '차입 축소' 행보