한화家 삼형제, S&C 승계활용법 세가지 [지배구조 분석]승계 지렛대 활용...옥상옥·합병·현물출자 등 예상

김익환 기자공개 2014-10-17 09:30:00

이 기사는 2014년 10월 13일 13시43분 thebell에 표출된 기사입니다

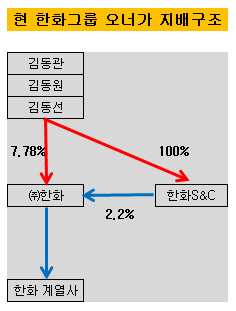

김승연 한화그룹 회장의 삼형제가 한화그룹에 합류하면서 경영권 승계방안에도 관심이 쏠린다.김 회장의 장남인 김동관 한화솔라원 영업실장(CCO)은 지난 2010년 한화그룹에 합류했다. 올 들어 차남 김동원 한화그룹 기획실 디지털팀장이 입사했고, 삼남인 김동선 씨는 이달 초 한화건설에 몸담기 시작했다. 경영수업을 받고 있지만 삼형제의 그룹 지배력은 취약하다. 김동관 영업실장은 그룹 지주사격인 ㈜한화의 지분율이 4.44%에 불과하고 김동원 팀장, 김동선 씨도 각각 1.67%씩만 쥐고 있다.

삼형제는 ㈜한화의 지배력을 끌어올리기 위해 한화S&C를 십분 활용할 전망이다. 한화S&C는 김동관 실장이 지분 50%, 김동원 팀장과 김동선 씨가 각각 지분 25%씩을 보유하고 있다. 활용방안은 크게 세 가지(옥상옥·합병·현물출자)로 나뉜다.

◇ '옥상옥' 한화 S&C

한화S&C는 지배구조 측면에서 SK그룹의 SK C&C와 닮아 있다. 오너일가가 대주주이고 그룹 IT일감으로 성장했다는 점에서 비슷하다.

SK C&C는 최대주주인 최태원 회장의 경영기반으로 '최 회장→SK C&C→SK㈜→SK 자회사'로 이어지는 지배구조의 중심이다. SK C&C를 통해 지주사 SK㈜를 지배하는 옥상옥 구조를 갖춘 셈이다. 소버린 사태로 경영권을 위협받은 최 회장은 SK C&C를 통해 SK㈜ 보유지분을 사들였고, SK C&C는 SK㈜ 지분 31.82%를 보유한 최대주주가 됐다.

|

삼형제는 승계기반 마련을 위해 SK C&C의 '옥상옥 모델'을 따라갈 여지가 있다. 한화S&C가 ㈜한화의 지분을 대거 끌어 올리는 방식으로, '삼형제→한화S&C→㈜한화→한화 계열사'로 이어지는 지배구조를 완성하게 된다. '옥상옥' 한화S&C를 통해 그룹을 지배하는 방식이다.

현재 한화S&C는 ㈜한화 지분율이 2.2%에 불과해, 경영권 확보를 위해선 막대한 지분 취득비용이 예상된다. ㈜한화 지분 10~20%를 취득하려면 현시가로 2600억~6200억 원이 든다.

한화S&C가 IT서비스사업과 에너지사업을 영위하며 가파른 성장곡선을 그리고 있다는 점에서, 매입자금을 조달할 여력은 충분하다. 지난해말 기준 한화S&C 자산규모는 1조 1958억 원, 이익잉여금은 3203억 원에 달했다. 최근 3년 평균 상각전영업이익(EBITDA)은 1836억 원이었다.

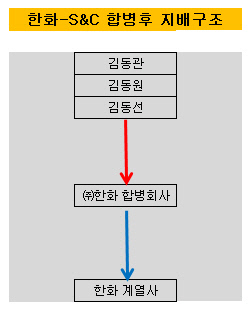

◇ 한화-한화S&C 합병방안

한화S&C와 ㈜한화를 합병하는 방안도 거론된다. 한화S&C 주주인 삼형제가 합병대가로 한화 신주를 취득해 한화그룹을 지배할 수 있다. 이 경우 '삼형제→㈜한화 합병회사→한화 계열사'로 이어지는 지배구조가 확립된다. 다만 전제조건은 한화S&C의 기업가치 상승이다. 한화S&C 기업가치가 높아야 합병 때 삼형제의 합병회사 지분율이 확대되고, 경영권도 탄탄해진다.

|

한화S&C는 한화 계열사와의 내부일감을 바탕으로 몸값을 높여가고 있다. 한화S&C는 한화에너지를 인수한 이후 눈에 띄는 성장세를 이어갔다. 한화에너지는 여수·군산발전소(발전용량 373MW)를 운영하며 인근에 스팀·전기를 공급하고 있고, 매출의 30%를 한화케미칼을 비롯한 계열사를 통해 올리고 있다.

안정적인 매출처를 확보한 한화에너지는 2012년과 2013년 각각 920억 원, 1623억 원의 영업이익을 기록했고, 2010~2013년 영업이익의 연평균성장률(CAGR)이 75%에 달했다. IT서비스·에너지사업을 영위하며 몸값을 올린 한화S&C는 상장을 추진하고, 이어서 한화와 합병을 추진할 것이란 게 증권업계의 관측이다.

하지만 몸값을 끌어올리기와 상장·합병작업까진 적잖은 시간이 걸릴 것으로 전망된다.

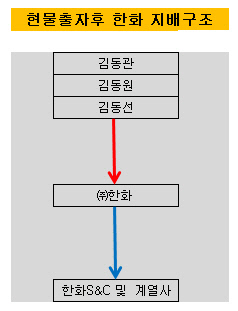

◇ 한화 신주-한화S&C 지분스왑

한화 삼형제가 보유한 한화S&C 지분 100%를 한화에 현물출자하는 방식도 있다. 현물출자 방식은 삼형제의 한화S&C 지분과 한화의 신주를 맞교환하는 것이다. 이를 통해 '삼형제→㈜한화→한화S&C·계열사'로 이어지는 지배구조를 갖추게 된다.

|

위 현물출자는 상법 422조에 따라 한화S&C와 한화 이사회를 통과해 당국의 승인만 받으면 가능하다. 삼형제가 한화에 대한 지배력을 높이려면, 역시 한화S&C의 기업가치를 높이는 게 핵심이다.

앞선 3가지 방안 외에도 삼형제가 한화S&C 상장 때 보유지분 상당수를 구주매출하고, 그 자금으로 한화 지분을 취득하는 방안도 거론된다. 하지만 이 경우에는 한화S&C에 대한 오너가의 지배력이 약화되는 단점이 있다.

삼형제는 세금을 비롯한 다양한 변수의 유불리를 따져 한화S&C 활용방안을 찾을 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목