[League Table]'1%대 기준금리' 회사채 장기화 가속[DCM/Overview] AA급 편중 현상 심화…A급 비중 소폭 확대

임정수 기자/ 정아람 기자공개 2015-04-01 17:47:04

이 기사는 2015년 03월 31일 19시02분 thebell에 표출된 기사입니다

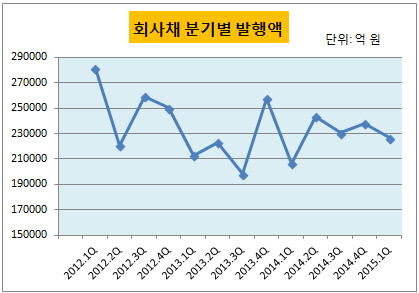

2015년 1분기 회사채 발행 시장은 역대 최저 수준의 금리와 수급 여건 개선으로 유례 없는 자금 조달의 적기를 맞았다. 투자자들은 한국은행의 기준금리 인하를 기대해 회사채 사재기에 나섰고. 정부의 공사채 발행 억제는 크레딧물 수요를 폭발시켰다.한국은행이 1분기에 기준금리를 1%대로 인하하면서 투자자들의 안전자산 선호 현상이 다소 완화됐다. 고금리 회사채를 사려는 투자 수요가 증가하면서 회사채 만기는 길어졌고, A급 회사채 비중 확대로 이어졌다.

국내 기업의 해외채권(KP) 발행 물량은 예년에 비해 감소했다. 해외에서는 안전자산 선호 현상이 강화되면서 상대적으로 아시아계가 발행하는 채권에 대한 수요가 줄어든 결과다.

◇ 역대 1분기 최대 금액 발행…'1%대 기준금리' 조달수요 폭발

31일 머니투데이 더벨에 따르면 2015년 1분기에 발행한 일반 회사채(SB), 여전채(FB), 자산유동화증권(ABS)을 합산한 국내 공모 채권 발행액은 22조 6484억 원으로 집계됐다. 이는 전년 동기 20조 6840억 원보다 2조 원가량 늘어난 수치다. FB와 ABS가 전년 수준을 유지한 가운데 SB 부문에서 2조 원 이상 증가했다.

|

분기당 22조~24조 원대의 채권 발행은 지난해 하반기부터 계속 이어졌다. 한국은행이 기준금리를 인하한 작년 3분기부터 기업들이 회사채 발행에 보다 적극적인 스탠스를 취하기 시작했다. 고금리 차입금 상환과 회사 운영자금을 저리로 조달하기 위해 회사채 시장을 자주 찾았다.

이러한 분위기는 2015년 1분기에도 계속 이어졌다. 금리 인하를 기대하는 투자자들은 차익을 기대하고 채권 사재기에 나섰다. 공사채 발행 물량 억제로 우량 회사채 품귀 현상이 빚어지면서 채권 값어치는 계속 상승했다. 한국은행의 추가 금리 인하로 기준금리가 1%대로 진입하면서 절대금리가 조금이라도 높은 회사채에 대한 투자자들의 갈망은 더 커졌다.

IB업계 관계자는 "1분기에 감사보고서 제출 등으로 한 동안 회사채 발행이 소강 상태를 보였음에도 불구하고 역대 최저금리와 폭발적인 채권 투자수요가 만나 회사채 발행 증가로 이어졌다"면서 "기업 감사보고서 제출이 끝난 2분기부터 다시 회사채 발행이 본격화할 것"이라고 전망했다.

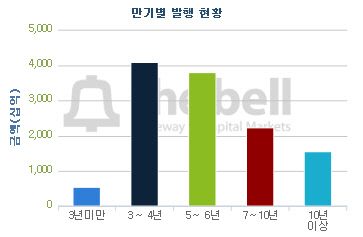

◇ 장기물 비중 확대…발행사·투자자 이해관계 궁합

회사채 만기 장기화 현상은 1분기에 극대화됐다. 만기가 3년 미만인 SB 발행액은 5450억 원으로 전체의 7.69%에 불과했다. 분리과세 하이일드 펀드 수요에 편입된 BBB급 채권이 대부분이었다. 3~4년 만기 회사채도 전체의 33%로, 전년 대비 5% 포인트나 줄었다. 5년 미만 회사채 비중이 전체의 40% 수준으로 떨어져 역대 최저치를 기록했다.

|

반면 5년 이상의 회사채 발행액 비중이 증가했다. 5~6년 만기 회사채 비중은 지난해 32.15%에서 올해 1분기에 29.81%로 소폭 줄어들었지만, 만기 7년 이상 회사채 비중은 같은 기간 22.02%에서 28.85%로 크게 증가했다. 10년 이상 일반 회사채 비중도 11.54%로 역대 최대치를 나타냈다.

저금리 기조가 이어지면서 낮은 금리를 활용해 차입금 만기를 장기화 하려는 기업이 늘어난 결과로 풀이된다. 투자자들도 수익률 제고를 위해 장기 회사채를 선호하면서 발행사와 투자자 간 수요가 맞아 떨어졌다.

자금 용도별로는 운영자금이 압도적으로 많았다. 기업들이 저금리를 활용해 선제적으로 자금을 조달하면서 차환이나 시설투자 용도 보다는 운영자금 명목으로 자금을 많이 조달했다. 운영자금 용도는 6조 3990억 원으로 전체의 52.54%를 차지했다. 차환자금이 4조 4350억 원으로 36.42%로 집계됐다. 시설자금은 77500억 원으로 6.36%에 불과한 것으로 나타났다.

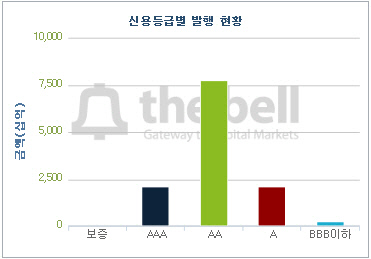

◇ A급 이하 비중 증가…AA급 집중 현상 여전

발행시장 여건 개선으로 A급 이하 회사채 비중도 증가했다. A급 이하 SB 발행액 비중은 2014년 전체의 17.52%에서 올해 1분기에 19.16%로 소폭 증가했다. 역대 최저금리에 투자자들이 고금리 회사채로 눈을 돌리면서 A급 이하 회사채 비중이 늘어난 것으로 분석된다. 분위기에 편승해 일부 A급 기업이 회사채 시장에서 데뷔전을 치루기도 했다.

|

하지만 아직 회사채 시장의 고질병으로 지목돼 온 양극화 현상이 해소됐다고 보기는 어렵다. AA급 회사채 비중은 같은 기간 52.69%에서 63.47%로 11%포인트가량 증가했다. 반대로 AAA급 비중은 29.7%에서 17.08%로 줄었다. AAA급 기업이 줄어든 만큼 AA급 회사채 집중 현상은 심화된 것으로 해석된다.

잇따른 금리 하락과 저금리에 따른 고금리 회사채 수요 증가 등 우호적인 여건을 고려하면 기대 이하의 결과다. 업계 관계자는 "다수의 A급 회사채 수요예측이 성공적으로 이뤄지면서 시중 유동성의 온기가 확산될 것으로 기대했는데 아직 기대치에 미치지 못하고 있다"고 평가했다.

AA급 회사채 집중 현상은 한진그룹, 현대그룹, 동부그룹 등 빅 이슈어들이 회사채 시장에서 퇴출된 결과로 분석된다.

업계 관계자는 "A급 이하 회사채 발행을 견인할 우호적인 수급 요인이 많다"면서 "투자자들의 위험 선호 경향이 강해지면서 양극화 문제가 조금 씩 해소될 것"이라고 전망했다.

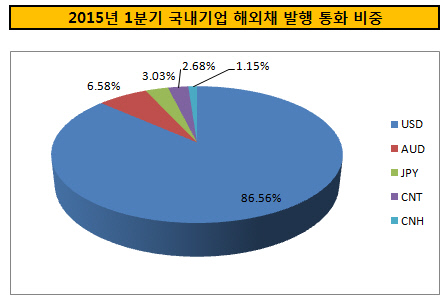

◇ 1분기 KP 발행 저조...달러화 비중 85%

국내 기업의 해외채권(KP) 발행은 상대적으로 저조했다. 2015년 1분기 발행된 KP는 41억 5885만 달러로 집계됐다. 지난해 1분기 발행된 89억 5124만 달러보다 약 54% 감소한 수치다. 2013년 1분기 53억 7704만 달러보다도 낮은 수준이다.

1분기 한국물 발행이 저조했던 것은 해외 투자자의 안전자산 선호도가 강화되면서 신흥국 채권 수요가 감소해, 국내 기업의 해외채권 발행 여건이 불리해졌기 때문이다. 차환 물량이 예년보다 부족했고 원화채 발행 금리도 낮아져 기업들이 외화 대신 원화 조달을 선호한 점도 영향을 미쳤다.

|

발행 통화 중 미국 달러화가 차지하는 비중은 86.56%로 절대적이었다. 지난 1월 수출입은행은 22억 5000만 달러에 달하는 글로벌본드를 찍어 빅이슈어의 면모를 이어갔다. 우리은행과 현대캐피탈아메리카는 각각 3억 5000만 달러와 5억 달러의 유로본드와 글로벌본드를 발행했다. 달러화 채권 외에는 캥거루본드, 사무라이본드, 딤섬본드(CNH), 포모사본드(CNT)가 발행됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 메리츠증권 PBS 진출 사력…NH증권 키맨 영입 '불발'

- VIP운용 조창현 매니저, '올시즌 2호' 4년만에 내놨다

- [2025 주총 행동주의 리포트]머스트의 조용한 '구조 개입'…침묵이 아닌 설계

- 한국증권, 채권형 중심 가판대 재정비

- 알토스벤처스, 크림 구주 인수 검토…1조보다 낮은 밸류

- 한화증권, 해외 라인업 강화 스탠스 '고수'

- [연금시장에 분 RA 바람]금융사도 일임 경쟁 참전…관건은 은행권 확보

- [택스센터를 움직이는 사람들]"고객만족 최우선시, 시나리오별 절세 노하우 제공"

- [thebell PB Survey]2분기도 미국 주식 중심…안전자산 선호 기류

- KB증권, '글로벌 분산' 키워드…KCGI펀드 선택