DGB캐피탈, 지방지주 계열 중 나홀로 '뒷걸음질' 순익 감소..위험 큰 포트폴리오 편중

원충희 기자공개 2016-04-14 10:26:20

이 기사는 2016년 04월 12일 14:43 thebell 에 표출된 기사입니다.

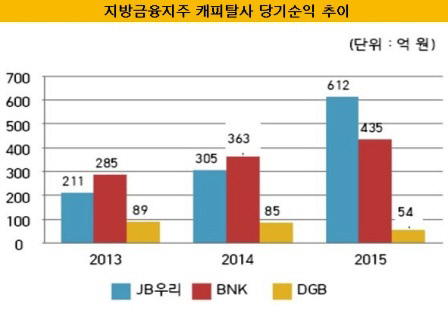

지난해 쾌속 질주하던 지방금융지주 계열 캐피탈 3사 중 DGB캐피탈이 유일하게 순익에서 뒷걸음질 쳤다. 산업기계 리스 등에서 발생한 부실로 대손비 부담이 증가한 탓이다. 올 들어 경기침체에 따라 리스크가 커지는 기계류 금융에서 탈피해 경영 틀을 자동차금융 위주로 바꾸려는 것도 이 때문이다.12일 업계에 따르면 DGB캐피탈의 지난해 당기순이익은 54억 원으로 전년(85억 원)대비 37% 감소했다. 같은 기간 BNK캐피탈이 363억 원에서 436억 원으로, JB우리캐피탈 305억 원에서 612억 원으로 증가한 것과 대조된다. 지방금융지주 계열 캐피탈 3사 중 DGB캐피탈만 유일하게 순익이 떨어졌다.

원인은 공작·산업기계 리스 등에서 발생한 부실채권이다. 2014년만 해도 23억 원이던 부실여신(회수의문+추정손실)은 지난해 104억 원으로, NPL(고정이하여신)은 85억 원에서 195억 원으로 급증했다. 이로 인해 대손충당금도 87억 원에서 201억 원으로 적립액이 크게 늘었다.

|

지방금융지주 계열 캐피탈 3사 중에서 DGB캐피탈만 순익이 감소한 이유는 자산 구성의 차이에서 기인한다. BNK·JB우리캐피탈은 작년 말 기준으로 총자산의 50% 이상을 자동차금융 등 안전자산 위주로 구성해놓고 있다. BNK캐피탈은 2013년 말 1조2845억 원이던 자동차금융 자산을 지난해 말 2조2178억 원으로, JB우리캐피탈은 2조9768억 원에서 4조6798억 원으로 늘렸다.

자동차는 중고시장이 잘 발달돼 있는 등 범용성이 좋고 실수요자 사용률이 높아 부실율이 낮은 자산으로 통한다. 더불어 자본시장이 경직돼 자금조달이 힘들어지면 자동차금융 자산을 유동화 하는 방식으로 조달할 수 있어 쓰임새도 많은 편이다.

반면 DGB캐피탈은 작년 말 기준으로 경기침체에 취약한 사업자 대상 산업기계류 리스가 자산의 30%, 기업대출이 36%에 이르고 있다. 자동차금융 비중은 오토론(자동차대출) 등을 포함해 1.9%(228억 원)에 불과하다.

산업기계류는 범용성이 떨어져 중고처리가 힘든데다 경기를 민감하게 타는 분야다. 공작기계 및 의료기기는 상황이 더 안 좋다. 개인사업자를 대상으로 하고 있어 중고수요가 제한적이다. 게다가 건당 액수가 커 한건의 부실로도 떼이는 금액이 상당하다. 리테일(소매)에 해당하는 자동차금융처럼 소액으로 리스크 분산이 쉽지 않다는 뜻이다.

캐피탈사 관계자는 "산업기계 리스에서 부실이 날 경우 처분해 회수할 수 있는 시장이 미비하다"며 "자동차처럼 범용이 아니고 산업용으로밖에 쓸 수 없을 정도로 용도가 한정돼 있어 자금회수가 쉽지 않다"고 말했다.

DGB캐피탈이 지난 2월 4일 열린 ‘DGB금융지주 경영실적 컨퍼런스 콜'을 통해 자동차금융 비중을 높이겠다고 발표한 것도 이 때문이다. 이재영 DGB캐피탈 대표는 작년 8월 취임하자마자 자동차금융 영업조직 구축에 매진, 인프라를 갖추고 인력을 보강했다. 현재 다이렉트, 중고차, 신차 등 자동차금융 관련 5개 팀이 본격적으로 영업을 시작했다.

또 자동차금융 자산 2000억 원 달성을 올해 목표로 제시했다. 총자산의 15%에 달하는 수준이다. 이젠 조직도 다 갖춰졌고 영업에 매진할 수 있는 분위기가 됐다는 판단이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [K-로보틱스 리빌딩 전략]1조 외형 '흔들', 반등 가능성은

- [미래컴퍼니 장비 국산화 40년]'엣지 그라인더'에서 '웨이퍼 가공'까지, 성장 변곡점

- 롯데를 위한 항변

- '안전성·품질' 베일 벗는 삼성바이오로직스의 ADC 경쟁력

- [thebell interview]"주주라면 누구나 공평하게…배임 이슈는 신중하게"

- '글로벌 겨냥' 한국증권, 리테일 펀드 판매고 순증

- [현대차그룹 인사 풍향계]'요직' 떠오른 HMNA 리더, 트럼피즘 대응 인사 전략은

- 피아이엠운용, 용인물류 개발사업 '답보'

- [Board change]IPO 목전 MNC솔루션, 소시어스·웰투시 인사 축소

- '역합병' 3년 한화에너지, 상반된 ㈜한화·한화시스템 가치 변화

원충희 기자의 다른 기사 보기

-

- [이슈 & 보드]박막사업 매각 결정한 넥실리스 이사회, SKC와 한 몸

- [피플 & 보드]SKB 매각이익 주주환원 요청한 김우진 태광산업 이사

- [2024 이사회 평가]삼성SDS가 품은 엠로, 지배구조 개선은 아직

- [2024 이사회 평가]코스모화학, 구성 지표 아쉽지만 감사위 설치 등 노력

- [2024 이사회 평가]대주주 입김 강한 한전KPS…준시장형 공기업 한계

- [Board change]LS머트, 이사회에 케이스톤 인사 모두 빠졌다

- [Board change]자산 2조 넘은 제주항공, 이사회 개편 불가피

- [그룹 & 보드]KT, 스카이라이프 사추위 독립성 발목

- KT 문제는 '주주' 아닌 '외풍'

- [이슈 & 보드]KT, 내부 참호 구축 vs 정치적 외풍