미래에셋대우, 대한항공 회사채 900억 판매 개인투자자, 4% 후반대 금리에 문의 많아…작년보단 인기 떨어져

김슬기 기자공개 2016-06-13 10:10:00

이 기사는 2016년 06월 10일 11시42분 thebell에 표출된 기사입니다

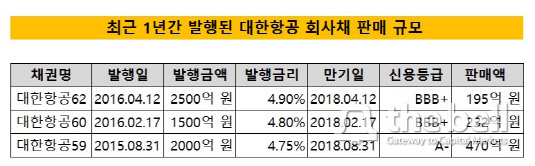

미래에셋대우가 1년 새 발행된 대한항공 회사채를 리테일 채널을 통해 900억 원 가량 팔아치운 것으로 나타났다. 개인투자자들은 대한항공 회사채가 4% 후반의 높은 금리를 제공하고 있어 꾸준히 찾고 있는 것으로 보인다. 하지만 대한항공이 한진해운의 경영정상화 차원에서 추가 지원을 할 수 있다는 리스크 때문에 작년보다는 인기가 떨어진다는 반응이다.10일 금융투자업계에 따르면 미래에셋대우는 지난 2015년 8월과 올해 2월, 4월에 발행된 대한항공의 제 59회, 60회, 62회 무기명식 이권부 무보증공모사채를 개인투자자 대상으로 판매했다.

|

미래에셋대우는 대한항공 59회, 60회 62회 회사채를 각각 470억 원, 232억 원, 195억 원 가량 리테일로 판매했으며 투자자들에게 제공한 금리는 4% 후반대였다. 59회의 만기는 3년으로 2018년 8월 31일이며 60회와 62회의 만기는 모두 2년 으로 2018년 2월 17일, 2018년 4월 12일이다.

59회 회사채 발행 당시 대한항공의 신용등급은 한국신용평가에서 A-(안정적), 한국기업평가에서는 BBB+(안정적)를 받았으며 발행수익률은 4.752%였다. 당시 2000억 원 규모로 발행됐다. 60회와 62회 회사채 발행 당시 신용등급은 BBB+(부정적)으로 조정됐다. 발행수익률은 둘 다 4.9%였으며 발행규모는 1500억 원, 2500억 원이었다.

한국신용평가는 가장 최근 발표한 평가보고서에서 "대한항공이 우수한 경쟁력을 기반으로 시장 내 우월적 지위를 확보하고 있지만 해운시황 개선 지연으로 유동성 대응능력이 저하된 한진해운의 신용위험 상승과 추가 지원가능성 및 부담 측면에서의 불확실성을 감안할 때 신용등급 전망은 부정적"이라며 등급 하향의 이유를 밝혔다.

작년보다는 대한항공 회사채 인기가 떨어지기는 했으나 금리 수준이 높아 개인투자자들 가운데에서도 매입을 원하는 사람이 꽤 된다는 반응이다.

미래에셋대우 관계자는 "지난해 금리 수준이 좋아서 개인투자자들의 문의가 많았다"며 "상품부에서도 꾸준히 물량조달을 잘 해왔다"고 설명했다. 그는 "다만 올해 한진해운 등이 안 좋아지면서 조금 인기가 시들한 측면이 있다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

김슬기 기자의 다른 기사 보기

-

- [Deal Story]한숨돌린 고려아연, 뜨거웠던 시장 반응에 안도

- [대한조선 IPO]예비심사 청구 초읽기, 이사회 내부 정비 완료

- [발행사분석]'실적 부침' 삼천리, 재무안정성은 합격점

- IBK증권 경영총괄 부사장, 기은 부행장 출신 관행 이어갔다

- [도우인시스 IPO]뉴파워프라즈마의 선구안, 경영권 인수로 '화룡점정'

- 브랜드엑스코퍼레이션, 젝시믹스로 사명 바꿨다

- [thebell League Table]LG CNS·서울보증보험 IPO 빅딜이 시장 키웠다

- [thebell League Table]회사채 63조 역대급 발행, 두드러진 양극화

- [한화에어로스페이스 증자]'금감원 무사통과' 삼성SDI와 무엇이 달랐나

- [도우인시스 IPO]삼성 폴더블폰 탄생 일등공신, 매출 1400억 돌파