롯데케미칼, '타이탄 IPO' 지분율 67%로 축소 '신주 30% 발행+ 초과배정옵션 2.25%', 지분법 손익 감소할듯

박상희 기자공개 2017-05-08 08:19:24

이 기사는 2017년 05월 04일 11시35분 thebell에 표출된 기사입니다

올 3분기 말레이시아 증시 상장을 앞두고 있는 LC타이탄(LC Titan Holing Sdn. Bhd)에 대한 롯데케미칼 지분율이 최대 67%로 축소될 것으로 보인다. 신주 발행 물량에 초과 배정 옵션 물량을 합칠 경우 현재 100% 자회사인 타이탄에 대한 지분율이 30% 이상 줄어든다. 롯데케미칼의 지분법 손익 등에 타격이 불가피할 전망이다.4일 롯데케미칼에 따르면 LC타이탄은 7억 4048만 주를 기업공개(IPO)를 위해 신규로 발행한다. 기존 발행 주식수(17억 2779만 2002주)까지 감안하면 전체 발행총수의 30%에 해당하는 물량이다. 롯데케미칼이 100% 보유하고 있던 지분율은 신주발행으로 70%로 줄어든다.

롯데케미칼은 여기에 초과 배정 옵션으로 최대 5553만 7000주를 구주매출할 수 있도록 했다. 초과 배정 옵션은 주식에 대한 초과 청약이 있을 경우 주관사가 발행사로부터 추가로 공모주식을 취득할 수 있는 콜옵션이다. 타이탄에 대한 수요예측이나 공모 청약에서 정해진 물량을 웃도는 청약이 발생할 경우 롯데케미칼이 보유 중인 주식 일부를 내놓겠다는 얘기다. 이렇게 되면 타이탄에 대한 롯데케미칼 지분율은 최대 67.75%까지 낮아진다.

IPO 거래에서 주식을 신규 발행하는 자금은 발행사가 가져가고, 구주매출로 발생한 자금은 해당 주주가 취한다. 롯데케미칼은 타이탄 상장 과정에서 구주매출로 현금 확보에 나서기보다 타이탄이 투자 자금을 확보하는 데 초점을 맞췄다. 다만 초과 배정 옵션 조항을 둬 구주매출을 할 수 있는 여지를 남겨뒀다.

|

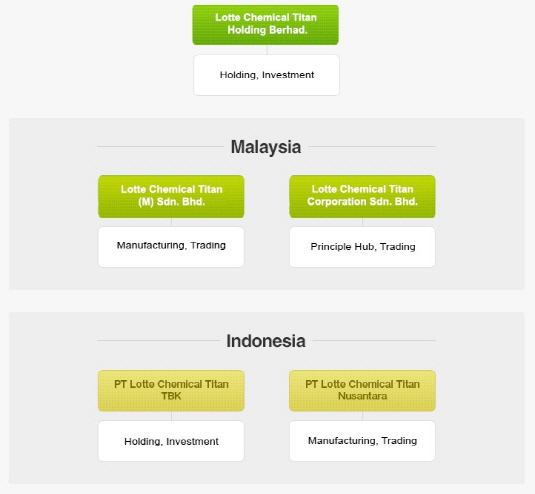

타이탄은 상장을 통해 마련한 자금 전액을 투자재원으로 활용할 계획이다. 조달 자금의 80%가량은 인도네시아 공장 건설에 사용하고, 나머지는 말레이시아 공장 PP(폴리프로필렌) 증설에 사용할 계획이다. 상장하는 기업인 타이탄은 지주회사로 말레이시아 법인 및 인도네시아 법인을 각각 자회사로 두고 있다.

롯데케미칼은 타이탄 상장으로 지분법 손익에도 영향을 받을 것으로 보인다. 지난해 계열사로부터 714억 원의 지분법 손익을 기록했다. 2015년 234억 원의 지분법 손실을 봤으나 타이탄 실적이 잡히면서 손익이 잡혔다. 타이탄은 지난해 매출액 2조 2852억 원에 영업이익 5126억 원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [캐시플로 모니터]한화 3형제 가족회사 한화에너지, 가용 현금만 5000억

- [사외이사의 투자성과]포스코퓨처엠에서 '-29%'…김원용 사외이사의 쓴웃음

- [이슈 & 보드]SK오션플랜트, 2대·3대주주 이사회에 자리 요구

- [조선업 리포트]한화오션, 든든한 자금줄 산은 덕 현금흐름 '이상무'

- [이슈 & 보드]롯데지주, 바이오로직스 또 베팅 '관세폭풍 두렵잖다'

- [조선업 리포트]고선가 수주 늘린 HD현대삼호, 돋보인 수익성

- [Financial Index/삼성그룹]삼성전자, 순현금만 93조…차입 부담 버거운 호텔신라

- [인투셀 IPO]든든한 자산 '사옥'에 100억 차입, 창업주 지분 사수 기반

- HLB·HLB생명과학 합병, 리보세라닙 CRL 충격 극복 강수

- '푸드케어' 메디쏠라, 130억 규모 시리즈 A 투자 유치