모간스탠리PE, 모나리자 리파이낸싱 추진 1600억 리파이낸싱, 800억 에쿼티 회수에 활용

윤동희 기자공개 2017-12-11 08:28:32

이 기사는 2017년 12월 08일 15시26분 thebell에 표출된 기사입니다

모간스탠리프라이빗에쿼티(모간스탠리PE)가 모나리자 자본재조정(리캡·Recapitalization) 작업을 개시한다.8일 업계에 다르면 모간스탠리PE는 산업은행을 주선사로 선정하고 모나리자 인수금융 차환(리파이낸싱)에 착수했다. 이번 리파이낸싱은 리캡이 포함된 작업으로 총 규모가 한도대출(RCF)을 포함해 1650억 원이다. 텀론(Term Loan)으로만 따지면 1500억 원이다.

모간스탠리PE는 지분 매각 작업이 부진해 리캡을 통해 자금을 일부 회수하는 전략으로 선회한 것으로 파악된다. 이 회사는 지난 1월까지 추진한 해외 전략적투자자 등과 모나리자 매각 작업을 벌였다. 수의계약 형태로 별도의 자문사 선정 작업 없이 추진됐다.

|

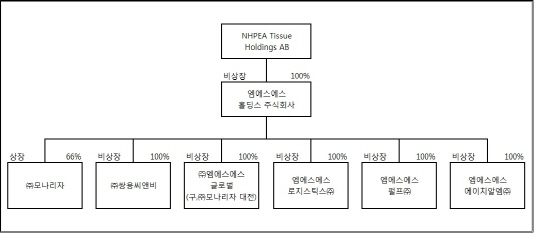

이번 리파이낸싱 차주는 모나리자그룹의 지주회사인 엠에스에스홀딩스 주식회사다. 이 회사는 모간스탠리PE가 모나리자와 관련 계열사 인수를 위해 2013년 1월 설립한 특수목적회사다. 엠에스에스홀딩스는 상장회사인 모나리자(66%)를 제외하고 코디로 대표되는 쌍용씨앤비, 엠에스에스글로벌(모나리자 대전), 엠에스에스펄프, 엠에스에스로지스틱스, 엠에스에스에이치알엠의 지분 100%를 보유하고 있다.

모간스탠리PE는 당시 김광호 모나리자 회장과 특수관계인 지분을 약 2000억 원에 인수했다. 에쿼티와 차입금 비중은 50대 50이었다. 지난해 말 감사보고서 기준 홀딩스의 연결기준 장기차입금은 1019억 원 가량인데 올해 차입금 상환으로 현재는 약 650억~700억 원의 차입금을 보유하고 있는 것으로 알려졌다.

모간스탠리PE는 리캡을 통해 증액되는 500억 원 전액은 에쿼티 회수용으로 사용할 계획인 것으로 보인다. 에쿼티 투자금이 1000억 원인 점을 감안하면 모간스탠리PE는 리캡으로 원금에 가까운 에쿼티 투자금을 돌려받는다는 분석이다.

금리 조건도 유리하다. 엠에스에스홀딩스의 일반자금 대출 연이자율은 4.34%인데 주선사인 산업은행은 기존 이자율보다 0.2% 포인트 이상 높지 않은 수준의 금리를 제안한 것으로 알려졌다. 자금을 회수함과 동시에 금리상승기에 대비해 이자부담을 늘리지 않겠다는 복안이다.

홀딩스의 연결기준 매출은 2981억 원으로 전년과 비슷한 수준이며 영업이익은 289억 원으로 전년대비 28% 늘었다. 상각전영업이익(EBITDA)은 410억 원으로 전년대비 20% 증가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사