대한항공 올해 첫 ABS, 조달금리도 낮췄다 3500억 발행, 최대 35bp 절감…난항 겪는 아시아나 ABS와 대비

민경문 기자공개 2018-01-31 13:58:22

이 기사는 2018년 01월 29일 17시37분 thebell에 표출된 기사입니다

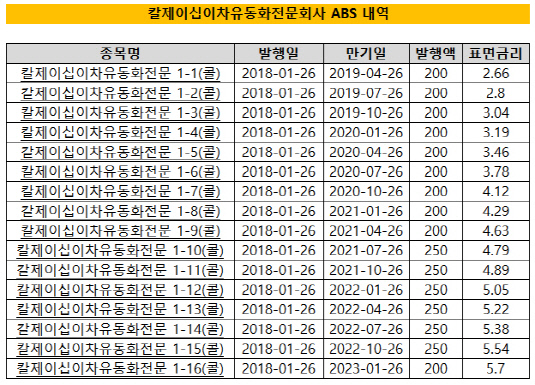

대한항공이 자산유동화증권(ABS)을 통해 3500억원을 조달했다. 올해 첫 ABS라는 점뿐만 아니라 조달 금리도 크게 낮췄다는 점에서 주목을 받는다. 실적 및 재무 개선에 대한 기대감이 반영된 것으로 풀이된다. 대한항공 물량의 절반도 안되는 ABS 발행에도 허덕이는 아시아나항공과 대비를 이루고 있다.특수목적법인(SPC)인 칼제이십이차유동화전문회사는 지난 26일 3500억원 규모의 ABS를 발행했다. 대한항공의 장래매출채권이 기초자산이다. 1~16회차의 트랜치(tranche)로 나뉘어져 있으며 만기는 최장 5년이다. NICE신용평가와 한국신용평가는 ABS 신용등급에 'A0'를 부여했다. 이는 대한항공 신용등급(BBB+) 보다 두 노치 높은 수치다.

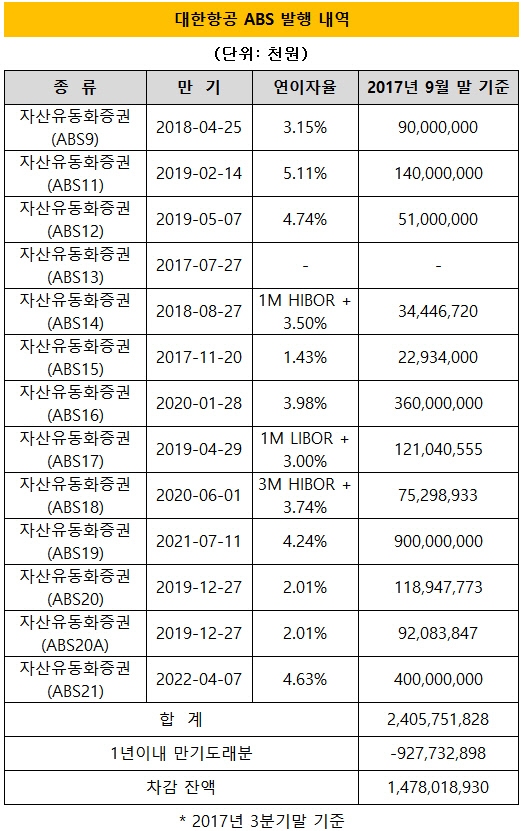

2017년 9월 말 기준 대한항공의 ABS 잔액은 2조4050억원이었다. 작년에도 4000억원 규모의 ABS를 발행한 바 있다. 이번 조달 역시 차환 발행이 목적이다. 미래에셋대우(인수액 800억원), 한국투자증권(450억원), 하이투자증권(475억원), 키움증권(775억원)이 공동 대표 주관사다. 인수단으로는 KB증권(350억원), 유안타증권(250억원) 교보증권(200억원), KTB투자증권(200억원)이 참여했다.

|

한국신용평가는 작년 말 대한항공 신용등급을 BBB+(부정적)에서 BBB+(안정적)으로 조정했다. 일부 증권사들은 대한항공의 연결 기준 영업이익이 1조 원을 넘을 것으로 예상하고 있다. 부채비율만 보면 지난해 말 1178.1%에서 3분기 말 기준 729.2%로 대폭 줄어들었다. 추가 항공기 도입이 당분간 없을 것이라는 전망도 재무 개선 전망에 긍정적으로 작용하고 있다.

이는 경쟁 항공사인 아시아나항공의 ABS 발행을 축소한 점과도 대비를 이루고 있다. 당초 2000억원 발행을 계획했지만 물량을 1500억원으로 줄였다. 시중은행으로부터 충분한 신용공여를 받는데 실패한 것과 무관치 않아 보인다. 아시아나항공 신용등급이 BBB-까지 떨어져 유동성 대응력이 크게 저하된 점도 직격탄을 미쳤다는 분석이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]미래아이앤지, 수협은행에 'SWIFT ISO20022' 솔루션 공급

- 넥슨 '카잔' 흥행 비결은 '보스전·최적화·소통'

- [WM 풍향계]"금 팔까요? 살까요?" 엇갈리는 문의 급증

- 오라이언 이성엽, '메자닌' 안목 적중…코벤 성과 눈길

- 제일엠앤에스, CB 투자 운용사 어쩌나

- [2025 주총 행동주의 리포트]표대결 아닌 설득에 초점…트러스톤 '대화형 주주행동'

- 연금 통합한 우리은행 WM그룹, 컨설팅 파트 간판 바꾼다

- RISE미국AI밸류체인커버드콜, 월배당 '존재감'

- [WM헤드 릴레이 인터뷰]"고객 투자성향 'MBTI식 분석'…ELS 손실 재현 방지"

- 가시화된 IMA, 발행어음 대비 경쟁력 있을까