대우건설, CP 급증…상환부담 확대 6개월 새 발행잔액 2600억 증가…매각·해외부실 여파, 차입 단기화

피혜림 기자공개 2018-04-23 12:13:00

이 기사는 2018년 04월 20일 17시16분 thebell에 표출된 기사입니다

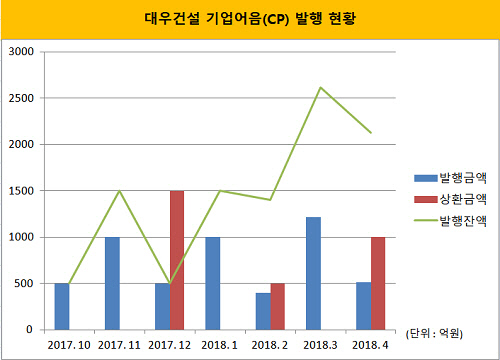

대우건설이 기업어음(CP) 발행에 속도를 높이고 있다. 산업은행이 인수의향을 내비친 지난해 10월 이후 매달 단기금융시장을 찾아 자금을 조달하고 있다. 해외 부실 사태까지 이어져 조달상황이 여의치 않자 CP를 이용해 유동성을 확보하는 모양새다.대우건설은 이달 총 510억원의 기업어음(CP)을 발행했다. 만기는 모두 3개월과 6개월로 구성됐다. 지난 3일과 9일, 11일에 각각 200억원, 100억원, 210억원을 찍었다. 이달 1000억원 규모의 CP가 만기도래한다는 점을 감안하면 발행에 더 속도를 낼 가능성이 있다.

CP 발행을 재개한 건 지난해 10월부터다. 대우건설은 지난 10월 500억원 규모의 CP 발행을 시작으로 매달 단기금융시장을 찾고 있다. 산업은행이 대우건설 매각에 속도를 내자 자금 조달이 어려워진 탓이다. 앞서 대우건설은 2016년 10월을 끝으로 CP 시장을 찾지 않았다.

지난 2월 해외부실 사태로 조달 상황은 더욱 악화됐다. 신용평가기관의 '하향 검토 대상'에 올라가는 등 신용도에도 균열이 생겼다. 앞서 대우건설은 지난해 4분기 실적에 모로코 사피 석탄화력발전소(3084억원)와 카타르 고속도로(263억원) 건설현장에서 발생한 손실을 반영해 논란이 됐다.

대우건설은 CP 발행량을 늘려 유동성을 확보했다. 지난달에만 1220억원의 CP를 찍었다. 발행잔액은 2620억원으로 늘어났다. 6개월 이하의 CP 조달을 지속하자 대우건설은 단기 차입의 악순환에 빠졌다. 3개월 혹은 6개월마다 CP가 만기도래해 상환과 차환을 고민해야 하는 상황이 됐다.

다만 조달 여건은 점차 나아지는 모양새다. 산업은행이 2년간 매각하지 않겠다고 밝혀 대우건설은 안정화 단계에 들어갔다. 국내 주택·건축 부문의 우수한 실적에 힘입어 한국기업평가는 '부정적 검토'에 올렸던 와치리스트(Watchlist)를 해제했다. 현재 NICE신용평가와 한국기업평가는 대우건설에 해외부실 사태 전과 동일한 A-(안정적)을 부여하고 있다.

회사 관계자는 "산업은행 매각 이슈가 정리됐고 신용도 또한 회복되고 있다"며 "문제가 해결된 만큼 향후 회사채 및 장기차입을 확대해 나갈 것"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '펀딩 3관왕' 트리거투자, 조력자 '유경원 상무' 눈길

- [VC 투자기업]뱅카우, 22일 4호 공모청약…5호부터 복수계좌 도입

- [thebell interview]황상연 HB인베 PE본부장 "차별화된 투자·밸류업 방점"

- [VC 투자기업]이플로우, 프리시리즈A 시동…독일법인 세운다

- [VC 투자기업]아토리서치, 적자 확대에 IPO 시계 늦춰졌다

- '아보하' 시장이 그립다?

- 상장 문턱서 좌절한 원유니버스, 넥써쓰가 일으키나

- [아이티켐 IPO]활발한 조달, RCPS·유상증자 당시 밸류 살펴보니

- [판 바뀐 종투사 제도]위험 익스포져 확대 전망, 리스크 파트 설득 '관건'

- [판 바뀐 종투사 제도]PBS 대상 확대…실효성은