벤처 PEF 회수시장 '양강구도' 깨졌다 [thebell League Table / VC]스틱 분할 후 IMM 독식, 네오플럭스·아주IB 후발주자 잰걸음

신상윤 기자공개 2019-01-02 08:24:36

이 기사는 2018년 12월 28일 13시28분 thebell에 표출된 기사입니다

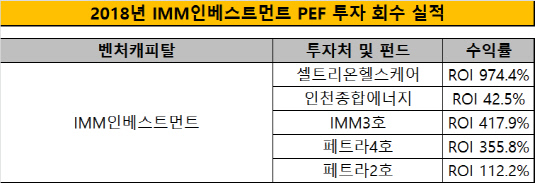

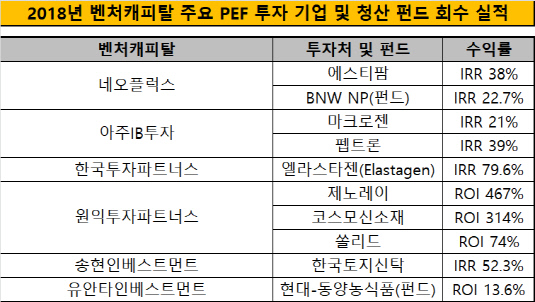

2018년 국내 주요 벤처캐피탈 사모투자펀드(PEF) 회수 시장은 IMM인베스트먼트가 사실상 장악했다. 양강 구도를 형성했던 스틱인베스트먼트가 벤처캐피탈과 PEF를 분할하면서 경쟁상대가 사라진데 따른 것이다. IMM인베스트먼트는 셀트리온헬스케어에 투자했던 성과가 빛을 내면서 연간 3000억원에 달하는 회수금과 1000%에 육박하는 투자이익률(ROI)을 달성했다.IMM인베스트먼트가 격차를 크게 벌렸지만 네오플럭스와 아주IB투자, 한국투자파트너스, 원익투자파트너스 등도 500억원이 넘는 투자금을 회수하며 성과를 냈다. 아울러 국내 주요 벤처캐피탈은 5개의 PEF를 청산한 것으로 조사됐다. IMM인베스트먼트가 가장 많은 3개 펀드를 청산하면서 모두 100%가 넘는 투자이익률(ROI)을 기록했다. 네오플럭스와 유안타인베스트먼트도 각각 1개의 펀드를 청산했다.

◇IMM인베스트, 셀트리온헬스케어로 '대박'…회수금 3000억

IMM인베스트먼트와 셀트리온은 인연이 깊다. IMM인베스트먼트는 2008년부터 셀트리온을 비롯해 계열사에도 투자를 이어왔다. 투자받은 셀트리온이 성장 가도를 달리면서 양사는 자본시장과 바이오시장에서 각자의 이름을 각인시키는 데 빼놓을 수 없는 존재가 됐다.

2018년 4월 IMM인베스트먼트는 셀트리온헬스케어에 투자했던 자금을 회수하면 다시 큰 웃음을 지었다. IMM인베스트먼트는 지난 2015년 페트라3호 펀드로 270억원을 셀트리온헬스케어에 투자했다. 투자 3년 만에 IMM인베스트먼트는 974.4%의 ROI를 기록하며 회수에 성공했다. 내부수익률(IRR)도 390%에 달한다.

셀트리온 계열사에 투자했던 페트라2호(약정액 435억원) 펀드와 페트라4호(약정액 503억원) 펀드도 우수한 수익률을 기록하며 청산했다. 페트라2호는 ROI 112.2%와 IRR 28.9%를, 페트라4호는 ROI 355.8%와 IRR 90.7%를 각각 기록했다. 차익이 컸던 점도 있지만 투자 기간이 길지 않았다는 점 등이 수익률을 큰 폭으로 끌어올리는 요인 가운데 하나로 꼽힌다.

지난 2015년 투자했던 인천종합에너지로부터도 기분 좋은 성적표를 받았다. IMM인베스트먼트는 IMM인프라5호 펀드를 통해 인천종합에너지에 투자했다. 2018년 7월 회수를 실현해 ROI 42.5%, IRR 11.2%의 수익률을 올렸다. 그 외 2차전지 기업 코캄으로부터 엑시트를 성공한 IMM인베스트먼트는 2018년 3개 기업과 3개 펀드에서 모두 2778억원을 회수했다.

|

◇'바이오·2차전지·헬스케어' 수익 쏠림

머니투데이 더벨이 62개 벤처캐피탈을 대상으로 집계한 리그테이블에 따르면 2018년 벤처캐피탈이 운용한 PEF는 다양한 투자업종에서 수익을 거뒀다. 제약·바이오 기업을 비롯해 콘텐츠, 2차전지, 에너지 등 다양한 투자처에서 회수전략을 폈다.

PEF 회수 시장에서 IMM인베스트먼트 다음으로 가장 많은 금액을 회수한 벤처캐피탈은 네오플럭스다. 두산그룹의 창업투자회사인 네오플럭스는 청산이 임박한 '네오플럭스 1호 PEF'에 남아 있던 에스티팜의 엑시트를 완료했다. 250억원을 투자해 1500억원을 회수했다. IRR은 38%를 기록했다. BNW인베스트먼트와 공동으로 조성한 프로젝트 사모펀드인 'BNW NP 1호'도 청산했다. 이 펀드는 반도체장비 세정업체 코미코에 투자해 IRR 기준 22.7%의 수익률을 냈다.

아주IB투자도 820억원을 회수하며 활발하게 엑시트 전략을 폈다. 특히 바이오·헬스케어 기업에서 성과가 있었던 것으로 조사됐다. 2014년 말 NH투자증권과 공동 조성한 'NH-아주IB중소중견스로쓰2013PEF'를 통해 200억원을 투자한 유전자 분석기업 마크로젠은 1월 회수를 마쳐 IRR 21%를 기록했다. 또 2016년 'IBK아주스타시커스제1호'로 50억원을 투자한 펩트론도 4월 39%의 IRR을 달성하며 회수를 마쳤다. 펩트론은 약효지속성 기술 연구업체다.

한국투자파트너스는 PEF 시장에서 538억원을 회수했다. 2018년 4월 회수를 마친 호주 바이오기업 엘라스타젠(Elastagen Pty Ltd.)이 대표적이다. 한국투자파트너스는 '한국투자글로벌제약산업육성PEF'를 통해 43억원을 투자해 121억원의 수익을 거뒀다. IRR 기준 79.6%다.

원익투자파트너스는 지난 2012년 1700억원 규모로 조성한 블라인드 펀드 '원익그로쓰챔프2011의3호'의 투자 자산 매각에 집중했다. 우선 2016년 5월 300억원을 투자했던 통신장비기업 쏠리드는 2018년 6월 ROI 74%의 견고한 성적표를 받으며 회수에 성공했다. 10월에는 의료기기업체 제노레이와 2차전지소재기업 코스모신소재의 회수를 마쳤다. 제노레이와 코스모신소재는 ROI 기준 각각 467%, 314%의 수익률을 낸 것으로 집계됐다.

송현인베스트먼트는 지난 2014년 결성한 '키스톤송현 밸류크리에이션' PEF의 한국토지신탁 잔여 지분을 전량 매각했다. 송현인베스트먼트는 지난 2015년 6월 이 PEF를 통해 한국토지신탁의 주식 2200만주(8.71%)를 인수했다. 2016년 6월 1500만주를 매각한 데 이어 2018년 2월 잔여 지분 700만주를 전부 처분했다. IRR 기준 52.3%의 수익률이다. 송현인베스트먼트는 한국토지신탁 등을 포함해 PEF 시장에서 416억원을 회수했다.

메디치인베스트먼트는 연중 PEF 투자 펀드 소진에 매진해 4개 기업에서 회수를 마쳐 167억원을 회수했다. 삼호그린인베스트먼트도 2017년 결성한 '유암코삼호그린중소기업성장PEF'를 통해 투자했던 곳 중 7개 회사에서 140억원을 회수하는 데 성공했다. IRR 기준 103%다. SV인베스트먼트와 나우IB캐피탈도 각각 98억원과 57억원을 회수한 것으로 조사됐다. 유안타인베스트먼트는 지난 2011년 현대증권과 결성한 '현대-유안타농식품PEF'를 청산하는 등 56억원을 회수했다. 이 PEF는 ROI 기준 13.6%, IRR 기준 4.16%를 기록했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

신상윤 기자의 다른 기사 보기

-

- [지배구조 분석]건설사 KD 대주주, 채무 부담에 지분 매각 '결단'

- [건설사 추정 수익·원가 분석]대우건설, 해외 토목 현장 관리에 달렸다

- [디벨로퍼 프로젝트 리포트]넥스플랜, '에테르노 압구정' 옆 '효성빌라' 추가 취득

- [건설사 추정 수익·원가 분석]SK에코플랜트, 하이닉스발 수주 효과 '기대감'

- [디벨로퍼 리포트]엠디엠그룹, '서리풀·해운대' 앞두고 숨 고르기

- [이사회 분석]동신건설, 베일에 가린 오너3세 대표로 등장

- [건설사 추정 수익·원가 분석]삼성물산 건설부문, 수익성 견인한 공사비 협상력

- [디벨로퍼 리포트]빌더스개발원, 첫 매출 '이천 부발역 에피트' 촉진 관건

- [건설사 추정 수익·원가 분석]현대건설, 발주처 증액 협상 난이도 높아졌다

- [전문건설업 경쟁력 분석]특수건설, 2세 경영 안착 속 후계구도 '안갯속'