KCGI, 한진그룹 '2차 압박'…㈜한진 왜 타깃됐나 조양호 회장 겨냥, 경영권 압박 가속화…한정된 자원 '효율 활용'

고설봉 기자공개 2019-01-08 08:59:34

이 기사는 2019년 01월 04일 15시46분 thebell에 표출된 기사입니다

행동주의 사모펀드 케이씨지아이(KCGI)가 한진그룹을 상대로 2차 압박에 나섰다. 지난해 12월 말 한진그룹 주요 계열사인 ㈜한진의 지분 8.03%를 확보해 2대주주로 올라섰다. 향후 조양호 한진그룹 회장 등을 상대로 지배구조 개선 압박 수위를 한층 더 높일 것으로 전망된다.KCGI는 지난해 12월 26일 한진그룹 물류회사인 한진 지분 총 8.03%를 매입했다고 3일 공시했다. KCGI는 엔케이앤코홀딩스, 타코마앤코홀딩스, 그레이스앤그레이스 등 3개 펀드를 통해 한진 주식 총 57만9728주를 매입했다. 505억원을 투입해 장내외에서 매수했다.

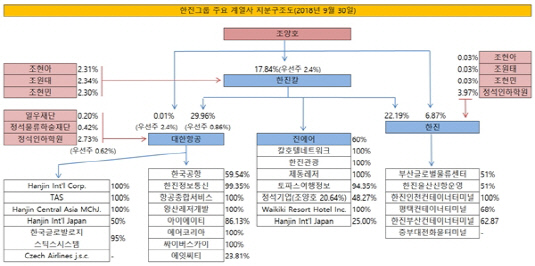

이번 지분 매입으로 KCGI는 한진 2대주주에 올랐다. 한진 1대주주는 한진칼로 지분율은 22.19%이다. 조양호 한진그룹 회장은 지분 6.87%를, 조원태 대한항공 사장 등 특수관계자가 지분 4.06%를 각각 보유 중이다. 이에 따라 조 회장의 우호 지분율은 총 33.12%이다.

KCGI의 한진 지분 매입을 두고 여러 해석이 나온다. 가장 설득력을 얻는 해석은 조 회장 일가에 대한 압박이다. 실제 KCGI는 지분 매입 목적에 대해 "회사 업무 집행과 관련 임원 선임 등을 고려할 것"이라고 밝혔다. 사실상의 '경영 참여'를 선언했다.

다만 여전히 의문은 남는다. 한진은 한진그룹 주력 계열사가 아니다. 주력 계열사인 대한항공 등 항공 계열사들에 대한 지배력도 전혀 없다. 이에 따라 KCGI가 한진 2대주주로 올라서도 꺼내들 수 있는 패는 많지 않다.

한진칼에서 시작된 한진그룹 지배구조의 가장 중요한 축은 '한진칼-대한항공-항공 계열사'로 이어지는 구조다. 한국공항, 한진정보통신 등 말단 계열사까지 지배력이 확장된다. 한진그룹의 주력 사업인 항공업을 영위하는 뼈대가 된다. 동시에 그룹 매출의 대부분이 이 지배구조에서 창출된다.

지배구조의 다른 한 축은 '한진칼-진에어' '한진칼-한진' '한진칼-칼호텔네트웍스' 등으로 뻗어나간다. 한진칼을 정점으로 각 계열사들에 직접적으로 지배력이 미친다. 한진칼이 직접 계열사들의 지분을 100% 보유하거나, 50% 이상 보유하는 형태다.

한진을 축으로 하는 지배구조는 한진그룹 내에서 비교적 중요도가 낮다. '한진칼-한진-지역 터미널' 등으로 이어지는 형태다. 이 지배구조에서 한진의 자회사들은 모두 물류업을 영위하기 위한 터미널, 물류센터 등 부동산 자산을 보유한 계열사들이다.

|

이처럼 한진은 한진그룹 비주력 사업부문이고, 지배구조에서도 입지가 크지 않다. 그럼에도 KCGI가 한진의 지분을 인수한 이유는 조 회장에 대한 압박 효과를 최대한 높이기 위한 것이란 분석이 제기된다.

한진그룹 내 상장사는 한진칼, 대한항공, 진에어, 한국공항, 한진 등 5곳이다. 이 가운데 한국공항의 경우 지배구조 말단에 위치하고, 조 회장의 직접 지분도 없기 때문에 KCGI가 지분을 인수해도 조 회장을 압박하는 효과가 크지 않다. 진에어는 이미 한진칼이 지분 60%를 보유하고 있어 외부에서 지분을 매입해도 의사결정에 영향을 줄 수 없다

결국 KCGI가 시장에서 지분을 끌어모아 지배구조 및 경영권에 영향을 줄 수 있는 법인은 한진칼, 대한항공, 한진 등으로 압축된다. 이 가운데 550억원의 자금을 투입해 가장 극적인 효과를 낼 수 있는 곳은 한진이다.

KCGI가 한진 지분 인수를 위해 투입한 비용은 550억원이다. KCGI가 지난해 12월 26일 종가 기준 550억원으로 인수할 수 있었던 한진칼 지분은 2.97% 남짓이다. 대한항공의 경우는 1.76%로 더 작다. 하지만 한진의 경우는 최대 9.75%로 늘어난다. 같은 자금을 투입해 최대의 효과를 낼 수 있는 곳은 한진이다.

KCGI는 한진 2대주주로 올라선 뒤 '경영 참여'를 선언했다. 직접적으로 조 회장을 상대로 지배구조 개선 압박을 가한 것으로 풀이된다. 지난해 한진칼 지분 인수 뒤 한진칼의 '경영 참여'를 선언한 뒤 조 회장을 1차 압박했다. 이번 한진 지분 인수를 통해 압박 수위를 한층 더 높인 것으로 보인다.

증권업계 관계자는 "지난해 한진칼 지분 인수를 계기로 경영참여를 선언하며 조양호 회장에 대한 압박을 시작했고, 이번에는 한진 지분을 인수하며 압박의 수위를 높인 것으로 보인다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 동인기연, 필리핀 바타안경제특구청과 협력 강화

- [i-point]태성, 임대공장 계약 "복합동박 장비 초도물량 대응"

- [상호관세 후폭풍]중국·베트남 생산비중 높은 HS효성, '고관세' 영향 불가피

- [중견 철강사 생존전략]동국산업, 손익 '엇박자'…영업흑자에도 순손실 300억

- [Red & Blue]무상감자에 관세 전쟁까지...'신저가' 찍은 KG모빌리티

- [석유화학 숨은 강자들]유니드, 고ROE와 상반된 PBR…중국공장 신설효과 기대

- [현대차그룹 벤더사 돋보기]에스엘 이사회 '오너 3세' 주축…'역할 분배' 뚜렷

- NH증권 점프업리그, 해외로 확장

- [중견 철강사 생존전략]KG스틸, 그룹내 '유동성 창출' 중심 부상

- KB국민은행, 가판대 대폭 조정…한·중 펀드에 힘

고설봉 기자의 다른 기사 보기

-

- [한화그룹 승계 로드맵 점검]한화에너지 '자생력'에 베팅했다

- [한화그룹 승계 로드맵 점검]‘옥상옥’ 그룹 지배구조, 개편 없이 그대로 간다

- [한화그룹 승계 로드맵 점검]‘한화에너지-㈜한화 합병 안한다’

- [윤석열 대통령 탄핵]새정부 출범 대응 고심, '무게 실리는' 재계 대관조직

- [한화그룹 승계 로드맵 점검]오션 지분매입·에어로 유증, 이사회 투명성 지켜졌나

- [한화그룹 승계 로드맵 점검]김승연 회장의 '과감한' 결단, 승계 속도 높였다

- [변곡점 맞은 해운업]SM상선에 '건설사 붙이기' 그 성과는

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [thebell desk]한화그룹이 잃어가는 것