유진운용, 채권형펀드 힘실렸다…1.9조 '증가' [자산운용사 경영분석]②전체 펀드 설정액 9조 돌파…사모펀드도 '선전'

이민호 기자공개 2019-03-21 14:27:39

이 기사는 2019년 03월 18일 14:02 thebell 에 표출된 기사입니다.

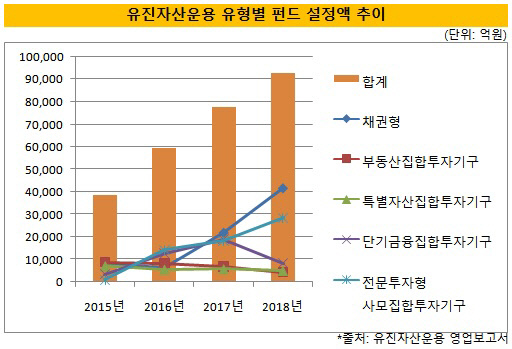

지난해 유진자산운용의 집합투자기구(펀드) 설정액이 9조원을 돌파했다. 채권형펀드 설정액이 큰 폭으로 늘어난 영향이 컸다. 일임계약 자산총액도 2017년 말보다 1000억원 이상 늘리며 선전했다.18일 유진자산운용 영업보고서에 따르면 유진자산운용의 지난해 말 집합투자기구 설정액은 9조2690억원으로 전년 말 대비 19.3% 늘었다. 2015년 말 3조8876억원을 기록했던 집합투자기구 설정액은 2016년 말 5조9401억원, 2017년 말 7조7698억원으로 꾸준히 늘어왔다.

|

펀드 유형별로는 채권형의 설정액 증가가 두드러졌다. 채권형 설정액은 4조1771억원으로 전년 말보다 89.6% 늘었다. 전체 집합투자기구 설정액에서 채권형이 차지하는 비중도 45.0%로 늘어났다. 대표 펀드인 '유진챔피언단기채증권자투자신탁(채권)' 설정액이 3조2525억원으로 지난해에만 1조6164억원의 자금을 유입했다. 채권형펀드가 다수 신규 설정된 것도 한 몫을 했다. '유진챔피언코리아중단기채증권투자신탁[채권]'과 '유진챔피언중단기채증권자투자신탁(채권)'이 지난해 신규 설정돼 연말까지 각각 637억원과 542억원의 자금을 끌어모았다.

주식형 설정액은 소폭 늘어나는 데 그쳤다. 주식형 설정액은 전년 말보다 7.2% 늘어난 266억원을 기록했다. '유진챔피언뉴이코노미AI4.0증권자투자신탁(H)[주식]'이 지난해 신규 설정돼 연말까지 52억원의 자금을 모았다. 하지만 '유진G-BEST증권자투자신탁(주식)'(5억원)과 '유진TRUEVALUE증권자투자신탁(주식)'(11억원)에서는 지난해 각각 6억원과 1억원의 자금이 유출됐다.

전문투자형 사모집합투자기구 설정액은 2조8498억원으로 전년 말보다 56.1% 증가했다. '유진폴라리스전문투자형사모증권투자신탁1(채권)'(3514억원)이 지난해 842억원의 자금을 추가로 유입했고 '유진KOSPI200레인지사모증권투자신탁1(채권)'이 신규 설정돼 연말까지 200억원의 자금이 모였다.

다만 이외의 펀드 유형에서는 설정액이 감소하는 모습을 보였다. 혼합주식형(210억원)과 혼합채권형(332억원)은 각각 전년 말 대비 47.8%, 30.2% 줄었다. '유진챔피언공모주증권투자신탁1(주식혼합)'(208억원)에서 지난해에만 90억원이 빠졌고 '유진챔피언배당주증권자투자신탁(채권혼합)운용'(79억원)에서 같은 기간 13억원이 유출됐다.

단기금융집합투자기구 설정액은 8346억원으로 전년 말보다 55.8% 감소했다. 대표 상품인 '유진챔피언HIT신종H-2MMF'(8586억원)에서 지난해에만 7270억원이 빠져나간 영향이 컸다. 부동산집합투자기구(4285억원)와 특별자산집합투자기구(5126억원) 설정액은 각각 전년 말 대비 36.3%, 12.6% 감소했다.

|

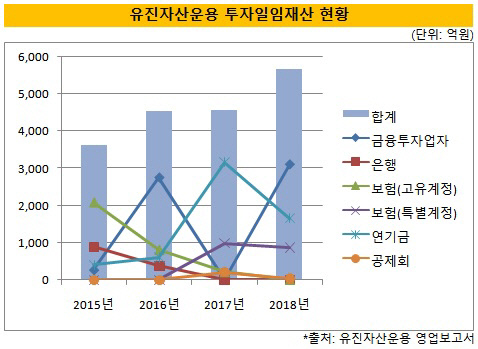

일임계약의 경우 지난해 말 일임계약 자산총액(계약금액 기준)은 5672억원으로 전년 말 대비 24.3% 증가했다. 2016년 4000억원을 넘어선 일임계약 자산총액은 2년 만에 5000억원을 돌파하는 등 꾸준히 늘어나고 있다. 일임 고객수(6곳)와 계약건수(9건)는 각각 전년 말보다 1곳과 1건 감소했다.

지난해 유진자산운용의 일임계약 자산총액에서 가장 큰 비중을 차지한 곳은 금융투자업자였다. 금융투자업자 일임 계약고는 3100억원으로 전체 일임 계약고의 54.6%를 점유했다. 이어 연기금(1661억원), 보험 특별계정(873억원), 공제회(37억원) 순으로 일임계약 규모가 컸다.

투자일임재산 운용현황을 살펴보면 채무증권 비중이 가장 높았다. 지난해 말 채무증권은 4778억원으로 전체 투자일임재산의 79.1%를 차지했다. 지분증권이 957억원으로 두 번째로 높은 비중(15.8%)을 점유했다. 이는 2017년 말 지분증권의 비중이 45.6%로 가장 높고 채무증권이 44.0%로 뒤를 이었던 것과는 대비되는 것이다.

유진자산운용은 채무증권의 비중을 매년 꾸준히 늘려가고 있는 반면 지분증권의 비중은 줄이고 있다. 수익성보다는 안정성 위주의 일임재산 운용전략으로 선회한 결과로 풀이된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]동원산업, '지주사 합병' 자본 확충 효과 봤다

- [레버리지&커버리지 분석]나스미디어에 주어진 배당 의무

- 사외이사 추천의 무게

- [2024 이사회 평가]코오롱인더 이사회의 아쉬운 견제기능

- [2024 이사회 평가]현대엘리베이터, 이사회 '견제기능' 모범

- [2024 이사회 평가]두산퓨얼셀, 이사회 '견제기능' 개선 화두로

- [지주사 자본재분배 성적표]SK디스커버리, '흔들림 없는' SK가스가 필요한 이유

- [지주사 자본재분배 성적표]SK디스커버리, 투자사업 중심에 펀드·조합 간접투자

- [지주사 자본재분배 성적표]SK바이오사이언스 상장 덕보는 SK디스커버리

- [지주사 자본재분배 성적표]SK디스커버리 믿을구석 '자회사 지분'