알테오젠 원천기술, 연내 L/O 가능성 주목 R&D 지연으로 2016년 이후 적자…파이프라인 4개

오찬미 기자공개 2019-07-05 08:41:18

[편집자주]

바이오회사 입장에서 IPO는 빅파마 진입을 위한 필수 관문이다. 국내 시장의 풍부한 유동성은 창업자에겐 놓치기 어려운 기회다. 이 과정에서 장밋빛 실적과 R&D 성과 전망으로 투자자를 유혹하기도 한다. 전망치는 실제 현실에 부합하기도 하지만 정반대인 경우가 대부분이다. IPO 당시 전망과 현 시점의 데이터를 추적해 바이오테크의 기업가치 허와 실을 파악해본다.

이 기사는 2019년 07월 04일 17시05분 thebell에 표출된 기사입니다

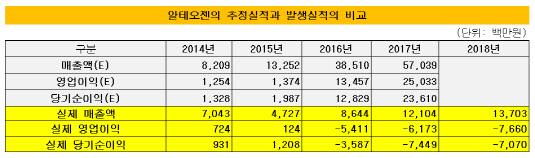

바이오베터, 바이오시밀러 전문업체 알테오젠은 지난 2014년 말 상장했다. 하지만 2016년부터 3년간 적자행진을 이어오고 있다. 국내외 제약사와 공동개발 및 제품화에 대한 기술이전(라이선스아웃) 등으로 2017년 570억원의 매출을 기대했던 알테오젠이었다. 하지만 경쟁사의 선제적 R&D 성공 및 L/O 지연으로 실적 목표을 맞추는데 어려움을 겪고 있다.알테오젠은 올 들어 반전을 모색하고 있다. 지난 5월 글로벌제약사로부터 계약금 약 12억원을 받기로 하고 히알루로니다아제(ALT-B4)의 시제품을 최대 6개월간 제공하는 옵션계약을 체결했다. 해당 기술은 바이오의약품 또는 항체의약품의 정맥주사를 피하주사로 바꿔 주는 것으로 연내 L/O 가능성이 주목을 받고 있다.

알테오젠은 박순재 대표가 LG생명과학 등에서 17년 간 근무하며 쌓아온 바이오의약품의 사업화 경험을 토대로 지난 2008년 창업했다. 대표주관회사였던 한국투자증권은 상장 당시 알테오젠의 2017년 추정 당기순이익에 연 할인율 25%를 적용해 4만2433원으로 가치를 산정했다.

비교기업 4곳(한미약품, 녹십자, 한독, 셀트리온)을 선정해 PER 지표를 적용한 비교가치를 평가했다. 알테오젠은 당시 매출 추정 근거로 "국내외 제약사와 공동개발 및 제품화에 대한 라이센싱-아웃 계약을 체결해 개발 단계별로 마일스톤을 받고 제품 출시 이후 로열티로 받게 될 것"이라고 설명했다.

|

계획대로라면 유방암치료제 기술이전으로 2016년 50억원, 2017년 50억원의 마일스톤을 수령할 계획이었다. 알테오젠은 암젠이 개발한 관절염 치료제 '엔브렐'의 바이오시밀러, 제넨테크가 개발하고 로슈가 판매하는 유방암·위암 치료제 '허셉틴'의 바이오시밀러, 애브비가 개발한 자가면역질환 치료제 '휴미라'의 바이오시밀러를 개발해 상장한 해부터 매해 50억원의 매출을 낼 것으로 예상했다. 2017년에는 매출 약 100억원 달성을 기대했다.

하지만 시장 상황은 녹록치 않았다. 올해로 상장 5년째를 맞았지만 실적은 기대에 못 미치고 있다. 연구개발 지연으로 기술수출이 예상대로 진행되지 못했다.

알테오젠은 지난 2015년 ADC유방암치료제를 중국 쓰리에스바이오(3SBio)에 기술이전하며 수수료 약 6억원을 받았다. 허셉틴·엔브렐·휴미라 바이오시밀러의 경우 브라질 대형 제약사인 크리스탈리아(Cristalia)와 공동개발하며 생물학적 동등성 증명에 나서기도 했지만, 기술이전 수수료로 2015년 14억원, 2016년 19억원, 2017년 14억원을 수령하는데 그쳤다. 아일리아 바이오시밀러의 경우 기술이전으로 일본 키세이(KISSEI) 제약으로부터 2015년 20억원, 2017년 11억원을 받았다.

알테오젠은 IPO 당시 9개 파이프라인에 대한 수익 실현을 기대했지만 현재 우선적으로 개발을 진행하고 있는 파이프라인은 4개다. 초기 실적에 반영했던 파이프라인 2개에 새롭게 2개가 추가됐다. ADC(항체-약물접합)유방암치료제와 성장호르몬 바이오베터, 아일리아 바이오시밀러와 히알루로니다아제를 중심으로 개발이 이뤄지고 있다.

알테오젠 관계자는 "허셉틴·엔브렐·휴미라 바이오시밀러의 경우 삼성바이오로직스, 셀트리온, 미국의 머크 등이 많은 돈을 투자해 개발에 뛰어들면서 우리가 뒤쳐졌다"며 "허셉틴 바이오시밀러의 경우 우리가 중국과 브라질 제약사에 기술 이전을 단행했지만 현재 브라질 쪽에선 개발을 중단한 상태"라고 설명했다.

그는 "R&D라는게 처음 계획할 때와는 다르게 진행될 여지가 높다"며 "우리가 할 수 있는 최선의 선택을 하려다보니 아일리아에 대한 바이오시밀러에 집중하고 있는 것"이라고 덧붙였다.

알테오젠은 국내에서 임상1상을 진행하는데 파이프라인 1개당 보통 40억원이 투입된다고 밝혔다. 앞선 관계자는 "파이프라인 4개를 진행하려면 인력도 필요하지만 자금도 160억원이 들어간다"며 "정부과제로 40억~50억원을 지원받아도 70억~80억원의 적자가 난다"고 말했다.

올해 알테오젠에게 남은 과제는 글로벌 제약사에 히알루노니다아제(ALT-B4) 재조합단백질의 L/O 를 성사시키는 일이다. 회사 관계자는 "할로자임-로슈의 유방암 치료제 독점계약으로 (로슈와 경쟁관계에 있는) 글로벌 회사들이 우리와 함께 기술 개발하자는 연락이 온다"고 말했다.

이밖에 아일리아 바이오시밀러의 경우 현재 미국에서 전임상 시험을 마치고 공식 보고서를 기다리고 있다. 임상 시약을 생산하기 위해 공장 건립 계획도 갖고 있다. 지난해 4월 시설자금 및 운영자금을 위해 전환우선주 사모로 320억원을 조달하며 같은 해 5월 충청북도 오송 첨복단지에 생산시설 설립 목적으로 26억원을 들여 부지를 매입했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]폴라리스AI-식스팹, 국내 엣지컴퓨팅 시장 공략 협력

- [온코크로스 AI 신약 사업화 전략]대표급 'BD' 추대 의미, '사업화' 중심 의사결정 올인

- 기아, 전기차 목표 '내리고' 하이브리드 '올리고'

- 한화·LG, 한전과 영등포 데이터센터 구축 '맞손'

- [thebell note]찜찜했던 한진칼 주총

- [캐시플로 모니터]한일시멘트, FCF 순유입 전환…환경투자 '지속'

- [i-point]에스넷시스템, 시스코 주최 세미나 참여

- [Company Watch]회생 딛고 올라선 원일티엔아이, 10년간 알짜 이익

- [Company Watch]지란지교시큐리티, 순손실 배경 'SSR' 영업권 손상

- 삼성·LG 'OLED TV' 확전에 정철동 웃는다