특례상장 손실률 급등, 후발 주자 먹구름 상반기 7개사 모두 공모가 하회…'성장성 특례' 더 위험

이경주 기자공개 2019-09-09 14:05:07

이 기사는 2019년 09월 06일 07시13분 thebell에 표출된 기사입니다

성장성 특례 2, 3호에 도전한 올리패스와 라닉스가 나란히 기관 수요예측에서 바닥권 성적을 기록했다. 유통시장 침체로 인한 낮은 주가반등 기대감도 영향을 줬지만 무엇보다 특례상장에 대한 불신이 크게 작용했다는 설명이다. 올해 기술성장기업 상장특례로 상장한 7개사가 모두 공모가를 하회하고 있다. 절반은 공모가 대비 반토막이 났을 정도다.기관들은 올리패스와 라닉스가 앞선 사례들과 크게 다르지 않다고 봤다. 특히 두 기업은 특례상장 중에서도 불확실성이 더 큰 성장성 특례라는 점도 작용했다.

◇특례상장 투자하면 100% 손해

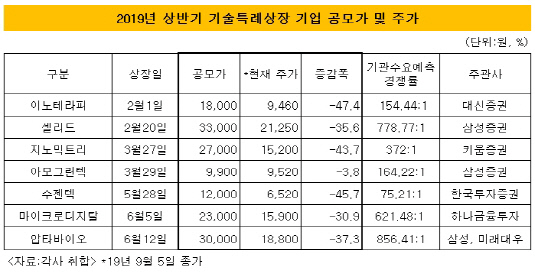

6일 IB(투자은행) 업계에 따르면 올해 상반기 기술성장기업 상장특례로 상장한 기업은 7개사로, 모두 이날 종가기준 공모가를 크게 하회하고 있다. 공모가 대비 주가 하락률이 평균 36.8%다.

|

3개사는 하락률이 40%가 넘어 반토막 수준이 됐다. 올 2월1일 상장한 이노테라피는 공모가가 1만8000원이었지만 이날 종가는 9460원으로 47.4% 하락했다. 2월20일 상장한 지노믹트리도 공모가가 3만3000원인데 반해 이날 종가가 1만5200원으로 43.7% 하락했다. 5월28일 상장한 수젠텍도 현재 주가(6520원)가 공모가(1만2000원) 대비 45.7% 빠졌다.

3개사는 하락률이 30% 이상이다. 셀리드는 3만3000원(공모가)에서 2만1250원(현 주가)으로 34.6%, 마이크로디지탈은 2만3000원(공모가)에서 1만5900원(현 주가)으로 30.9%, 압타바이오는 3만원(공모가)에서 1만8800원(현 주가)으로 37.3% 감소했다. 그나마 아모그린텍이 9900원(공모가)에서 9520원(현 주가)으로 3.8% 빠지는데 그쳤다.

올 상반기 특례상장 기업에 투자했다면 100% 손실을 보게 된 셈이다.

이들은 공모 당시 만해도 대다수 큰 인기를 누렸었다. 압타바이오는 기관 수요예측 경쟁률이 856대 1, 셀리드는 778대 1, 마이크로디지탈은 621대 1, 지노믹트리는 372대 1에 이르렀다. 상장 후 주가가 공모가를 상회할 것이란 기대감이 컸던 셈이다. 하지만 기대가 큰 만큼 실망도 커지게 됐다.

◇올리패스·라닉스로 전이…성장성 특례 불확실성 더 커

올 상반기 특례상장 기업들의 주가급락이 학습효과를 줘 하반기 딜에 부정적 영향을 미쳤다는 설명이다. 라닉스는 기관 수요예측 경쟁률이 51.68대 1, 올리패스는 11.07대 1에 불과했다. 두 기업은 공모가를 대폭 낮춰 상장을 강행했다. 라닉스는 희망밴드 하단인 8000원보다도 2000원 싼 6000원, 올리패스는 희망밴드 하단(3만7000원)보다 1만7000원 저렴한 2만원으로 공모가를 확정했다.

특히 라닉스와 올리패스는 성장성 특례라는 점이 약점이 됐다. 기술성장기업 상장특례는 크게 기술평가와 성장성 추천 특례 두 가지로 나뉜다. 기술평가 특례는 거래소가 지정한 전문평가기관 중 두 곳으로부터 받은 기술평가 결과가 A등급, BBB등급 이상일 경우에 예비심사를 청구할 수 있도록 하고 있다.

성장성 특례는 기술평가 대신 상장 주선인(주관사)이 보증하는 기업에게 예비심사를 청구할 수 있도록 하고 있다. 대신 주관사는 상장 후 기업의 주가가 부진(상장 이후 6개월 간)하면 공모가의 90% 가격으로 일반투자자의 주식을 되사줄 책임(풋백 옵션)이 부여된다. 기관투자자에게는 풋백 옵션이 없다.

기관 투자자 입장에선 기술평가 의무가 없는 성장성 특례가 더 위험부담이 크다. 풋백옵션이 없기 때문이다. 올해 특례상장 기업에 대한 투자손실률이 100%에 이르는 상황에서 성장성 특례 2, 3호에 도전한 올리패스와 라닉스는 더 외면 받을 수밖에 없었다.

한 자산운용사 관계자는 "올해 특례상장한 기업들은 밸류에이션을 상당히 할인했음에도 상장 후에 주가가 큰 폭으로 떨어졌다"며 "증권신고서에 기재한 사업이나 실적 전망치가 그대로 실현되지 않았기 때문"이라고 말했다. 이어 "특례상장에 대한 기대감이 낮은 상황에서 올리패스와 라닉스는 불확실성이 더 큰 성장성 특례라 관심이 떨어질 수 밖에 없었다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억