[thebell League Table]김앤장 선두 유지…치열한 2위 싸움 '점입가경'[M&A/법률자문]세종-광장-태평양 1%P 박빙…연말 분수령

최익환 기자공개 2019-10-01 10:03:00

이 기사는 2019년 09월 30일 16시23분 thebell에 표출된 기사입니다

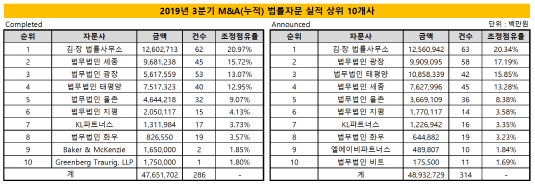

3분기 인수합병(M&A) 리그테이블 법률자문 분야는 김·장 법률사무소(이하 김앤장)가 선두를 굳건히 지킨 가운데 2위 싸움이 지속되는 양상이다. △법무법인 세종 △법무법인 광장 △법무법인 태평양 세 로펌은 서로간 격차가 1%포인트 내외에 그칠만큼 치열한 경쟁을 펼치고 있다. 당장은 세종이 앞서는 모습이나, 발표기준에서 세종을 앞선 광장과 태평양은 연말까지 순위상승을 노린다.30일 더벨이 집계한 2019년 3분기 M&A 리그테이블(누적기준)에 따르면 김앤장은 완료기준 62건·조정점유율 20.97%로 법률자문 분야 선두를 기록했다. 더벨은 타임차지(자문시간에 비례해 수임료가 매겨지는 방식) 형태의 법률자문 시장을 고려해 조정점유율로 실적을 집계하고 있다.

김앤장은 상반기 대형 거래로 손꼽히던 △롯데카드 매각자문(1조3810억원) △KCFT 매각자문(1조2000억원) △애큐온캐피탈·저축은행 인수 및 매각자문(합 1조2000억원)을 통해 오른 1위 자리를 유지해나갔다. 3분기 김앤장은 △테크로스의 LG히타치워터솔루션·하이엔텍 인수자문(2500억원) △CVC캐피탈의 위드이노베이션 인수자문(총 2590억원) △넥슨코리아의 원더홀딩스 신주 인수자문(3501억원) 등 수천억원대 거래를 다수 자문했다.

|

세종은 완료기준 45건·조정점유율 15.72%를 기록했다. 상반기 실적에서 2위에 오른 뒤 자리를 유지한 세종은 상반기 주식매매계약(SPA)이 체결된 우리금융지주의 동양자산운용과 ABL글로벌자산운용의 인수자문(총 1560억원)을 잔금납입까지 성공적으로 마무리하며 실적에 추가했다.

특히 세종은 PEF 운용사가 참여한 거래를 통해 3분기 실적을 올린 점이 눈에 띈다. 세종은 지난 7월 SPA가 체결된 뒤 8월 잔금납입이 끝난 JKL파트너스의 파낙스이텍 매각자문(1179억원)을 포함해, △SG PE의 이랜드이츠 인수자문(1000억원) △미래에셋PE의 커피빈 매각자문(4121억원) △코스맥스이스트 매각자문(828억원) 등을 3분기 중에 완료했다.

3위에 오른 광장은 3분기에도 전통적으로 손꼽힌 분야였던 전략적투자자(SI) 관련 거래에서 두각을 드러냈다. 지상파 3사와 SK텔레콤의 합작으로 관심을 모은 콘텐츠연합플랫폼 관련 거래가 성공적으로 종료됐고, LG전자의 수처리 사업 매각자문을 완료하며 실적을 올렸다.

광장이 3분기 기록한 실적은 누적기준 53건·조정점유율 13.07%다. 눈에 띄는 점은 삼성생명의 생보부동산신탁 매각자문(1154억원)과 중국 안방보험그룹의 동양·ABL자산운용 매각자문(총 1560억원) 등 금융사 M&A 자문을 완료해 실적에 추가한 점이다. KDB생명의 매각자문을 담당하고 있는 광장은 매각 성패에 따라 금융사 관련 자문 실적을 추가할 수 있을 전망이다.

4위에 오른 태평양은 3위 광장을 조정점유율 0.12%포인트 차이로 바짝 추격하는 모습이다. 태평양은 3분기 3000억원대의 인수자문 세 건을 완료하며 올해 리그테이블 2위 자리까지 넘보고 있다. 3분기 태평양은 △캑터스PE-KG그룹의 동부제철 인수자문(3600억원) △TA어소시에이츠의 공차코리아 인수자문(3500억원) △푸본생명보험의 우리금융지주 소수지분 인수자문(3585억원)을 완료했다.

다만 태평양은 2위 세종에 비해 발표기준 점유율에서 앞서고 있다. 발표기준 조정점유율이 15.85%인 태평양은 세종이 기록한 13.28%의 조정점유율보다 앞섰다. 현재 발표기준 법률자문 2위는 광장으로, 4분기 추가되는 거래자문 실적에 따라 2위 자리가 뒤바뀔 가능성이 높다.

한편 △율촌(32건·조정점유율 9.07%) △지평(15건·조정점유율 4.13%) △KL파트너스(17건·조정점유율 3.73%) △화우(19건·조정점유율 3.57%)는 5위부터 8위까지의 순위에 차례대로 위치했다. 3분기 율촌은 유니슨캐피탈의 공차코리아 매각자문(3500억원) 등 PEF 관련 거래와 SI 거래를 골고루 수행했다. 지평은 산업은행의 동부제철 매각자문(3600억원)이 가장 큰 거래실적이었다.

현재 아시아나항공 M&A에서 세종과 함께 금호산업 측 매각자문을 맡은 KL파트너스는 3분기 중 LK투자파트너스의 삼양옵틱스 인수자문(1020억원) 및 JKL파트너스의 위드이노베이션 소수지분 매각자문(540억원) 등의 실적을 올렸다. 아시아나항공의 거래가 속도감 있게 진행될 경우 KL파트너스는 내년 초 비약적 순위상승을 노려볼만 하다는 분석이다.

외국계 로펌인 베이커앤맥킨지(Backer&McKenzie)와 그린버그트라우리그(Greenberg Traurig, LLP)도 10위권에 이름을 올렸다. 두 로펌은 모두 상반기에 종료된 SK의 빈그룹(Vin Group) 소수지분 인수자문(1조2000억원)과 KCC의 모멘티브 인수자문(1조7500억원)으로 쌓은 실적만으로도 10위권 자리를 지켰다. 벤처기업을 다수 자문하는 것으로 알려진 비트는 발표기준 10위에 이름을 올렸다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억