효성화학, 회사채 데뷔 이어 기업어음도 채비 단기신용등급 의뢰, 조달여건 완비…공장신설 투자, 차입 확대 필요

임효정 기자공개 2019-11-21 15:29:51

이 기사는 2019년 11월 19일 18시40분 thebell에 표출된 기사입니다

효성화학(A0,안정적)이 올 들어 빠르게 자금 조달 창구를 넓히고 있다. 올해 초 첫 장기등급을 부여 받은 데 이어 단기등급까지 받으면서 기업어음(CP)발행 가능성을 열어놨다. 올해 사모채에 이어 공모채시장에 데뷔한 효성화학이 조달 창구를 다변화하고 있는 모습이다.당장 CP발행 계획은 없다는 입장을 밝힌 만큼 향후 단기조달이 필요한 상황에 대비해 선제적으로 대응한 조치로 풀이된다.

효성화학은 지난 18일 한국신용평가와 나이스신용평가로부터 단기 신용등급 A2를 부여 받았다. 효성화학이 기업어음 등급을 받은 것은 이번이 처음이다. 효성화학은 지난해 6월 효성에서 인적분할해 설립됐다. 이후 올 4월 신평사로부터 장기신용등급 'A0'를 부여 받았다. 효성화학의 첫 신용등급인 셈이다. 이는 공모채 시장에 데뷔하기 위한 목적이었다. 효성화학은 사모채로 시장성 조달을 시작한 이후 공모채로 조달 창구를 넓혔다.

현재 올 들어 두번째 공모채 발행을 추진 중이다. 이를 위해선 신평사로부터 본평가를 받아야 한다. 효성화학은 공모채 발행을 위한 장기등급과 함께 단기신용등급도 함께 의뢰해 부여 받은 것이다. 효성화학 관계자는 "당장 기업어음 발행 계획은 없다"면서도 "향후 단기조달이 필요한 경우 받을 수도 있을 것"이라고 말했다.

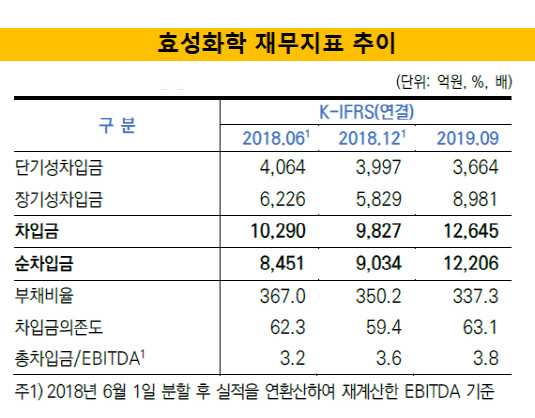

효성화학이 조달 창구를 다변화하는 데는 투자에 따른 차입이 불가피하기 때문이다. 효성화학은 베트남에 화학공장을 신설하기 위한 투자를 진행 중이다. 총 예상 투자액은 1조4000억원 수준이다. 지난해 자본적지출(CAPEX)은 1440억원이며, 올 3분기까지는 누적 3990억원으로 집계됐다.

내년부터 순차적으로 설비 가동이 이뤄지면서 영업현금창출력이 확대될 것으로 예상되지만 조단위 투자인 만큼 차입금 부담이 커질 수밖에 없다는 게 신평업계의 중론이다.

신평업계 관계자는 "투자가 이어지고 있는 만큼 효성화학에 있어 주요 모니터링은 차입부담일 수밖에 없다"며 "이번 단기등급은 조달처를 다변화하기 위한 포석으로 볼 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [윤석열 대통령 탄핵]금융지주, 불확실성 해소로 밸류업 탄력받나

- [윤석열 대통령 탄핵]원화, 단기 강세 흐름…변동성 확대 '촉각'

- [윤석열 대통령 탄핵]동력 잃은 금융 정책…백지화 가능성도

- [여전사경영분석]롯데캐피탈, 총자산 다시 늘었다…수익성도 방어

- [지방 저축은행은 지금]자산 84% 수도권 쏠림…M&A 구조조정 대상 '속출'

- [캐피탈사 리스크 관리 모니터]신한캐피탈, 한도 관리 세분화…PF 중심 고위험 자산 초점

- 63주년 맞은 캠코, 후임 사장 임명은 안갯속

- [보험사 CSM 점검]교보생명, 신계약 비슷한데 잔액은 증가…보수적 가정 빛났다

- [thebell note]관 출신 사외이사를 향한 시선

- [금융권 AI윤리 현주소]NH농협은행, 리스크 관리 체계 '완비'

임효정 기자의 다른 기사 보기

-

- MBK-영풍 연합, 고려아연 '정기 주총 효력정지' 가처분 낸다

- HMM, SK해운 '일부 사업부 vs 선박' 인수 저울질

- '회생 M&A' 신한정밀공업, 주관사로 삼일PwC 낙점

- [thebell League Table]M&A 시장 주도한 'SI', 조단위 딜도 꿈틀

- KDB-하나, 이랜드파크 메자닌 '수익률 9.7%' 내걸었다

- 웅진씽크빅, ‘프리드라이프 인수’ 우군 나서나

- 옐로씨-비전벤처스가 품는 코아솔, 투자 포인트 '삼성전자 협력'

- '2대주주' 앵커에쿼티, SK일렉링크 경영권 노린다

- E&F-IS동서, 매각 앞둔 '코엔텍' 3800억 리파이낸싱 추진

- 'MBK 포트폴리오' 네파, ABL로 300억 조달한다