[부동산 운용사 열전]업계 3위 하나대체, 6조 부동산펀드 '실적 우상향'국내외 투자 적극 발굴, AUM 성장 가속...안정정 수익 '안착'

김수정 기자공개 2020-03-10 13:45:09

[편집자주]

글로벌 금융위기 이후 잠잠했던 부동산펀드 시장은 2016년부터 폭발적으로 성장했다. 저금리 기조와 금융시장 불확실성이 지속되자 국내외 부동산에 투자하려는 수요가 큰폭으로 불어났기 때문이다. 이르면 올해 부동산펀드 시장 규모는 100조원을 돌파할 전망이다. 더벨은 그동안 시장을 일궈온 부동산 운용사들과 그 속에서 핵심적인 역할을 해왔던 키맨(Key man)들을 조명해본다.

이 기사는 2020년 03월 06일 07:35 thebell 에 표출된 기사입니다.

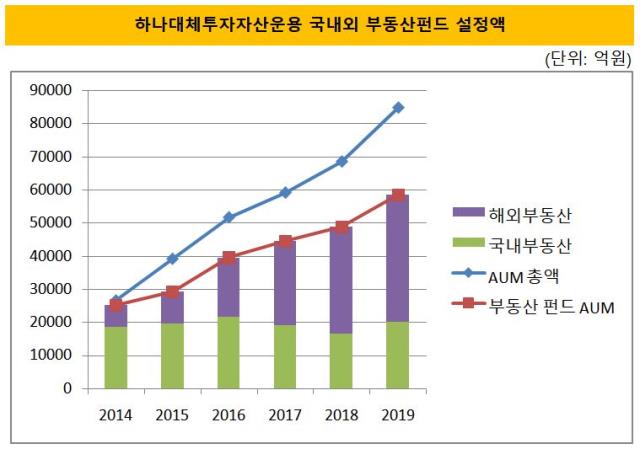

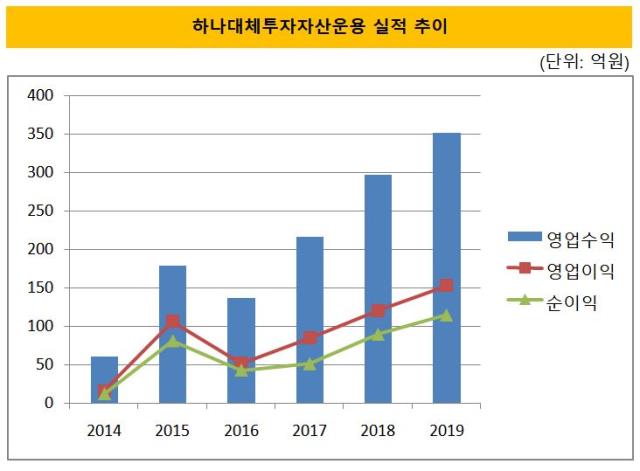

하나대체투자자산운용은 총 6조원에 육박하는 부동산 펀드를 운용하고 있다. 국내 운용업계 3위권에 해당하는 규모다. 2011년 처음으로 1조원을 넘어선 부동산 펀드 운용자산(AUM)은 2013년 2조원을 상회한 데 이어 2016년 3조원대 후반으로 급증했고 이듬해 4조원, 지난해 5조원을 차례로 돌파했다.그간 꾸준히 발굴해온 자산들은 안정적인 수익 기반이 됐다. 적게는 14bp에서 많게는 50bp 요율이 적용되는 부동산 펀드 운용보수를 바탕으로 매출액과 순이익 모두 3년 연속 우상향 곡선을 그리고 있다. 보수율 높은 개발형 펀드 비중을 확대하고 있다는 점에서 향후 실적 전망도 낙관적이다.

◇사모펀드 비중 '압도적'...국내보단 '해외'

작년 말 기준 하나대체투자자산운용의 전체 AUM은 8조4753억원이다. 이 가운데 68.9%에 해당하는 5조8415억원을 부동산 펀드로 운용하고 있다. 부동산 펀드 운용 규모로만 보면 전체 운용사중 세번째로 크다. 6% 수준의 시장점유율이다. 부동산 펀드 다음으로 특별자산과 혼합자산 펀드가 각각 2조2430억원, 3237억원으로 많다. 나머지는 파생형 펀드(515억원)와 주식형 펀드(156억원) 등이다.

전체 부동산 펀드 설정액 중 5.8%에 해당하는 3402억원이 공모펀드고 나머지는 모두 사모펀드다. 부동산 펀드 운용 규모를 투자 지역별로 구분해 보면 국내보단 해외 부동산 비중이 큰 것을 알 수 있다. 작년 말 기준 부동산 펀드 설정액 중 65.7%인 3조8375억원이 해외 부동산 펀드에 들어 있다. 국내 부동산 펀드 규모는 2조41억원으로 해외 부동산 펀드의 절반 수준이다.

2010년대 초반까지만 해도 국내 투자 비중이 압도적으로 컸다. 하나금융 편입 이후 가장 먼저 시장의 이목을 끈 딜은 하나금융투자(당시 하나대투증권) 여의도 사옥 인수 건이다. 2010년 말 하나금융지주의 외환은행 인수 자금 마련을 위해 하나금융투자 본사 매각이 추진됐다. 하나대체투자자산운용은 이 건물을 2870억원에 매입하면서 1300억원을 금융기관에서 담보대출 받고 나머지 금액을 공모펀드를 통해 조달했다.

당시 이 펀드는 연 6%대 중반 기대수익률과 3개월마다 이자가 지급되는 복리 수익구조 등 매력적인 조건을 제시해 폭발적인 인기를 끌었고 출시 이틀 만에 판매가 마감됐다. 하나금융투자 여의도 사옥이 펀드 만기에 앞서 코람코에 4000억원에 매각되면서 펀드 청산까지 성공적으로 완료됐다. 5년 간 연평균 배당수익률 7.4%와 매각차익 1000억원 등을 포함해 계산한 5년 누적 수익률은 94%에 달했다. 이 펀드는 한동안 시들했던 부동산 공모펀드 열풍에 다시 불을 지폈다는 평가를 받는다.

이후에도 주요 기업들이 시장에 내놓은 서울 중심과 강남, 여의도 등지의 오피스 건물들을 대거 사들였다. 2010년 초반 기업들이 경영 효율화 취지에서 보유한 부동산을 세일즈앤리스백 형식으로 매각하는 부동산 유동화가 유행처럼 번졌다. 이 과정에 하나대체투자자산운용은 국민연금을 비롯해 다양한 출자자(LP)들과 손잡고 핵심 투자자로 나섰다.

2011년 서린동 SK그룹 본사 건물을 산 데 이어 2012년 서울 명동 소재 동양증권(현 유안타증권) 본사 빌딩과 하나카드 빌딩을 인수했다. 2013년 논현동 두산건설 본사와 운니동 삼환기업 사옥을, 2014년 현대증권(현 KB증권) 여의도 본사 건물을 차례로 매입했다. 2015년에는 현재 하나금융 계열사들이 본사로 사용 중인 강남구 역삼동 옛 그레이스 타워를 손에 넣었다. 해당 자산들로 블라인드·프로젝트 펀드를 조성해 기관과 개인투자자들에게 투자 기회를 제공했다.

간간히 굵직한 해외 투자도 진행했다. 하나금융그룹에 둥지를 튼 이후 처음 집행한 해외투자인 미국 샌프란시스코 '333 마켓스트리트' 빌딩 딜은 3년 만에 900억원 가량 매각차익을 남기면서 시장의 이목을 집중시켰다. 하나대체투자자산운용은 2010년 4월 한국교직원공제회와 새마을금고연합회 등 LP들과 손잡고 미국 웰스파고은행이 본사로 사용해온 이 건물을 4040억원에 매입했다. 해당 건물이 현지 업체에 매입가 대비 23% 높은 가격에 매각되면서 333 마켓스트리트 펀드는 예정보다 4년 이상 빠르게 청산됐다. 최종 내부수익률(IRR)은 12.5%로 목표치를 2.5%포인트 초과했다.

이 밖에도 하나대체투자자산운용은 해외 2011년 말레이시아 쿠알라룸푸르에 위치한 5700억원 상당의 오피스 빌딩을 인수한 데 이어 2013년 호주 맬버른 경찰서 건물과 미국 워싱턴 하버 빌딩을 매입했고 2014년엔 미국 텍사스 벡텔 오피스를 사들였다.

◇해외 진출 '본격화'…전성기 포문 연 '노보노디스크'

해외 부동산 펀드 설정액이 국내 부동산 펀드 설정액을 앞선 건 2017년이다. 2016년부터 해외 부동산 투자가 폭발적으로 증가하면서 1년여 만에 국내 부동산 투자 규모를 뛰어넘었다. 그러면서 하나대체투자자산운용의 전성기도 시작됐다.

노보노디스크 미주 본사 딜은 전성기의 포문을 연 투자로 기록돼 있다. 하나대체투자자산운용은 2016년 6월 미국 뉴저지주 플레인즈버러에 위치한 노보노디스크 빌딩을 3500억원에 인수했다. 미래에셋대우와 하나금융투자, 현대차증권 등이 LP로 참여해 1500억원 가량을 댔고 나머지 자금은 현지 금융권 대출로 조달됐다. S&P 신용등급 'AA+'의 노보노디스크가 장기 임차하는 안정적인 계약 조건으로 연 7%대 기대수익률을 제시할 수 있었다.

해당 투자를 기점으로 해외 부동산 딜이 부쩍부쩍 늘어났다. 투자 지역도 미국과 동남아시아에서 나아가 유럽과 일본 등지로 다양해졌다. 2017년에만 미국 워싱턴 D.C 소재 미국항공우주국(NASA) 본사와 벨기에 브뤼셀 소재 유럽의회, 미국 루이지아나 월마트, 일본 도쿄 소재 레지던스, 미국 캘리포니아 드림웍스 본사, 미국 워싱턴 센티넬스퀴어2, 미국 샌프란시스코 옐프 본사 등 해외 빌딩에 에쿼티 투자를 집행했다.

해외부동산 펀드 설정액은 하나금융 손자회사 편입 직후인 2010년 말 3753억원에서 2015년 9676억원으로 더디게 증가했다. 그러나 2016년 들어 급증하기 시작해 단숨에 1조원을 돌파했다. 2016년말 해외부동산 펀드 설정액은 1조8006억원으로 1년 전에 비해 2배 가까이 증가했다. 이후에도 2017년 2조5291억원, 2018년 3조2069억원 등으로 해마다 1조원 가량씩 몸집을 불렸다. 2010년 12개에 불과했던 해외부동산 펀드 수는 작년 말 61개로 5배 가량 늘어났다. 2015년 20개였던 게 2016년 32개로 크게 늘었고 2017년 42개, 2018년 55개 등으로 꾸준히 증가했다.

특히 하나대체투자자산운용은 이 시기 매입한 해외 빌딩에 투자하는 공모펀드를 잇달아 내놓으면서 국내 부동산 공모펀드 시장의 꺼져가던 불씨를 되살렸다. 미국 나사 본사를 인수하면서 투자 지분 일부를 공모펀드로 셀다운했고 드림웍스 인수 과정에는 2000억원을 선순위 대출로 조달하고 1500억원을 공모펀드를 통해 모았다. 나사 펀드와 드림웍스 펀드 모두 판매 시작 직후 완판됐을 정도로 투자자들의 뜨거운 호응을 얻었다. 이 무렵 여러 경쟁사들이 앞다퉈 공모 부동산 펀드를 내놨지만 하나대체투자자산운용은 그 중에서도 단연 두각을 나타냈다.

2018년에는 영국 런던 시내의 부동산 2곳을 잇달아 사들이면서 유럽 시장에 눈도장을 찍었다. 영국 정부기관 임차 건물인 생크추어리 빌딩과 런던 중심가에 위치한 원폴트리 등을 매입해 사모펀드로 선보였다. 생크추어리 빌딩 딜은 국내 투자기관이 영국 정부가 임차 중인 건물에 투자한 첫 사례다. 원폴트리의 경우 매입 1년여 만에 원매자가 나타나고 있을 정도로 현지에서도 매력적인 투자처로 눈길을 끌고 있다.

지난해 특기할 성과는 대출투자에서 나왔다. 작년 초 미국 보스턴 소재 초고가 아파트 개발사업에 대한 600억원 규모 대출 투자를 외국계 금융사 중개 없이 직접 주선했다. 자산을 직접 발굴해 조건을 협의하고 신규 대출을 내주는 식으로 투자를 진행했다.

이는 기존 국내 자산운용사의 해외 개발사업 대출투자에서 볼 수 없던 형태다. 보통 해외 부동산 개발 대출 투자는 이미 자산화돼 시장에 나온 채권 등에 투자하는 단순 양수도 방식으로 이뤄져 왔다. 하나대체투자자산운용은 이번 보스턴 투자 건에서 직접 오리지네이터 역할을 한 덕분에 투자기간 2년6개월 동안 연평균 10% 수준의 높은 금리를 제시할 수 있었다.

◇수탁고 10조 '눈앞'…국내 핵심 먹거리 '개발형 부동산' 낙점

하나대체투자자산운용은 그간 꾸준히 확보한 우량 자산들을 바탕으로 안정적인 수익을 창출하고 있다. 매출액과 순이익 모두 3년 연속 증가세를 이어가고 있다. 작년 영업수익은 351억원으로 전년도 297억원 대비 18.2%, 증가했다. 순이익은 114억원으로 작년 89억원 대비 28.1% 늘었다.

전체 매출액의 90.3%인 317억원이 펀드 운용 보수로 벌어들인 수익이다. 펀드 운용 보수는 작년 271억원보다 17.0% 늘어났다. 하나대체투자자산운용은 평균 20bp 수준의 부동산 펀드 보수율을 책정하고 있다. 유형마다 편차가 있어서 개발형 부동산 펀드의 경우 보수율이 50bp에 달하지만 대출형은 14bp에 불과하다.

하나대체투자자산운용 포트폴리오에서 개발형 부동산 펀드 비중이 커지고 있다는 점으로 미뤄볼 때 향후 실적 전망도 긍정적이다. 하나대체투자자산운용은 한동안 소홀했던 국내 부동산 투자로 눈을 다시 돌리고 있다. 2016년 이후 2년 연속 감소했던 국내 부동산 펀드 설정액은 지난해 다시 증가세로 돌아섰다.

특히 블라인드 펀드를 활용한 국내 부동산 개발 사업 투자에 역량을 모으고 있다. 현재 정부가 투자하는 6000억원 규모 산업단지 개발 블라인드 펀드를 비롯해 1000억원 규모 일반 개발형 블라인드 펀드와 2000억원대 오피스 블라인드 펀드 등을 운용하고 있다. 판교 알파돔 6-3블록 프로젝트는 블라인드펀드를 통한 투자 가운데 가장 성공적인 사례다. 3년여 만에 IRR 기준 10%대 초반 수익률을 기록하면서 1000억원 넘는 수익을 확보했다.

향후 국내 사업의 포커스 역시 개발형 블라인드 펀드에 맞춰질 전망이다. 오피스보단 물류센터와 에너지 인프라 등에 초점을 맞추고 있다. 이를 위해 지난해 물류센터 투자만 전담하는 팀을 만들기도 했다. 이와 함께 현재는 홍콩에만 있는 글로벌 데스크를 영국이나 미국 등 주요국으로 확대해 해외 투자를 고도화할 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사