[코로나19 파장]발행 줄었던 '원유 DLS', 막차탄 투자자 '발 동동'DLF 사태 후 발행량 하락 추세…한박자 늦은 투자자, 녹인터치 줄줄이 대기

최필우 기자공개 2020-03-11 08:00:52

이 기사는 2020년 03월 10일 15시07분 thebell에 표출된 기사입니다

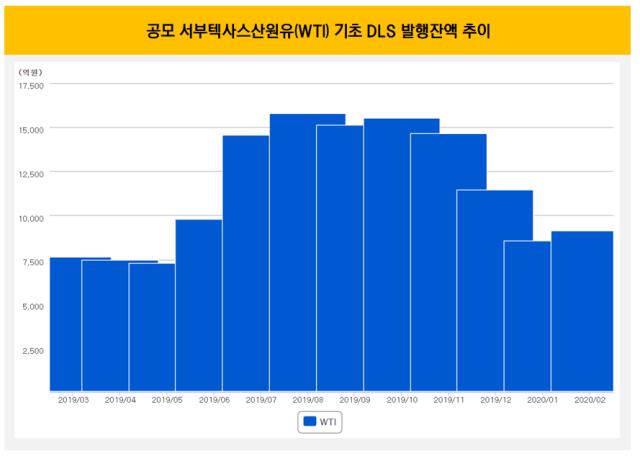

원유 가격 급락으로 유가 기초 DLS 녹인(Knock in) 배리어 터치 물량이 속출할 것으로 예상되고 있다. 녹인 배리어 터치 후 만기까지 유가가 상환 기준까지 회복되지 않으면 기초자산 하락률 만큼 원금 손실이 발생한다. 지난해 파생결합펀드(DLF) 손실사태 여파로 유가 기초 파생결합증권(DLS) 투자가 줄던 추세였으나 '막차'를 탄 투자자들은 쉽사리 수익 상환을 점치기 어렵게 됐다.◇WTI DLS 발행잔액, DLF 사태 후 '1조6000억→9100억'

원유 기초 DLS는 ELS와 더불어 중위험 중수익 추구 투자자들 사이에서 선호도가 높은 상품으로 꼽힌다. 수출 기업을 운영하거나 투자 경험이 풍부한 고액자산가들은 달러나 유가 흐름에 친숙하기 때문이다. 유가가 오랜 기간 박스권에 머물러 리스크를 가늠할 수 있다고 여겨진 점도 인기 요인이었다. 2016년 홍콩H지수 ELS발 위기를 겪은 발행사들도 기초자산 다변화에 유가를 쏠쏠하게 사용했다.

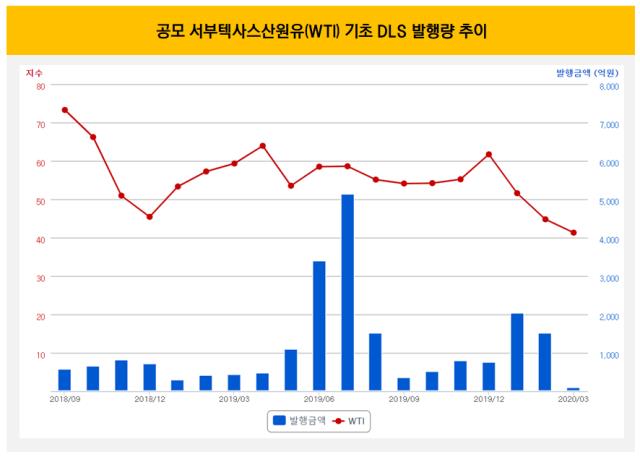

지난해 선진국금리 DLF 손실 사태가 불거진 이후엔 스테디셀러 유가 DLS의 인기도 시들해지는 추세였다. 투자자 사이에선 DLS라는 비히클 자체에 대한 불신이 커졌다. 독일 국채 금리가 역사상 최저치를 잇따라 갱신하면서 기초자산 가격 예측이 쉽지 않다는 점을 파악한 발행사와 판매사들도 물량을 줄였다.

여기에 올해 시행된 고위험 투자상품 투자자 보호 대책에 따라 은행의 판매 가능 기초지수에서 유가가 제외되면서 발행이 급감했다. 지난달 말 서부텍사스산원유(WTI) 기초 DLS 잔액은 9140억원이다. 지난해 8월 1조5784억원에 비해 6644억원(42%) 줄었다.

◇발행잔액 1조5000억 중 5000억, 녹인 리스크 노출

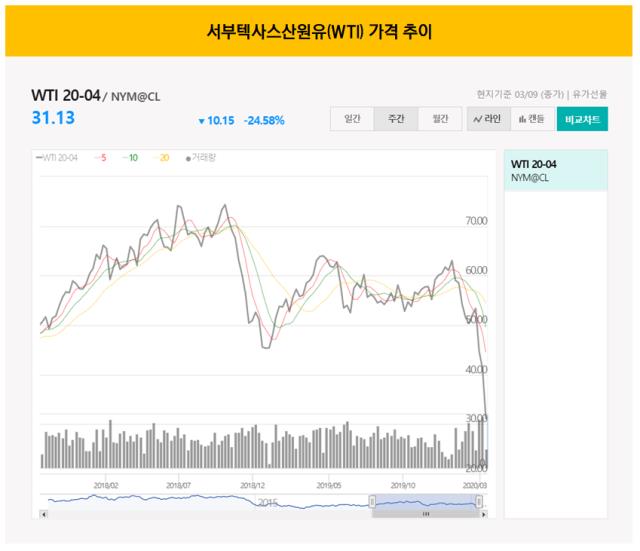

다만 막차를 탄 고객들은 발등에 불이 떨어졌다. 10일 theWM에 따르면 WTI 가격은 지난 9일(현지 시간) 기준 31.13달러까지 하락했다. 1거래일 만에 10.15달러(24.58%) 하락한 셈이다. 1991년 걸프전 이후 1거래일 기준 최대 낙폭이다.

상장돼 거래되는 유가 기초 상장지수펀드(ETF)나 상장지수채권(ETN)과 달리 DLS는 마땅한 엑시트 전략이 없다. 구조화상품 투자자들은 투자 시점에 정한 조건에 따라 만기에 손실 여부가 판가름나기 때문이다. 유가 기초 DLS 만기가 1년 6개월로 파생결합증권(ELS)에 비해 만기가 짧은 것도 원유 가격 급락시 손실 가능성을 높이는 요인이다.

국내 발행되는 유가 DLS 녹인 레벨은 35~60 수준으로 파악된다. 발행 후 유가가 40~65% 하락할 경우 녹인 배리어를 터치한다. 녹인 레벨이 지나치게 낮으면 쿠폰금리가 하락하기 때문에 수익성을 갖춘 50~55 레벨이 가장 흔하게 발행된다.

한국예탁결제원 세이브로에 따르면 지난달말 기준 WTI 기초로 발행된 공모 DLS 잔액은 9140억원이다. 브렌트유 기초 공모 DLS 잔액이 5369억원이다. 공모로 발행된 전체 유가 기초 DLS 발행잔액이 1조4509억원에 달하는 셈이다.

이중 녹인 리스크에 노출된 것으로 파악되는 DLS는 지난해 12월과 지난 1월 발행된 물량이다. 지난해 하반기 배럴당 50~60달러 수준을 오가던 유가는 연말 하락 추세에 돌입했다. 이 시기에 발행된 DLS 중 녹인 배리어가 50~55 수준인 물량은 유가가 25~33달러 구간으로 하락하면 배리어에 근접한다.

공모 WTI DLS는 지난해 12월과 지난 1월 각각 743억원, 2026억원 규모로 발행됐다. 브렌트 DLS는 각각 416억원, 1378억원이다. 발행잔액 1조4509억원 중 4563억원이 녹인 리스크에 노출돼 있는 셈이다.

◇'경기침체·감산분쟁' 장기화 조짐

업계 관계자들은 유가 반등이 쉽지 않을 것으로 보고 있다. 과거 산유국간 합의가 어긋난 것 만으로 유가가 급락했을 당시 오히려 유가 기초상품 판매를 늘렸던 것과 사뭇 다른 분위기다.

유가 답보가 점쳐지는 건 코로나 19 여파로 경기침체가 장기화될 수 있다는 우려가 부각되고 있기 때문이다. 전일 유가 급락 트리거가 된 석유수출국기구(OPEC)과 러시아의 감산 합의 결렬 뿐만 아니라 코로나 19에 따른 글로벌 개발 감소와 투자 위축을 감안해야 한다는 분석이 나온다.

증권사 관계자는 "악재가 겹친 탓에 과거 유가가 박스권 하방으로 하락하던 때와는 다른 흐름이 이어질 것"이라며 "아직 경기침체 정도를 가늠하기가 쉽지 않은 만큼 유가 기초 상품 투자에 신중을 기할 필요가 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오 "동물실험 단계적 폐지 수혜 기대"

- [변곡점 맞은 해운업]'퀀텀점프' 현대LNG해운, 선대 확장효과 '톡톡'

- [중간지주 배당수익 분석]HD한국조선해양 수익원천 자회사 '금융→조선' 이동

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- '반년 장고' 거래소, 제노스코 상장심위 개최 '미승인' 가닥

- [시큐리티 컴퍼니 리포트]수산아이앤티, 무차입 경영 비결 '16년 흑자'

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

- [금융사 KPI 점검/신한은행]정상혁 행장 역점 사업 'RM One Team' 평가항목 신설

- [금융사 KPI 점검/신한은행]신규 유치 고객 '주거래 확대' 방점 찍었다

최필우 기자의 다른 기사 보기

-

- [금융사 KPI 점검/신한은행]정상혁 행장 역점 사업 'RM One Team' 평가항목 신설

- [금융사 KPI 점검/신한은행]신규 유치 고객 '주거래 확대' 방점 찍었다

- [상호관세 후폭풍]RWA 조이는 금융지주, 비은행 반등 멀어지나

- [상호관세 후폭풍]금융지주, '환율 급등' 밸류업 프로그램 영향은

- [금융지주 이사회 시스템 점검]'신설' 내부통제위, 감사위와 위원 중첩 못피했다

- [금융지주 이사회 시스템 점검]'각양각색' 의장 선임 키워드, '여성·연장자·선임자' 중시

- [금융지주 해외은행 실적 점검]우리은행, 동남아 3대 법인 '엇갈린 희비' 출자 전략 영향은

- [금융지주 해외은행 실적 점검]우리은행, 해외 법인장 인사 '성과주의 도입' 효과는

- [금융지주 해외은행 실적 점검]신한카자흐, 2년 연속 '퀀텀점프' 성장 지속가능성 입증

- [thebell note]김기홍 JB금융 회장 '연봉킹 등극' 함의