[지배구조 분석]공정위 '무혐의' 결론나자 한화종합화학 IPO 개시오너3세 소유 에이치솔루션 '기업가치 키우기' 해석, 경영권 승계작업 속도 전망

박상희 기자공개 2020-08-28 08:32:31

이 기사는 2020년 08월 25일 14시26분 thebell에 표출된 기사입니다

공정거래위원회(공정위)가 24일 한화그룹 총수 일가의 일감 몰아주기 의혹에 대해 무혐의 결론을 내렸다. 그즈음 계열사 한화종합화학은 외국계 증권사에 상장 주관사 선정을 위한 RFP(입찰제안요청서)를 발송했다. 한화그룹 지배구조에 중대한 영향을 미칠 수 있는 사안이 비슷한 시기에 발생했다.재계는 한화그룹 지배구조 이슈에 부담이 될 수 있는 공정위 일감몰아주기 의혹이 해소된 만큼 한화종합화학 상장이 3세로의 경영권 승계를 위한 발판이 될 것으로 보고 있다.

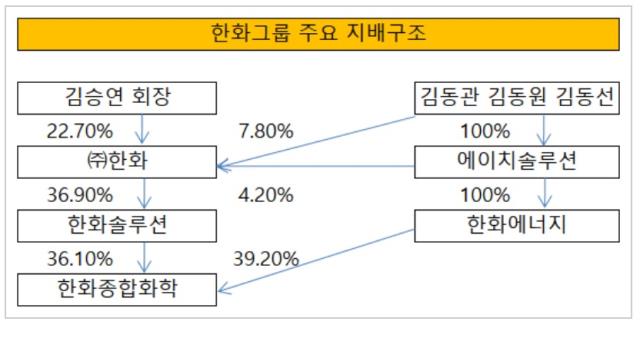

김승연 한화그룹 회장의 아들 세 명이 지분 100%를 보유한 에이치솔루션은 자회사인 한화에너지를 통해 한화종합화학을 지배하고 있다. 에이치솔루션은 일감몰아주기 의혹 대상이었던 한화S&C가 한화시스템과 합병하기 이전 전신이기도 하다.

◇공정위, 5년 조사 일감 몰아주기 의혹 "증거 부족" 무혐의 결론

한화그룹 경영권 승계 '열쇠'는 에이치솔루션이 쥐고 있다. 김동관 한화솔루션 부사장(50%)을 비롯해 김동원 한화생명 상무(25%), 김동선 전 한화건설 팀장(25%) 등 김 회장의 아들 3형제가 지분 100%를 보유한 회사이기 때문이다.

에이치솔루션은 계열사 시스템통합(SI) 업체 한화S&C가 전신이다. 여느 대기업집단과 마찬가지로 계열사 전산서비스 관리 업무 등을 전담하며 덩치를 키우는 경로를 밟았다.

2015년 우려했던 일이 벌어졌다. 국회에서 한화그룹 일감 몰아주기 의혹이 불거지자 공정위 사무처 기업집단국이 조사에 착수했다. 2015년 1월부터 2017년 9월까지 한화 23개 계열사가 한화S&C에 데이터 회선 사용료와 상면료를 비싸게 지급했다는 의혹이었다.

한화S&C는 2018년까지 김 회장의 장남 김동관 한화솔루션 부사장(50%), 차남 김동원 한화생명 상무(25%), 김동선 전 한화건설 팀장(25%) 지분율이 100%이던 시스템통합(SI) 업체다.

한화그룹도 곧바로 대응에 들어갔다. 한화S&C는 2017년 10월 에이치솔루션이라는 존속법인을 두고 SI사업부를 물적분할했다. 2018년 5월 SI사업부와 한화탈레스가 합병해 한화시스템이라는 새로운 회사가 만들어졌다. 합병 결과물로, 에이치솔루션은 한화시스템의 지분 13%를 보유 중이다. 이 거래는 일감 몰아주기 의혹을 해소하는 한편 지배구조 개편 초석이 됐다.

일감 몰아주기 의혹 중심에 섰던 한화S&C는 분할과 합병을 거쳐 사라졌다. 다만 공정위의 조사 결과에 따라 경영권 승계 이슈가 불거질 때마다 언제든지 재소환될 수 있는 '불씨'였다.

한화 입장에선 다행스럽게도 무혐의 결론이 났다. 공정위는 일감 몰아주기 의혹에 대해 "사실 확인이 어렵고 증거가 부족하다"는 결론을 내렸다. 한화그룹 입장에선 한화S&C가 의혹에서 벗어나면서 경영권 승계 작업에 대한 부담을 덜게 됐다.

◇에이치솔루션, ㈜한화 합병 염두 기업가치 키워야

공정위의 공식적인 조사 발표는 24일이었지만 한화그룹 자체적으로는 대관 라인 등을 통해 결과를 사전에 인지한 것으로 파악된다. 그래서 한화종합화학이 상장 작업 첫 단추인 RFP를 비슷한 시기에 발송한 것이 우연은 아니라는 분석이 나온다.

한화그룹 내부적으로 일감 몰아주기 의혹에서 자유로워진만큼 지배구조 개편에 본격 드라이브를 걸 준비를 해 온 것이 아니냐는 것이다.

한화그룹 관계자는 "한화종합화학 RFP는 24일이 아니라 20일에 발송된 것으로 알고 있다"면서 "일감 몰아주기 의혹 해소를 지배구조 개편으로 연결 지어서 해석하기에는 무리가 있다"고 말했다.

한화종합화학은 에이치솔루션이 100% 지분을 소유한 한화에너지의 자회사다. 에이치솔루션은 자회사인 한화에너지를 통해 한화종합화학을 지배하고 있다. 한화에너지는 한화종합화학 지분 39.16%를 보유한 최대주주다.

즉 한화종합화학의 상장은 기업가치를 시장에서 평가받을 수 있는 기회다. 결과적으로 지배구조 상단에 있는 모기업 에이치솔루션의 기업가치를 키울 것으로 보인다.

한화그룹의 경영권은 사실상 지주사 역할을 하고 있는 ㈜한화가 쥐고 있다. ㈜한화는 그룹 내 핵심 계열사 역할을 하는 한화케미칼 지분 35.89%를 보유 중이며 한화생명(18.15%), 한화건설(95.24%), 한화테크윈(32.68%), 한화호텔앤드리조트(50.62%) 등의 지분을 다수 보유해 그룹사 경영의 정점에 있다.

문제는 김 회장 세 아들의 ㈜한화 지분율이 높지 않다는 점이다. 김 회장은 ㈜한화 지분 22.65%를 갖고 있지만 김동관 부사장(4.44%), 김동원 상무(1.67%), 김동선 전 팀장(1.67%) 등 삼형제의 지분은 모두 합쳐도 김 회장의 3분의 1수준에 불과하다.

때문에 업계는 삼형제가 100% 지분을 보유한 에이치솔루션의 향배에 주목하고 있다. 그룹사 역량을 에이치솔루션의 덩치를 키우는데 집중해 ㈜한화와 에이치솔루션이 합병하거나 에이치 솔루션을 상장하는 방식으로 자금을 확보한 뒤 이들 3형제의 ㈜한화 지분을 늘리는 방안이 거론된다.

㈜한화와 합병을 하더라도 혹은 에이치솔루션이 자체적으로 상장을 하더라도 급선무는 기업가치를 끌어올리는 일이다. 이런 측면에서 한화종합화학 상장은 에이치솔루션 기업가치를 끌어올릴 수 있는 기회다.

최근 호재도 있었다. 한화에너지와 한화종합화학이 투자한 미국 전기차 회사 니콜라가 상장하면서 '잭팟'을 터트렸다. 한화에너지와 한화종합화학은 니콜라 지분 6.13%를 각각 절반씩 나눠 들고 있다. 니콜라 지분을 보유한 한화에너지와 한화종합화학 지분가치가 껑충 뛰면 덩달아 에이치솔루션 기업가치에도 긍정적인 영향을 미친다.

한화그룹은 한화종합화학의 상장 작업을 경영권 승계와 연결짓는 것에 대해 현실적이지 않다는 입장이다. 한화그룹 관계자는 "현재로선 ㈜한화와 에이치솔루션의 합병 계획은 없다"고 말했다.

단순히 과거 삼성그룹으로부터 화학부문을 양도받을 당시 상장 조건을 이행하기 위한 수순이란 설명이다. 삼성은 2015년 한화그룹에 화학·방산사업을 넘기며 일부 지분을 보유하는 대신 2021년까지 상장할 것을 요구한 바 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >