[저축은행업 리스크 점검]기업금융 인력마저 뺏기는 중소형사④인센티브 한계, 각종 규제에 경쟁력↓…당국 주도 재편 필요성

이장준 기자공개 2020-09-09 07:54:57

[편집자주]

'저축은행 사태' 이후 10년 가까운 세월이 흘렀다. 촘촘한 규제 속에서도 상당수 저축은행들이 고속 성장을 이루며 체질을 개선한 양상이다. 문제는 양극화다. 일부 대형사는 지방은행을 넘어설 만큼 수익성이 나아졌지만 지방 중소형사는 경쟁력을 잃었다. 당국 규제 완화를 통한 재편 필요성이 제기된다. 생사기로에 다시 서게 된 저축은행들의 현주소를 짚어본다.

이 기사는 2020년 09월 03일 13시09분 thebell에 표출된 기사입니다

저축은행의 주요 먹거리인 가계대출은 총량규제에 부딪혀 업권 내 양극화를 초래했다. 기업금융이라고 상황이 크게 다르지 않다. 네트워크를 갖춘 인력을 충분히 확보하는 게 핵심인데 중소형사는 그럴 만한 역량이 부족하다.저축은행은 '부동산 프로젝트파이낸싱(PF) 20% 규제'에 묶여있고 동일인 여신 한도도 작아 경쟁력이 떨어진다. 기업금융 인력의 몸값이 뛴 만큼 인센티브를 많이 주는 타 업권이나 대형사로 이탈이 잦은 게 현실이다. 양극화가 고착화된 만큼 당국이 '메스'를 들어야 할 때라는 지적이 나온다.

◇ PF 대출 규제·동일인 여신한도에 발목잡힌 성장 동력

소매금융(리테일) 영업은 개인신용평가시스템(CSS)을 세팅하는 작업을 마친 뒤에는 사실상 자동적으로 굴러가는 구조다. 기업금융은 이와 달리 지속적인 네트워크 영업이 중요하다. 특히 2금융권에서는 은행이 취급을 꺼리는 담보 가치가 애매한 건들 중에서 우량한 곳을 골라내는 능력이 핵심이다.

그런데 저축은행 업계는 기업금융을 취급할 때 제약을 받고 있다. 앞선 '저축은행 사태' 이후 당국은 자금 조달능력이 부족한 시행사에 프로젝트파이낸싱(PF) 대출을 할 수 없도록 조치를 취했다. 소위 '묻지마 PF'를 막기 위해 2010년 금융감독원과 저축은행중앙회는 'PF대출 리스크관리 모범규준'을 시행했다.

사업자금의 20% 이상을 자기자본으로 조달할 수 있는 시행사에 대해서만 PF 대출을 취급할 수 있도록 했다. 총 공사비가 100억원이라 하면 시행사가 자체적으로 20억원을 투입할 수 있어야 나머지 80억원을 저축은행이 대출해줄 수 있다는 의미다.

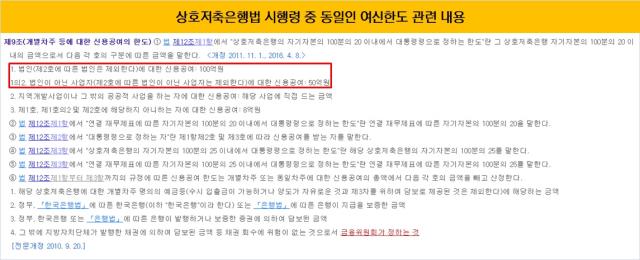

동일인 여신한도 역시 저축은행이 기업금융을 키우는 데 발목을 잡고 있다. 상호저축은행법과 산하 시행령에 따르면 동일한 차주에 대한 신용공여 합계액은 연결 재무제표 기준 자기자본의 20% 이내에서 대통령령으로 정하는 한도를 초과할 수 없다.

법인에 대한 신용공여 한도는 100억원에 불과하다. 법인이 아닌 개인사업자는 50억원, 개인은 8억원으로 제한을 뒀다.

저축은행 관계자는 "조그만 상가도 몇백억원씩 대출이 나가야 하는데 저축은행이 컨소시엄에 끼려면 7~8곳이 들어가야 한다"며 "캐피탈이나 증권은 이만한 딜은 한 번에 취급할 수 있어 경쟁력에 차이가 날 수밖에 없다"고 밝혔다.

◇ 다른 업권·대형사로 인력 유출 '비일비재'

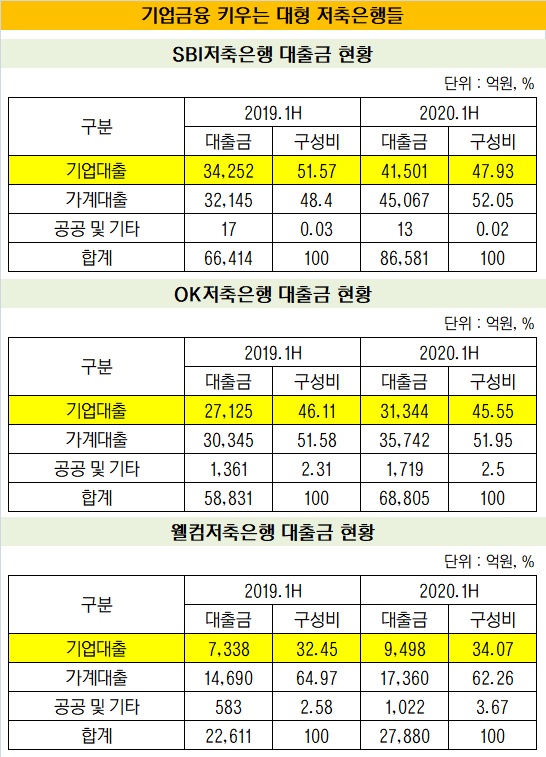

팍팍한 규제 속에서도 대형사들은 꾸준히 기업금융을 늘리고 있다. 과거 리테일 위주로 성장한 저축은행들은 안정적인 포트폴리오 구축을 위해 기업금융으로 발을 넓히는 추세다.

OK저축은행과 웰컴저축은행의 기업대출금은 6월 말 기준 3조1344억원, 9498억원을 기록했다. 1년 전보다 각각 4219억, 2160억원씩 늘어났다. 전통적으로 기업금융에 강점을 보였던 SBI저축은행도 1년 새 기업대출금이 3조4252억원에서 4조1501억원으로 증가했다.

이에 반해 중소형사는 인력난에 기업금융 취급이 어려워졌다. 무엇보다 기업여신 인력의 높은 몸값이 문제다. 이를 지급할 여력이 부족한 중소형사는 기업금융을 전담하는 고급 인력을 다른 업권이나 대형사에 뺏기는 양상이다. 실제 증권사에서 높은 성과급을 받는 이들 중 저축은행 출신이 적지 않다.

업계 관계자는 "요새 팀장급 기업여신 인력을 데려오려면 연봉이 최소 1억원은 들어가는데 이마저도 사람이 없어 뽑지 못하고 있다"며 "증권사, 신탁사, 자산운용사는 물론 대형사로 핵심 인력들이 많이 빠져나갔다"고 전했다.

한 중소형사 관계자는 "조직 내 급여 차를 너무 크게 둘 수 없어 인센티브를 주는 데 한계가 있고 자본력이 있는 회사들과 경쟁할 수 없다"며 "기존 기업여신을 관리하는 것도 중요한데, 어느 정도 경력이 쌓이면 유치 경쟁이 심해져 곤란할 때가 많다"고 말했다.

중소형사는 가계대출과 기업대출을 모두 키우기 어려운 상황에 직면하면서 입지가 더 좁아졌다. 이에 따라 인수·합병(M&A) 규제를 완화하는 등 저축은행 산업을 재편해야 한다는 목소리가 커졌다. 규제 완화의 적기를 놓쳤다간 중소형사가 부실화할 수 있고, 이에 따른 책임을 분담하는 상황이 올 수 있다는 지적도 나온다.

금융권 관계자는 "경쟁력이 약화한 저축은행들을 위한 퇴로가 필요하다"며 "당국이 업계 현황에 맞지 않는 불합리한 규제를 손봐 시장이 자정 기능을 되찾도록 유도해야 한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억