[JB금융 포트폴리오 진단]모범생 캐피탈·기대주 자산운용, 존재감 커진 비은행③지방금융 1위·흑자전환 성장세 탄력, 전북·광주은행 빈자리 채운 효자

류정현 기자공개 2021-03-08 07:33:21

[편집자주]

지방금융사는 각기 지역 경제의 '핏줄' 역할을 해왔다. 지역에 뿌리를 둔 기업 및 소상공인과 민생지원 역할을 하며 이를 기반으로 성장세도 이어왔다. 하지만 이제 한계가 명확하다. 인터넷전문은행의 등장으로 설 자리가 좁아졌다. 저금리 등 영향에 NIM으로 성장할 수 있는 시기도 아니다. 유일한 해법은 비은행 부문 강화다. 각 지방금융사의 현재 포트폴리오가 안고 있는 문제와 해결책은 무엇일지 진단해본다.

이 기사는 2021년 03월 04일 10시13분 thebell에 표출된 기사입니다

JB금융지주의 비은행 자회사는 JB우리캐피탈과 JB자산운용 등 두 곳이다. JB우리캐피탈은 지주사 출범 이전부터 JB금융 식구로 함께 있었다. JB자산운용은 지주사 출범 직후인 2014년 지주 자회사로 편입됐다.두 회사는 최근 JB금융 내에서 효자 노릇을 톡톡히 해내고 있다. JB우리캐피탈은 지방금융 계열 캐피탈사 중에서도 돋보이는 성적을 기록하고 있다. 한때 적자를 기록했던 JB자산운용도 다시 흑자전환에 성공했다.

저금리 장기화, 빅테크 출현 등 은행업계를 둘러싼 시장상황이 비우호적인 가운데 JB금융의 비은행 자회사는 은행의 빈자리를 충실히 메꾸고 있다. JB금융이 비은행 계열사 강화에 보다 박차를 가해야 한다는 분석이 나오는 이유다.

◇자동차금융 업고 지방계열 1등, 재도약 목표 포트폴리오 조정

JB우리캐피탈의 전신은 우리캐피탈이다. 1995년 대구지역을 중심으로 활동했던 '대구주택할부금융주식회사'가 이듬해인 1996년 '우리주택할부금융주식회사'로 이름을 바꾸면서 '우리'라는 이름을 사용하기 시작했다. 이후 여신전문금융업법 개정에 따라 할부금융을 넘어선 종류의 여신까지 취급하면서 '우리캐피탈'로 이름을 바꿨다.

2005년 4월에는 '대우자동차판매'의 계열사로 편입됐다. 대우자동차판매는 1993년 대우자동차가 판매부문을 분리한 회사다. 이 밑에 편입되면서 우리캐피탈은 캡티브사로서 이점을 톡톡히 누렸다.

전북은행에 편입된 건 대우자동차판매의 경영이 악화하면서다. 사업영역을 무리하게 확장하던 가운데 2008년 부동산 경기침체와 금융위기를 겪으며 자금압박이 시작됐다. 설상가상으로 2010년 GM대우가 판매계약을 해지했고 이듬해 우리캐피탈 매각이 결정됐다.

전북은행은 우리캐피탈 매각 결정이 났던 2011년 초부터 적극적으로 인수전에 뛰어들었다. 같은 해 6월 주식양수도계약(SPA)를 체결했다. 당시 우리캐피탈 자산은 총 1조1690억원이었으며 전북은행이 취득한 지분은 총 69.67%였다.

인수한 지 올해로 꼬박 10년에 접어드는 JB우리캐피탈은 그간 JB금융 효자노릇을 꾸준히 해왔다. 지난해 말 기준 전체 자산은 6조8015억원이다. 인수 당시와 비교했을 때 약 482% 증가한 수치다.

특히 자동차금융 자산을 중심으로 성장을 도모했다. 과거 대우자동차판매 계열로 있을 때 쌓았던 인프라와 노하우가 영향을 미쳤다.

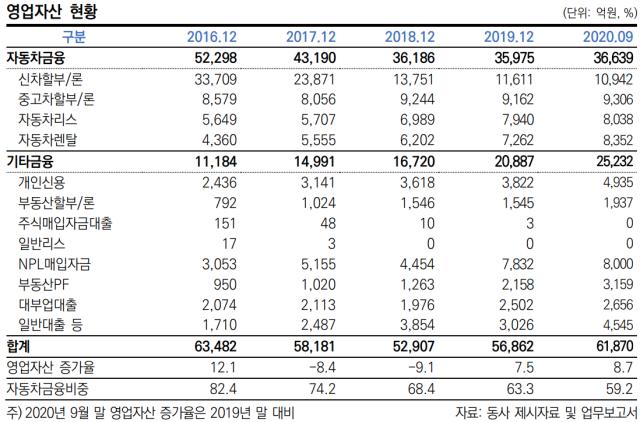

2016년 말 기준 JB우리캐피탈의 전체 영업자산은 6조3482억원이다. 자동차금융 자산은 총 5조2298억원으로 전체 영업자산 중 82.4%를 차지했다. 기타금융 자산은 1조1184억원으로 비중은 약 17.6%에 그쳤다.

포트폴리오는 다소 한 쪽으로 치우쳤지만 실적은 나쁘지 않다. 현재도 지방금융계열 캐피탈사 중에서는 1위 자리를 굳건히 유지하고 있다. 전체 여신전문금융회사와 비교해도 자산 규모로 상위 열 손가락 안에 꼽힌다.

지난해 결산 기준으로 JB우리캐피탈이 기록한 순이익은 총 1032억원이다. 2019년 같은 기간 819억원을 기록했을 때보다 26%가량 성장했다. 사상 처음으로 순이익이 1000억원대를 돌파했다. 전북·광주은행과 비교했을 때도 그리 큰 차이가 나지 않는다.

자산 규모 성장세도 견조하다. 지난해 12월 말 기준으로 자산총계는 6조8015억원이다. 2019년 같은 기간 5조8442억원이었는데 1년 사이에 약 1조원 정도 몸집이 불어났다.

이 가운데 건전성도 개선세를 보이고 있다. 그만큼 우량한 여신 위주로 성장하고 있다는 뜻이다. JB우리캐피탈의 고정이하여신비율(NPL비율)은 2019년 말 2.73%에서 지난해 말 1.52%로 약 1.21%p 개선됐다. 같은 기간 연체율도 1.55%에서 1.01%로 약 0.54%p 감소했다.

JB금융은 앞으로 JB우리캐피탈의 자산 포트폴리오 조정을 통해 추가적인 성장동력을 마련할 방침이다. 아울러 JB금융 전체에 걸쳐 진행하고 있는 디지털 전환도 도입한다.

JB금융 관계자는 "지난해 JB우리캐피탈 성장세가 두드러졌고 덕분에 그룹 수익에서 비은행 계열사가 차지하는 비중도 커지고 있다"며 "앞으로 비자동차금융과 IB부문을 확대하고 디지털 역량도 강화할 계획"이라고 언급했다.

◇부진 벗어난 2020년, 리스크 관리 고도화 '성장 박차'

많은 부분에서 BNK금융이나 DGB금융에 비해 한 발 늦었던 JB금융이지만 자산운용 만큼은 가장 먼저 사들였다. JB금융은 2014년 3월 19일 실물자산 전문운용사인 더커(The KERR)자산운용 지분 100%를 인수했다. 인수 당일 JB자산운용으로 이름을 변경했다.

취급하는 자산은 주로 에너지, 자원, 부동산이다. 전신인 더커자산운용은 애초 인가받을 당시 실물자산에만 투자하도록 허가를 받았다. 이름의 KERR도 에너지, 자원, 부동산을 뜻하는 'Korea Energy, Resources & Real estate'의 약자다. 이러한 영향으로 JB자산운용도 실물자산 투자에 강점이 있다.

JB자산운용은 인수 이후 수익성 측면에서 양호한 상승곡선을 그렸다. 자회사 편입 직후인 2015년 흑자전환에 성공했다. 그 해 결산일 기준 순이익은 약 3억4830만원이었다. 이후에도 급격한 성장 곡선을 그리며 2018년 말 기준 22억5578만원까지 증가했다.

2019년에는 잠시 주춤했다. 호주 부동산펀드와 관련해 소송이 진행 중인 탓에 충당부채 전입액이 발생했기 때문이다. 금액만 약 69억원에 달했다. 2018년에는 지출하지 않았던 비용이다. 대손상각비 역시 2018년 1261만원에서 2019년 1억5000만원으로 급증했다.

지난해에는 흑자전환에 성공하며 일시적으로 부진을 털어냈다. 2020년 결산 기준 JB자산운용 순이익은 2억8000만원이다.

흑자전환을 원동력으로 삼아 다시금 성장 드라이브를 걸고 있다. 올해는 특히 2019년 고초를 겪었던 점을 반면교사 삼아 리스크 관리에 만전을 기할 전망이다. 또한 앞으로는 에너지, 자원, 부동산 등에 치우친 영업을 이어가지 않고 포트폴리오를 다각화하기로 했다.

JB금융 관계자는 "기존 사업영역을 재편하고 수익모델을 다변화할 방침"이라며 "특히 리스크 관리 체계를 고도화하고 관련 인재 양성에도 힘쓰겠다"고 언급했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억