LG화학, 공모채 발행 석달만에 사모채 노크 10·15년물 1500억…시설자금 추가 확보 목적

남준우 기자공개 2021-05-11 13:07:03

이 기사는 2021년 05월 07일 16시10분 thebell에 표출된 기사입니다

LG화학(AA+, 안정적)이 공모채 발행 후 석달여 만에 사모채로 시장성 조달을 재개했다. ESG 관련 투자와 석유화학 단지 증설 등에 필요한 시설 자금을 추가로 조달하기 위해서다.LG화학은 7일 1500억원 규모의 사모채를 발행했다. 트렌치(만기구조)별로 10년물 900억원, 15년물 600억원을 발행했다. 발행금리는 10년물 2.394%, 15년물 2.519%로 결정됐다. 채권발행 업무는 한국투자증권이 맡았다.

사모채로 조달한 자금은 시설 투자 등에 사용될 예정이다. 지난 2월 공모채로 1조원 이상을 조달했음에도 시설 투자용 자금 수요를 모두 채우지 못한 탓이다.

LG화학은 지난 2월 3·5·7·10·15년물로 구성된 공모채 1조2000억원을 발행한 바 있다. 당시 3·5·7년물(8200억원)은 ESG채권의 일종인 지속가능채권으로 발행했다.

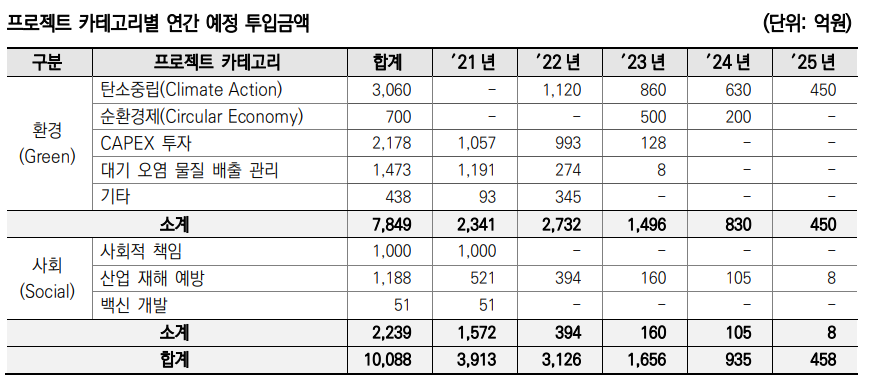

지속가능채권으로 조달한 자금은 이산화탄소 저감 장치 설비 투자, 전기차 배터리 소재 개발 투자 등에 투입할 계획이었다. 프로젝트에 투입되는 예상 비용은 1조88억원이었으나 일부만 조달했다. 향후 프로젝트 진행 추이를 지켜보고 추가 조달을 결정하고자 했다.

석유화학 단지 증설에도 추가 자금이 필요했다. LG화학은 올 6월까지 2조6060억원을 여수 NCC 컴플렉스 증설에 투자하기로 계획했다. 2020년말 기준 5199억원을 추가로 투자해야하는 상황이었다.

사모채는 공모채와 달리 수요예측을 거치지 않는다. 때문에 통상적으로 기관투자자의 러브콜이 있으면 발행이 이뤄진다.

이번 사모채는 장기물 수요가 특히 컸던 것으로 알려졌다. 앞서 2월에 발행했던 공모채 10·15년물 금리는 각각 2.138%, 2.218%였다. 금번 사모채 금리는 10년물의 경우 약 25bp, 15년물은 약 30bp 가량 높다. 투자자 입장에서는 AA+ 등급 회사채를 비교적 높은 금리로 보유함으로써 안정적 수익을 얻을 수 있다.

<그림 출처 : 한국신용평가>

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

남준우 기자의 다른 기사 보기

-

- '인프라 강자' 스톤피크, 아시아 2호 펀드 조성 추진

- [PE 포트폴리오 엿보기]'형님 잘 둔' 대한항공씨앤디서비스, 한앤코도 웃는다

- [회생절차 밟는 홈플러스]'지급 보증' 테스코, 임대료 미지급 점포 구세주될까

- [thebell League Table]'난공불락' 삼일PwC, 이번에도 산뜻한 선두 출발

- [PE 포트폴리오 엿보기]'FI·SI 다수 접촉' 티오더, 신규 투자 유치 추진

- 홈플러스에 대한 LP들의 자성

- 웰투시, '화장품 전문 기업' 엔코스 투자 추진

- [회생절차 밟는 홈플러스]'세일앤리스백 점포 부지' HUG 매각, 실현 가능성은

- [회생절차 밟는 홈플러스]점포 담은 'LP·자산운용사', HUG 매각 카드 '만지작'

- [LP Radar]'적대적 M&A 안된다' 국민연금, 정관 추가 내용은