한컴라이프케어, 오버행 차단…유통물량 30% 구주주 100% 보호예수 참여…공모주주 배정 주식만 유통

이경주 기자공개 2021-07-07 13:03:36

이 기사는 2021년 07월 06일 07시30분 thebell에 표출된 기사입니다

한컴라이프케어는 상장 후 오버행(대규모 매각대기 물량 출회) 가능성을 차단했다. 구주주들이 상장 후 보유하게 될 지분에 대해 100% 보호예수(지분락업)를 걸었다. 공모주주들이 배정받은 주식만 유통되는 구조다.증권신고서에 따르면 상장예정주식수 2767만4406주 가운데 30%에 해당하는 830만2321주만 상장 직후 유통이 가능하다. 30%는 전량 공모주식이다. 구주주들이 보유하게 될 나머지 70%에 대해 모두 지분락업을 건 결과다.

최대주주인 한글과컴퓨터는 보유주식 1000만주(상장 후 지분율 36.1%)에 대해 1년간 팔지 않기로 했다. 본래 최대주주는 관련법에 따라 의무적으로 6개월 보호예수를 해야 하지만 한글과컴퓨터는 6개월을 추가로 설정했다.

재무적투자자(FI)들까지 모두 보호예수에 동참했다. 스틱스페셜시츄에이션은 상장 후 보유하게 될 지분이 22.6%다. 이중 6.8%는 3개월, 15.8%는 9개월 보호예수하기로 했다. 파트너원밸류업1호는 상장 후 지분율이 11.3%다. 이중 3.4%는 3개월, 7.9%는 9개월 보호예수했다.

공모 흥행을 위해 최대주주와 FI들이 합심했다는 분석이다. 유통물량(수급) 구조는 공모가와 펀더멘털과 더불어 공모주 투심에 가장 큰 영향을 미치는 3대 요인 중 하나다. 오버행으로 공급(매각)이 일시적으로 수요(매수)보다 확대될 경우 주가 상승이 제한되거나 오히려 떨어질 가능성이 있기 때문이다.

이에 ‘따상’을 기록했던 역대 초대형 IPO들의 경우 상장 직후 유통물량 비중이 30% 미만으로 낮았던 경우가 대다수였다.

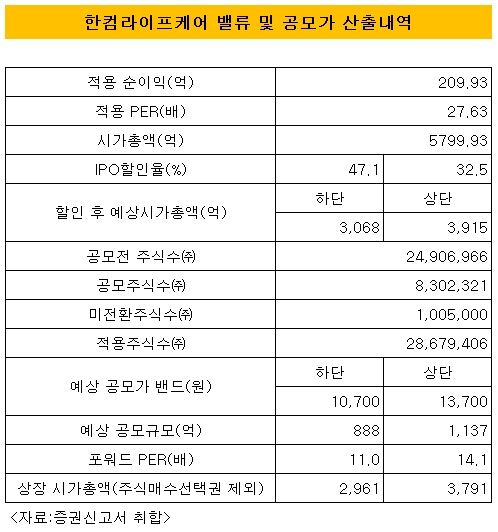

한컴라이프케어는 공모가는 시장친화적으로 제시했다. 안정성에 성장성까지 갖춘

개인보호장비(Personal Protective Equipment, PPE) B2G(Business to Government) 사업을 하고 있어 피어그룹 평균 PER이 27.6배로 높다. 하지만 최종 밸류는 보수적으로 산출해 공모가 기준 PER은 11~14.1배에 그친다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- 파트너원인베, IPO 임박 한컴라이프케어 블록딜 타진

- '방산 기대주' 한컴라이프케어, 7월 공모 조준

- 부광약품 자회사 콘테라파마, IPO 본격화

- 피플바이오, IPO 1년만 580억 조달…신약개발도 타진

- '블록체인' 코인플러그, IPO 시동…주관사 NH증권

- SK REIT raises $137 mil in pre-IPO funding led by KFCC, IGIS

- Krafton IPO likely to be delayed after FSS demands prospectus revision

- 플러스운용, ‘IPO 빅딜 타깃' 하이일드펀드 추진

- 롯데렌탈, 공모채 계획 IPO 후로 미룬다

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억