철회 잇따르는 IPO 시장…'마인즈랩·RBW' 투심 파악 [Weekly Brief]'SM상선·넷마블네오' 공모 일정 미뤄…커지는 변동성 극복해야

강철 기자공개 2021-11-09 14:18:23

이 기사는 2021년 11월 08일 07시17분 thebell에 표출된 기사입니다

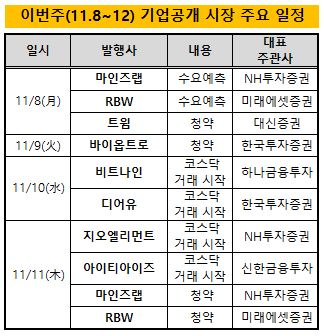

마인즈랩, RBW, 트윔 등 11월 코스닥 입성을 추진 중인 기업이 이번주 공모주 투심 파악에 나선다. 지난주 청약까지 잘 마무리한 비트나인, 디어유, 지오엘리먼트, 아이티아이즈는 코스닥에서 주권 거래를 시작한다.다만 최근 IPO 시장은 SM상선과 넷마블네오의 잇단 공모 연기로 다소 침체된 분위기가 느껴진다. 수요예측과 청약에 나서는 예비 상장사가 이러한 업황을 극복하며 만족스러운 기업가치를 확정할지 관심이 쏠린다.

◇예비 코스닥 상장사 공모가 상단 도전

마인즈랩(MINDS LAB)은 8일부터 이틀간 공모주 수요예측을 실시한다. 전체 공모주의 75%에 해당하는 최대 45만3344주에 대해 기관 투자자의 매수 주문을 받을 예정이다. 수요예측 업무는 주관사인 NH투자증권과 하나금융투자가 총괄한다.

공모가 밴드는 2만6000원~3만원(액면가 500원)으로 제시했다. 셀바스AI, 위세아이텍 등 동종기업 2곳의 주가수익비율(PER)을 토대로 밴드를 산정했다. 이 밴드와 적용 주식수를 토대로 계산한 상장 시가총액은 약 2512억원이다.

공모 구조는 신주 발행 100%로 구성했다. 유태준 마인즈랩 대표, 한국전자통신연구원, 네이버, 산업은행, 하나은행, 기업은행, 메리츠증권 등 주요 주주의 구주 매출은 없다. 이들 주주는 짧으면 1개월에서 길면 2년까지 의무 보유를 확약했다.

마인즈랩은 2014년 1월 설립된 인공지능(AI) 기술 개발사다. 알고리즘 개발부터 데이터 구축, 클라우드 제공에 이르기까지 다양한 AI 서비스를 제공한다. 금융, 제조, 미디어, 관공서 등 다양한 산업군에 걸쳐 고객을 확보하고 있다.

다만 아직 상용화 초기 단계라 이익은 내지 못하고 있다. 마인즈랩과 주관사단은 이를 감안해 기술성 특례를 통한 상장 절차를 밟았다. 이크레더블로부터 AA를 받은 기술 경쟁력이 수요예측에서 기관의 투자 심리를 자극할지 관심이 쏠린다.

지난 5일부터 공모주 주문을 받기 시작한 RBW는 이날 수요예측을 마감한다. 저작인접권(IP)에 특화한 엔터테인먼트 기업이라는 강점을 앞세워 공모가 최상단 확정에 도전한다. 공모가 밴드는 1만8700원~2만1400원(액면가 500원)을 제시했다

김진우 대표를 비롯한 경영진은 지난주 온·오프라인 미팅을 진행하며 기관 투자자에게 RBW의 강점을 집중 어필했다. IP 중심의 안정적인 성장 로드맵을 감안하면 상장 시가총액으로 산정한 최대 2441억원은 다소 보수적인 가치일 수 있다는 분석이 나온다.

이밖에 지난주 수요예측에서 공모가를 밴드 최상단보다 높게 확정한 트윔은 이번주 기관과 일반 투자자를 대상으로 청약을 받는다. 비트나인, 디어유, 지오엘리먼트, 아이티아이즈는 코스닥에서 주권 거래를 시작한다.

◇변동성 커지는 IPO 시장

올해 4분기 국내 기업공개(IPO) 시장의 최대어로 거론된 SM상선은 지난주 전체 공모 일정을 미뤘다. 수요예측에서 기관이 제시한 가격이 당초 생각한 기업가치와 괴리가 상당한 점을 감안해 추후 적정 시점에 다시 IPO를 추진하기로 했다.

HMM을 비롯한 피어그룹(peer group)의 주가가 최근 급락한 것이 기관의 투자 심리를 위축시키는 결정적인 요인으로 작용했다. 이를 감안할 때 국내 증시에서 해운업에 대한 우려가 어느 정도 걷어지기 전까지는 재정비 시간을 가질 것으로 예상된다.

넷마블네오도 지난 4일 상장 일정을 연기했다. 올해 6월 25일 상장 예비심사를 청구한 후 약 4개월간 거래소의 심사를 받았으나 결국 철회를 결정했다. 적정한 기업가치를 평가받을 수 있는 시점에 재상장을 추진할 방침이다.

시장에선 넷마블네오가 '제2의 나라' 글로벌 론칭을 마무리한 이후에 IPO를 다시 추진할 것으로 보고 있다. 올해 들어 부진을 면치 못하는 실적이 글로벌 출시를 기점으로 턴어라운드에 성공할 수 있다는 분석도 나온다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대