이 기사는 2022년 04월 12일 15시55분 thebell에 표출된 기사입니다

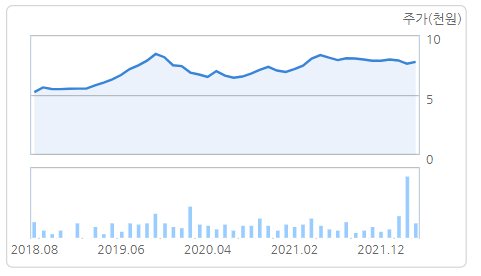

코람코자산운용과 미래에셋자산운용이 신한알파리츠 유상증자에 참여하며 신규 주주로 새롭게 등장했다. 유진자산운용과 캡스톤자산운용까지 네 운용사가 주주로 이름을 올리며 지분 구조에도 변화가 생겼다.12일 금융투자업계에 따르면 신한알파리츠는 주주배정 유상증자 청약 절차를 마무리하고 오는 28일 2150만주를 신규 상장한다. 확정 모집가액은 주당 7280원, 총 1565억원이다. 이는 전일 종가 기준 시가총액(4061억원)의 38% 수준이다. 현재 주가(7790원)와 단순 비교 계산하면 증자에 참여한 주주들은 약 7%의 이익을 거둘 것으로 보인다. 신한알파리츠의 유상증자는 2019년 1월, 2020년 5월에 이어 세 번째다.

코람코운용은 이번 증자에 참여하면서 주요 주주로 새롭게 이름을 올렸다. 지난달 3월 장내·장외 매수를 통해 약 25억원(32만5191주)어치 지분을 확보해 신주 인수 자격을 획득했다. 코람코운용은 코람코다움상장리츠8호 등 블라인드 펀드에 새로 배정받은 신주 7만9842주(약 6억원)를 편입할 계획이다. 코람코운용의 신한알파리츠 지분율은 0.77%다.

앞서 미래에셋운용도 지난해 11월 292만주(5.58%)를 상장지수펀드(ETF)를 통해 사들이면서 주주로 첫 등장했다. 지난 29일 신한알파리츠 신주권 8만6000주를 매수하면서 구주주 자격을 획득했다. 현재 ‘TIGER리츠부동산인프라’, ‘TIGER리츠부동산인프라채권TR' ETT를 통해 274만주(5.14%)를 보유 중이다.

반면 신규 진입자가 들어오면서 기존 주주들의 지분은 희석됐다. 신한리츠자산운용를 제외하고 캡스톤자산운용과 유진자산운용, 미래에셋운용, 코람코운용 등 4개 운용사가 신한알파리츠의 주요 주주로 등재돼 있다. 현재 유진운용은 3월말 기준 7.51% 지분을 보유한 최대주주다.

캡스톤운용과 유진운용은 신한알파리츠 설립 직후인 2018년 각각 204만주, 408만주를 확보하며 기존 주주로 자리를 잡았다. 그러나 세 차례에 걸친 유상증자로 지분율은 유진운용이 10.71%에서 7.51%로, 캡스톤운용은 5.36%에서 3.75%로 줄어든 상태다.

코람코운용 등 신규 참여자들은 대부분 이익을 볼 것으로 보인다. 주가가 상승세를 이어가고 있는 데다, 유상증자를 기점으로 배당금 지급이 늘어날 여지도 크다. 지난해 3분기 기준 DPS(주식배당금)는 177원으로 전년(155원)보다 소폭 상승했다. 같은 기간 배당 분배금도 88억원에서 102억원으로 15.9% 급증했다. 이번에 조달한 자금으로 대출을 상환하고 나면 배당 여력은 더욱 높아질 것으로 보인다.

한편 신한알파리츠는 공모 납입 자금을 자리츠인 신한알파역삼리츠와 신한케이제2호리츠에 각각 485억원, 1000억원씩 출자할 예정이다. 이어 잔존 후순위대출과 우선주 대금을 전액 상환한 후, 잔여 자금은 추후 부동산 매입을 위한 자금 등 운영자금 및 예비비(138억원) 등으로 활용할 예정이다.

2018년 8월 상장한 신한알파리츠는 판교 크래프톤 타워를 기초자산으로 한 오피스 리츠로 시장에 출두했다. 지난해 삼성화재 역삼빌딩, 서울역 와이즈타워를 추가 편입하며 자산 가치는 2조원으로 증가했다. 상장리츠 중에서는 가장 큰 규모다. 이외에도 용산 더프라임타워, 을지로 대일빌딩, 서울역 트윈시티, 을지로 신한L타워를 보유 중이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"