하나금투, 지분투자 펨트론 엑시트 기대감 '솔솔' 4년전 몸값 400억 내외…모아데이타 이후 올해 두번째 '프리IPO 참여→IPO 주관'

남준우 기자공개 2022-06-07 07:14:39

이 기사는 2022년 05월 26일 15시44분 thebell에 표출된 기사입니다

하나금융투자는 최근 '상장 전 지분 투자(프리 IPO)'에 적극적이다. 4년 전 투자했던 펨트론이 코스닥 상장 예비심사 청구서를 제출하며 엑시트 기대감이 커지고 있다.프리 IPO 참여 당시 펨트론의 몸값은 약 400억원 내외로 알려졌다. 이후 꾸준한 성장세를 보인 덕분에 IPO 과정에서 보다 높은 몸값을 인정받을 수 있게 됐다.

◇반도체 검사 장비 제조회사…프리IPO 이후 꾸준한 성장

펨트론은 최근 코스닥 상장을 위한 예비심사 청구서를 제출했다. 상장 예정 주식수는 총 1067만7142주다. 이 중 110만주를 공모할 예정이다. 하나금융투자 IPO2실이 이번 상장 업무를 주관한다. 공모주는 100% 신주로 구성했다.

2002년 설립된 펨트론은 전자 제품이나 반도체 검사 장비 등을 제조하는 업체다. 2015년 ㈜덕인이 지분 37%를 취득하면서 최대주주로 올라섰다. ㈜덕인 역시 3차원 측정기, 레이저결정화 장비를 제조하는 회사로 시너지 창출을 위해 펨트론의 지분을 취득했다.

2002년 설립된 펨트론은 전자 제품이나 반도체 검사 장비 등을 제조하는 업체다. 2015년 ㈜덕인이 지분 37%를 취득하면서 최대주주로 올라섰다. ㈜덕인 역시 3차원 측정기, 레이저결정화 장비를 제조하는 회사로 시너지 창출을 위해 펨트론의 지분을 취득했다.주관사인 하나금융투자는 2018년 8월 프리 IPO에 참여했다. 당시 상환전환우선주 52만6315주와 보통주 5만2631주를 1주당 3800원에 매입했다. 이를 상장 예정 주식수에 적용하면 당시 약 400억원 내외의 몸값이 책정됐다.

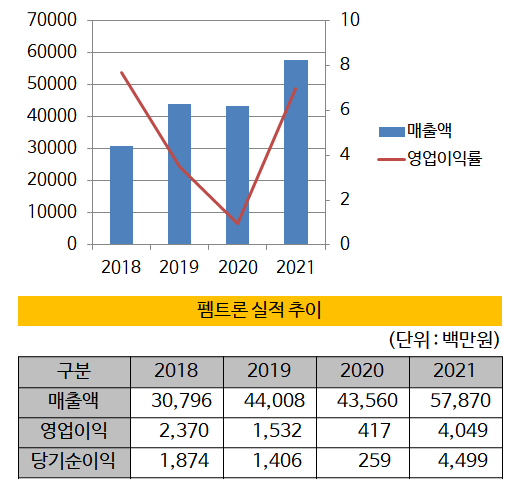

프리 IPO 이후 성장을 거듭했다. 2021년 연결기준 매출 578억원, 영업이익 40억원을 기록했다. 전년 대비 매출(435억원)은 33% 증가했다. 영업이익은 2013년 첫 감사보고서 제출 이후 최대치를 기록했다. 재고자산 평가손실을 반영했던 2020년을 제외하고는 꾸준히 성장했다.

아직 심사청구서만 접수한 단계이기 때문에 구체적인 밸류에이션은 거론되지 않고 있다. 다만 최근 성장세와 유사회사의 PER(주가수익비율)을 적용하면 하나금융투자 입장에서는 큰 수익을 벌 수 있는 기회다.

IB 업계에서는 코스닥 상장사인 고영을 유사회사로 거론하고 있다. 펨트론이 영위하는 3D SPI(3차원 납도포 검사 장비) 부문에서 국내 시장 점유율 1위를 기록 중이다. 올 1분기 SPI 사업부문에서만 230억원을 벌었다.

1분기 345억원의 매출을 기록한 3D AOI(3차원 부품실장 검사기) 역시 펨트론이 영위하는 사업이다. 현재 고영의 시가총액(약 1조원)과 순이익 규모를 고려한 PER은 25~30배 사이다. 다만 규모의 차이를 고려하면 이보다 낮은 멀티플을 적용할 가능성이 높다.

IB업계 관계자는 "아직 심사 청구서만 제출한 단계라 구체적인 밸류에이션에 대해서는 논의하기에 이르다"며 "코스닥 상장사인 고영이 SPI나 AOI 사업을 한다는 점에서 비교적 유사기업에 가깝다"고 말했다.

◇모아데이타 이후, 올해 두 번째 프리IPO 참여 후 엑시트 기대

이번 IPO가 성공한다면 하나금융투자가 최근 적극적으로 추진하고 있는 직접투자의 결실을 볼 수 있다. 하나금융투자는 최근 벤처기업, 스타트업 등을 대상으로 프리 IPO를 활발하게 진행하고 있다.

작년 2월 금융당국은 증권사 기업금융 활성화 방안으로 주관사 업무를 제한하고 있는 IPO 기업 지분율을 혁신기업에 한하여 5%에서 10%로 2배 상향 조정했다. 작년말 기준으로 펨트론 지분 5.51%를 보유한 하나금융투자가 주관 업무를 맡을 수 있는 이유다.

하나금융투자는 프라이빗에쿼티(PE) 사업본부와 전략운용본부 두 축으로 나눠 투자를 진행한다. PE사업본부가 프리IPO 참여에 중점을 둔다. 네패스아크와 바이오팜솔루션즈가 대표 사례다.

하나금융투자는 2019년 7월 비메모리 반도체 후공정 업체인 네패스아크에 500억원을 투자했다. 1년 뒤인 2020년 11월 회사가 IPO에 성공하면서 수익을 실현했다. 다만 상장 주관 업무는 미래에셋증권이 진행했다.

지난 3월에는 바이오팜솔루션즈의 프리IPO에 참여해 750억원을 투자했다. 바이오팜솔루션즈의 경우 하나금융투자가 IPO 주관사다.

지난 3월 코스닥에 상장한 모아데이타 역시 작년 1월 주당 6800원에 지분 14만7000주를 취득했다. 수요예측 집계 결과 공모가밴드 최하단보다 낮은 주당 2만원으로 결정됐지만 약 20억원의 시세차익을 누릴 수 있다. 맥스트 역시 지난해 IPO 이후 엑시트를 진행해 80억원에 가까운 이익을 얻었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- NH농협은행, '단기채·가치주' 고수…안정성 중점

- 라이프운용 PIV펀드, KB증권서 300억 자금몰이

- 신한PBS-타임폴리오, 두 번째 맞손…롱숏에 힘쏟는다

- [택스센터를 움직이는 사람들]"세무·법률·부동산 전문가 라인업…'연구 DNA' 전문성 제고"

- 신한증권 가판대 전면 재배치, 기아·삼전 신규 등판

- [연금시장에 분 RA 바람]AI PB의 등장…규제 탓에 더뎠던 확산 속도

- 블루코브운용, 명동 뉴오리엔탈호텔 인수한다

- 미래에셋운용 '핀→테크' 진화…퇴직연금 RA 진출

- [상호관세 후폭풍]포스코, 현대제철 미국 현지 JV 검토 배경은

- 포바이포·살린, 'D.N.A. 파트너십 동반진출 사업' 선정

남준우 기자의 다른 기사 보기

-

- '글로벌 운용사' ZCG, 첫 국내 펀딩 도전한다

- 한앤코·정광섭 CFO 또 동행, SK스페셜티 재무통으로

- KCGI·미래에셋, '중복 상장 논란' 에식스솔루션즈 엑시트 플랜은

- '인프라 강자' 스톤피크, 아시아 2호 펀드 조성 추진

- [PE 포트폴리오 엿보기]'형님 잘 둔' 대한항공씨앤디서비스, 한앤코도 웃는다

- [회생절차 밟는 홈플러스]'지급 보증' 테스코, 임대료 미지급 점포 구세주될까

- [thebell League Table]'난공불락' 삼일PwC, 이번에도 산뜻한 선두 출발

- [PE 포트폴리오 엿보기]'FI·SI 다수 접촉' 티오더, 신규 투자 유치 추진

- 홈플러스에 대한 LP들의 자성

- 웰투시, '화장품 전문 기업' 엔코스 투자 추진