울산GPS, 공모 '보증채권' 재도전한다 모회사 SK가스 보증, 친환경 가스 복합발전소 건립 자금...3·5년물 1500억 조달 목표

오찬미 기자공개 2022-06-23 07:55:18

이 기사는 2022년 06월 21일 15:11 thebell 에 표출된 기사입니다.

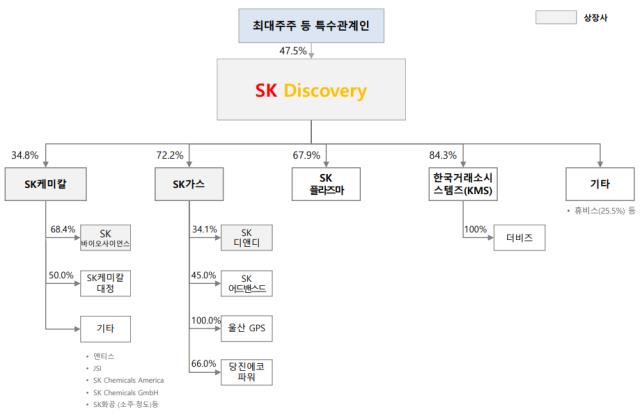

SK가스 계열 복합발전 운영사인 울산GPS가 보증채 발행에 또한번 나선다. 올해 첫 데뷔전에서 대거 미매각을 내면서 시장의 신뢰를 얻는 데는 실패했다. 하지만 복합 발전소 건립을 위한 조달 필요성이 커지자 다시금 공모채 발행을 추진하기로 했다.아직 시장 상황이 완전히 회복되지 못해 분위기를 반전시킬 수 있을지 관심이 모인다. 미매각 이후 다섯 달만에 추가 발행에 나서면서 채무 보증인인 SK가스의 보증 부담은 다소 커질 것으로 관측된다.

21일 투자은행(IB)업계에 따르면 울산GPS가 올 7월 4일 공모채 1500억원 발행을 위한 수요예측에 나설 전망이다. 발행 예정일은 같은달 11일이다. 한국투자증권과 SK증권이 대표주관을 맡았다.

울산GPS는 트랜치를 3년물과 5년물로 나눠 발행을 추진한다. 아직 구체적인 금리 밴드는 확정하지 않았다.

모회사인 SK가스의 보증으로 공모 조달을 하기 때문에 채권 등급은 SK가스의 'AA-' 등급과 동일하다. 한국기업평가와 한국신용평가는 이를 감안해 본 평가에서 SK가스와 동일한 'AA-, 안정적' 등급과 아웃룩을 매겼다.

SK가스의 3년물 개별 민평등급은 4.370%로 국고채 3년물 대비 64.5bp 가량 더 높게 형성돼 있다. 5년물의 경우 SK가스의 개별민평등급이 4.42%다. 국고채 5년물 금리 대비 57.8bp 가량 높다.

이미 금리 스프레드가 상당히 벌어져 있지만 금리 메리트를 더 줘야 할지에 대한 고민이 크다. 직전 발행에서도 만기 금리, 채권 종류를 비롯해 양사가 제시한 조건이 나쁘지 않았음에도 목표치 발행이 어려웠던 만큼 보다 시장 친화적인 전략을 검토할 것으로 보인다.

울산GPS는 올해 2월 공모채 시장에 처음으로 데뷔했다. 3년물 1000억원과 5년물 500억원으로 나눠 조달을 추진했지만 전체 모집액의 20%에 불과한 300억원의 주문이 3년물에만 들어왔다. 5년물 500억원은 전량 미배정됐다. 몇몇 보험사 외에는 입찰에 참여한 기관 자체가 없었던 것으로 알려졌다.

당시 발행사와 주관사단은 수요예측 결과를 감안해 전량 미배정이 발생한 5년물은 발행을 전면 취소했다. 3년물 미배정분 700억원에 대해서도 추가 청약을 받지 못해 KB증권, SK증권, 신영증권, 한화투자증권, 하이투자증권이 나눠서 인수했다.

이번에도 발행 5개월만에 조달에 나선 터라 시장의 우려가 높은 상황이다.

울산GPS는 회사채 조달이 꾸준히 필요한 이슈어(Issuer)다. 2024년 9월까지 총 1조4120억원을 울산 'LNG/LPG 복합화력발전소'에 투입할 계획이다. 공사 도급은 SK에코플랜트가 맡았다.

사업비 조달은 △프로젝트파이낸싱(PF) 7520억원 △주요 주주의 자본 출자 3600억원 △회사채 발행 3000억원 등으로 계획하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [사모펀드 태동 20년]20년 역사의 길, 자본시장 한축 우뚝

- '신생사·앵커 LP 배제' 새마을금고, PE 프로젝트펀드 출자 재개 착수

- '미래에셋 풋옵션 행사 대비' 차헬스케어, 700억 펀딩 나섰다

- IMM인베, 음식물 처리업체 '팜양주' 매각 추진

- 아크앤파트너스, 첫 블라인드펀드 1차 클로징 완료

- [그리드위즈 road to IPO]주가매출비율 방식에 해외기업 활용해 끌어올린 몸값

- [로이어 프로파일]'A to Z' 지속가능한 M&A 플레이어 김남훈 위어드바이즈 변호사

- [PE 포트폴리오 엿보기]스틱의 쥬비스다이어트, 적자 전환 돌파구 찾나

- [코스닥 MZ 리더가 온다]박찬우 케이알엠 이사, 로봇 상용화 '앞장'

- 신한자산신탁, 신종자본증권 카드 꺼낸 까닭은