CJ ENM, 최대 3000억 공모채 발행 나선다 2·3·5년물로 1500억~2000억 모집 예정…'KB·NH·한국·신한' 대표주관사 합류

남준우 기자공개 2022-12-27 17:50:47

이 기사는 2022년 12월 22일 16시46분 thebell에 표출된 기사입니다

CJ ENM(씨제이이엔엠)이 약 1년 반만에 공모채 발행을 재개한다. 2·3·5년물로 최대 3000억원을 조달해 채무 상환 등 각종 운영 자금으로 활용할 예정이다.22일 증권업계에 따르면 CJ ENM은 내년 1월 10일 기관투자자 대상 수요예측을 진행해 공모채를 발행할 계획이다. 만기 구조는 2·3·5년물로 구성하는 방안이 유력하다. 모집액은 1500억~2000억원으로 알려졌다.

수요예측 결과물에 따라 최대 3000억원까지의 증액 가능성을 열어두고 있다. KB증권, NH투자증권, 한국투자증권, 신한투자증권 등 네 곳이 주관사단으로 합류했다. 이번 공모채 발행은 채무 상환이 주요 목적인 것으로 알려졌다.

이번 2·3·5년물은 CJ ENM이 작년 6월 이후 약 1년 반만에 재개하는 공모채다. 작년 6월에는 3년물로 2000억원, 5년물로 1000억원을 조달해 공모채 차환과 매입대금 결제 등에 활용했다. 3000억원은 과거 CJ오쇼핑 시절을 포함해 단일 회차로서는 최대 발행이었다.

이번 공모채의 신용등급과 아웃룩은 기존과 동일한 'AA-, 안정적'으로 예상된다. CJ오쇼핑 시절이던 2010년도부터 꾸준히 해당 등급을 유지해오고 있다. 국내 최초로 방송을 개시한 TV 홈쇼핑 사업을 필두로 우수한 시장 지위를 확보하고 있다.

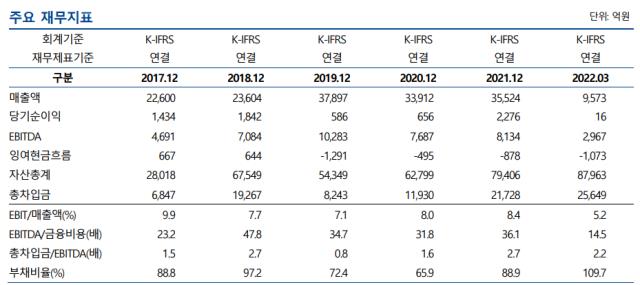

코로나19로 영화·공연 부문 매출액이 크게 감소한 탓에 2020년 매출액은 전년 대비 10.5% 감소한 3조3912억원을 기록했다. 이후 회복세를 보이더니 2021년에는 전년 대비 4.8% 오른 3조5524억원을 기록했다. 올 3분기말까지 누적 기준으로는 전년 동기 대비 약 30% 오른 3조3282억원을 기록했다.

지난 1월 9400억원을 투자하며 엔데버 콘텐트(Endeavor Content Parent)를 인수하는 과정에서 차입금이 크게 증가했다. 다만 나이스신용평가와 한국신용평가는 CJ ENM이 영업이익률 8.4% 등의 준수한 영업수익성을 보이는 만큼, 당장에는 신용도에 큰 영향이 없을 것으로 판단하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"

남준우 기자의 다른 기사 보기

-

- [PE 포트폴리오 엿보기]'형님 잘 둔' 대한항공씨앤디서비스, 한앤코도 웃는다

- [회생절차 밟는 홈플러스]'지급 보증' 테스코, 임대료 미지급 점포 구세주될까

- [thebell League Table]'난공불락' 삼일PwC, 이번에도 산뜻한 선두 출발

- [PE 포트폴리오 엿보기]'FI·SI 다수 접촉' 티오더, 신규 투자 유치 추진

- 홈플러스에 대한 LP들의 자성

- 웰투시, '화장품 전문 기업' 엔코스 투자 추진

- [회생절차 밟는 홈플러스]'세일앤리스백 점포 부지' HUG 매각, 실현 가능성은

- [회생절차 밟는 홈플러스]점포 담은 'LP·자산운용사', HUG 매각 카드 '만지작'

- [LP Radar]'적대적 M&A 안된다' 국민연금, 정관 추가 내용은

- [MBK 사재출연 임팩트]사태 지켜보는 GP·LP, 마냥 반기지 못하는 이유는