'첫 자사주 EB발행' 테라사이언스, 재무 부담 던다 자사주 취득 1년만 147억 확보, 차입금 상환 통한 재무구조 개선 예정

서하나 기자공개 2023-01-27 08:04:31

이 기사는 2023년 01월 25일 16시12분 thebell에 표출된 기사입니다

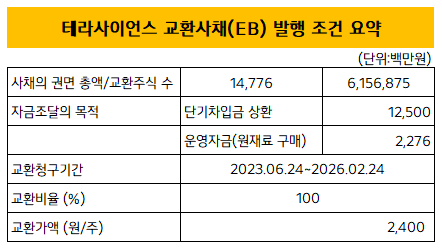

최대주주 손바뀜을 겪은 테라사이언스가 현금 유동성 확보를 위해 자사주 교환사채(EB)를 발행한다. 최근 주가 상승 국면을 맞아 자사주 취득 1년 만에 일종의 재테크에 나선 상황이다. 조달 자금은 재무구조 개선과 운영자금 목적으로 투입할 예정이다.25일 금융감독원 전자공시에 따르면 테라사이언스는 자사주 615만6875주(주식 총수 대비 6.86%)를 활용해 1회차 EB를 발행한다. 1주당 가격은 2400원으로 총 약 147억7650만원 규모다. 발행 대상은 제이비제이파트너스로, 납입일(3월 24일)로부터 3개월 뒤인 6월 24일부터 주식으로 교환청구가 가능하다.

테라사이언스가 자사주 활용 EB 발행으로 현금 유동화에 나선 것은 이번이 처음이다. 큰 규모는 아니지만 자기주식을 취득한 지 채 1년이 지나지 않아 시세차익을 올리게 됐다. 최근 주가가 오름세를 보이자 자사주를 기초자산으로 활용한 일종의 첫 재테크 도전에 나선 것으로 풀이된다.

테라사이언스는 지난해 2월 디스플레이 부품 소재 기업 '씨엘에스(CLS)코리아'의 지분취득 계약 해제에 따라 발생한 미수금을 자기주식으로 교부 받았다. 앞서 2021년 1월 미니 LED 부품과 LCD 광학부품, OLED 부품 등을 삼성전자와 LG디스플레이에 공급하던 CLS코리아를 인수해 신규 사업에 진출할 계획이었으나 이를 철회했다.

이 과정에서 테라사이언스는 장외 직접취득 방식으로 자기주식 608만6951주를 1주당 2195원에 취득했다. 주식의 총 거래가는 약 134억원 규모였고, 기존 6만9924주였던 자기주식 수는 615만6875주로 대폭 늘어났다.

자사주로 EB를 발행해 현금을 확보하는 이유는 차입금 부담을 낮추기 위해서다. 테라사이언스는 이번에 확보한 현금 약 148억원 중 대부분인 125억원을 채무 상환 목적으로 사용한다. 나머지 22억7600만원의 경우 원재료 구매 등 운영자금 용도로 사용할 계획이다.

테라사이언스는 1993년 삼원금속으로 설립된 테라사이언스는 유압으로 작동하는 기계의 유압 발생원에 부착돼 유체가 흐르도록 하는 파이프인 '유압용 관이음쇠'를 주로 생산한다. 볼보그룹코리아, 현대두산인프라코어, 현대건설기계, 존 디어(JOHN DEERE) 등 국내외 중장비 제조사를 주요 매출처로 두고 있다.

테라사이언스는 최근 몇년간 제품 가격 상승과 원재료 수급의 어려움이 맞물리면서 지속된 적자 상태에 빠졌다. 2017년 23억원이던 당기순손실 규모는 2020년 84억원으로 늘었다. 2021년 기순손실 규모를 21억원으로 줄였지만 5년간 누적 순손실 규모는 무려 187억원에 이르렀다. 이 기간 누적 영업적자도 약 60억원을 기록했다.

이 기간 매출 대부분(약 98%)을 차지하는 유압용 관이음세 제품 가격은 미국과 일본 등 수출 제품 환율 변동에 의해 계속 하락했다. 또 코로나19에 따른 철광석 원재료 급등으로 해외 원재료 수급에 어려움을 겪었다. 이 과정에서 시설자금 및 운전자금 확보를 위해 경남은행으로부터 약 125억원의 차입이 이뤄졌다. 차입금의 만기일은 12월 19일로 예정됐다.

테라사이언스는 지난해 가동률 및 위탁생산 효율화 등에 주력하며 연간 흑자전환을 눈앞에 두고 있다. 이미 지난해 1~3분기 동안 당기순이익 약 449억원을 내는데 성공했다. 이 추세대로면 약 5년만에 연간 흑자전환이 유력하다. 지난해 3분기 말 연결기준 테라사이언스의 총 차입금은 약 268억원, 부채 총계는 352억원이었다. 부채 비율은 36.7%로 전년 동기 91.2%에 비해 크게 개선됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

- [금융사 KPI 점검/우리은행]내부통제 실패하면 총점의 40% 감점한다