원익홀딩스 공개매수 나선 '티엘아이' 전 오너 향배는 250만~350만주 매수 경영권 장악 시나리오, 2대주주로 밀린 김달수 전 대표 행보에 이목

조영갑 기자공개 2023-09-25 08:30:09

이 기사는 2023년 09월 22일 15:06 thebell 에 표출된 기사입니다.

디스플레이 DDI(Display Driver IC) 설계 전문기업 '티엘아이'가 원익그룹의 품에 안길 전망이다. 원익그룹의 지주사인 원익홀딩스는 티엘아이의 최대 지분을 확보하기 위한 공개매수 신고서를 제출하고, 최대 35%의 지분율을 확보한다는 방침이다. 업계에서는 공개매수 이후 창업주 김달수 전 대표(현 2대주주)의 행로에 주목하고 있다. 티엘아이는 2년 넘게 경영권 분쟁을 겪었다.22일 금융감독원 전자공시에 따르면 원익홀딩스는 티엘아이의 보통주를 공개매수해 경영권을 인수한다는 방침이다. 목표 수량은 250만주에서 350만주 수준이다. 최소 목표수량인 250만주에 미달할 경우 응모주식의 일부 인수 혹은 인수를 백지화하되 250만주를 상회하면 전량 인수한다. 만약 350만주를 넘어서도 350만주 만큼만 안분비례해 인수한다.

원익홀딩스가 목표 최저치인 250만주를 인수하면 25.3%, 최대치인 350만주를 인수하면 35.5%의 지분율을 확보할 수 있다. 현재 티엘아이의 최대주주는 16.54%를 쥐고 있는 '턴어라운드를 위한 주주연대(주주연대)'다. 2대주주는 이전 대표였던 김달수 전 대표로, 15.8%를 쥐고 있다. 주주연대와 김 전 대표가 매수에 응하지 않더라도 충분히 단일 최대주주로 올라설 수 있는 수치다.

눈에 띄는 점은 매수단가다. 지난 3월 16일을 기점으로 주권거래 매매가 정지돼 있는 티엘아이는 거래정지 전 5800원의 주가를 기록했다. 원익홀딩스는 5800원에 약 72.4%의 할증을 적용해 주당 1만원을 제시했다. 티엘아이는 3년 구간을 기준으로 신고가 1만7000원(2021년 1월)을 기록한 적이 있지만, 보통 1만원 이하의 주가를 보였다. 이 때문에 장단기 주가 흐름과 거래정지 전 단가를 감안하면 상당히 매력적인 매수단가라는 평가다. 무난하게 목표치(350만주)를 매수할 수 있을 것으로 보인다.

원익홀딩스가 350만주를 매수해 티엘아이의 최대주주로 올라설 경우, 350억원의 현금으로 티엘아이를 신속하게 인수하는 효과를 거둘 수 있다. 티엘아이 시가총액이 573억원에 불과, 다소 과한 투자를 한 것이 아니냐는 의문이 제기될 수 있지만 빠르게 경영을 정상화하면 기업가치를 금세 회복할 수 있으리라는 판단이 깔려있다는 전언이다. 원익홀딩스는 "이번 매수를 통해 티엘아이의 경영 정상화를 이뤄 기업가치를 제고하는 데 총력을 기울일 것"이라고 밝혔다.

업계에서는 공개매수를 통한 경영권 인수를 원익홀딩스의 '묘수'로 평가하고 있다. 지난한 경영권 분쟁으로 감정의 골이 깊어진 대주주, 2대주주(창업주) 들의 퇴로를 열어주는 동시에 신속하게 회사를 인수, 경영 정상화를 꾀할 수 있는 트랙을 마련했다는 이야기다. 특히 관련 업계에서는 이용환 원익그룹 회장과 막역한 사이로 알려진 김달수 전 대표의 행로를 예의주시하고 있다.

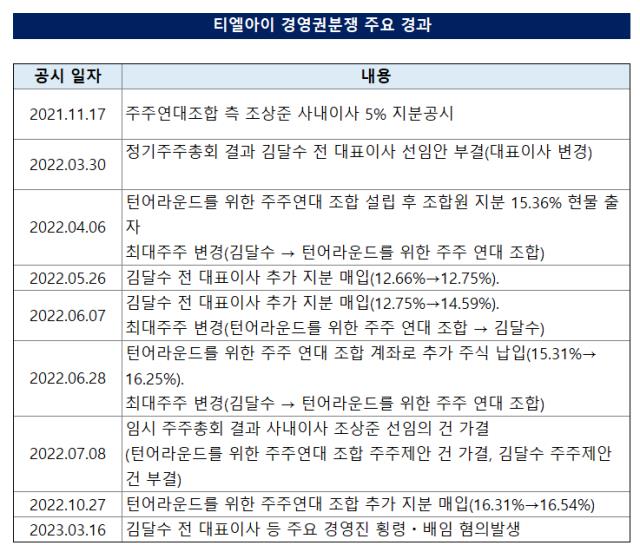

티엘아이는 현재까지 창업주 김 전 대표와 주주연대의 대치가 지속되고 있다. 2021년 주주연대를 이끄는 조상준 현 대표가 5% 지분공시를 한 이후 주주연대를 규합, 김달수 전 대표를 자리에서 끌어내린 것을 시작으로 지난해 4월 최대주주 변경(주주연대), 6월 최대주주 변경(김달수), 6월 말 최대주주 변경(주주연대) 등 고지전을 거듭했다. 지난해 10월 지분을 추가로 매입하면서 승기를 잡은 주주연대는 올 3월 김 전 대표를 횡령, 배임 혐의로 고발하면서 고삐를 당겼다. 김 전 대표 역시 회사로 돌아오기 위한 시도를 지속했다.

다만 해당 고소건이 거래정지에 결정적 영향을 미치면서 주주연대 내부에서 '전략적 실패'에 대한 이견이 터져나왔고, 올 초부터 원익그룹과 회사 피인수를 전제로 한 협의를 지속해 온 것으로 파악된다. 회사를 접수한 주주연대 입장에서 '엑시트'를 위한 파트너로 원익그룹을 호출한 셈이다.

공교로운 것은 이용환 원익그룹 회장과 '호형호제' 한다는 김 대표 역시 권토중래하기 위한 백기사로 원익을 호출했었다는 점이다. 김 전 대표는 지난해 6월 지분율을 14.59%로 늘리는 과정에서 이 회장에게 사재 50억원 가량을 빌린 것으로 알려졌다. 김 전 대표는 재차 이사회로 진입하기 위해 개인적 연을 활용해 지분을 확대했지만, 이마저도 실패했다.

분쟁의 양 주체들에 둘러싸인 원익그룹은 결과적으로 공개매수를 통해 티엘아이의 경영권을 손에 넣는 동시에 양 당사자들에게 엑시트할 기회를 부여한다. 주권거래 정지로 인해 엑시트할 기회를 실기한 조상준 대표 및 주주연대는 이미 공개매수에 응한다는 합의서를 체결한 상황이다. 총 163만주 가량이다. 공개매수가 완료된 후 11월 이사회를 통해 신규 경영진을 구성한다는 합의도 이미 마쳤다. 다만 원익홀딩스는 최소 목표치인 250만주에 이르지 못할 경우 163만주 전량을 인수하지 않고, 350만주를 초과할 경우에는 주주연대의 지분을 안분비례해 인수한다는 방침이다.

김달수 전 대표의 행로가 관건이다. 원익그룹 이 회장의 성격을 잘 아는 한 업계 관계자는 "개인적인 친분이 있을지라도 이 회장은 업무에서만큼은 칼 같은 스타일"이라면서 "김 전 대표를 다시 중용할 가능성은 낮다"고 말했다. 원익그룹은 티엘아이 인수 이후 계열사인 원익디투아이와 엮어 DDI 등 반도체 설계 신사업을 육성하겠다고 밝혔다. 새 술은 새 부대에 담겠다는 의지를 공표한 셈이다.

이 때문에 업계에서는 오너 간의 연과 창업주에 대한 예우 등을 고려, 향후 별도로 김 전 대표 지분에 대한 매각 협의가 진행될 가능성을 점친다. 티엘아이의 영욕을 모두 본 김 전 대표가 주당 1만원에 본인 지분을 처분할 가능성은 낮기 때문이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성