[비상장사 재무분석]LIG넥스원에 달린 LIG 현금흐름①현금유입 80% 넥스원에 의존…상반기 배당·브랜드수수료 수입 179억

고진영 기자공개 2023-11-07 14:27:48

[편집자주]

비상장사는 공개하는 재무정보가 제한적임에도 필요로 하는 곳은 있다. 고객사나 협력사, 금융기관 등 이해관계자들이 거래를 위한 참고지표로 삼는다. 숨은 원석을 찾아 투자하려는 기관투자가에겐 필수적이다. THE CFO가 주요 비상장사의 재무현황을 조명한다.

이 기사는 2023년 11월 02일 08:11 THE CFO에 표출된 기사입니다.

LIG는 LIG그룹의 순수지주회사다. 계열사로부터 받는 배당에 의존하다 보니 자회사의 실적과 배당정책에 현금흐름이 좌우되고 있다.특히 LIG넥스원의 영향이 압도적이다. 과거 LIG는 LIG넥스원의 실적 부진으로 현금 부족을 겪기도 했으나 이제 배당수입이 다시 늘어나는 추세다. LIG넥스원의 수주잔고가 빠르게 채워지고 있는 점을 감안하면 배당 확대는 계속될 것으로 보인다.

LIG는 계열사에서 받는 브랜드수수료와 배당금을 주요 수익원으로 하고 있다. 6월 말 기준 LIG넥스원 지분을 42.4% 보유했으며 이동통신 계측장비사업을 하는 이노와이어리스 지분 역시 30% 가지고 있다. 또 비상장사 중에서는 건물관리 주유소 운영업 등을 하는 휴세코, SI(시스템통합)기업인 LIG시스템 지분을 LIG가 전량 소유 중이다.

특히 LIG넥스원으로부터 대부분의 수익이 들어온다. 올 6월 말 기준 LIG 지분법적용투자주식의 장부가액은 5447억원인데 이중 LIG넥스원이 4207억원(77.2%)을 차지했다. 방위산업을 하는 LIG넥스원은 수익성이 높진 않지만 안정적인 사업구조를 가지고 있다. ‘방산물자의 원가계산에 관한 규칙’에 따른 원가보상으로 일정한 마진이 보장되기 때문이다.

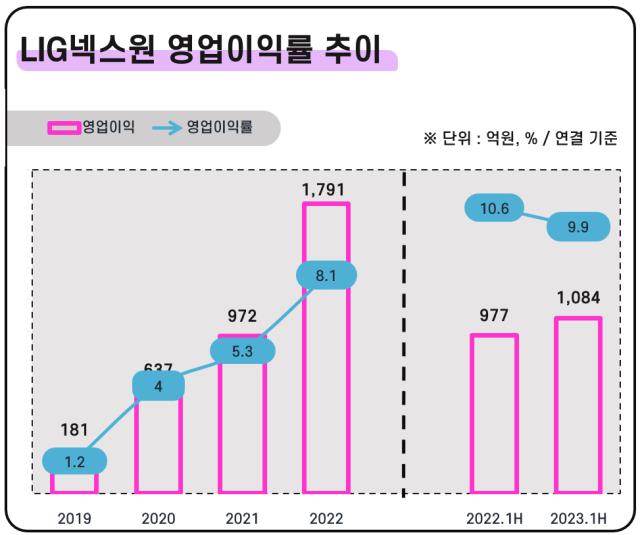

실제로 LIG넥스원은 원가에 이윤을 더하는 가격결정 구조 덕분에 2016년까지 양호한 수익성을 유지했었다. 하지만 2017년엔 영업이익률이 1년 만에 4.7%에서 0.2%로 떨어졌다. 장거리레이더 개발 계약해제와 지연 등으로 손실충당금이 발생한 탓이다. 이듬해도 유도무기 양산사업을 종료하면서 매출이 줄었고, 매출 감소는 고정비 부담 가중을 낳았다.

다만 2020년부턴 사정이 나아졌다. 채산성 좋은 양산사업 비중이 늘어난 데다 원가 절감이 이뤄지면서 영업이익률이 1%대에서 2020년 4.0%로 상승했다. 지난해 영업이익률은 8.1%, 올해 상반기 영업이익률은 여기서 더 오른 9.9%다.

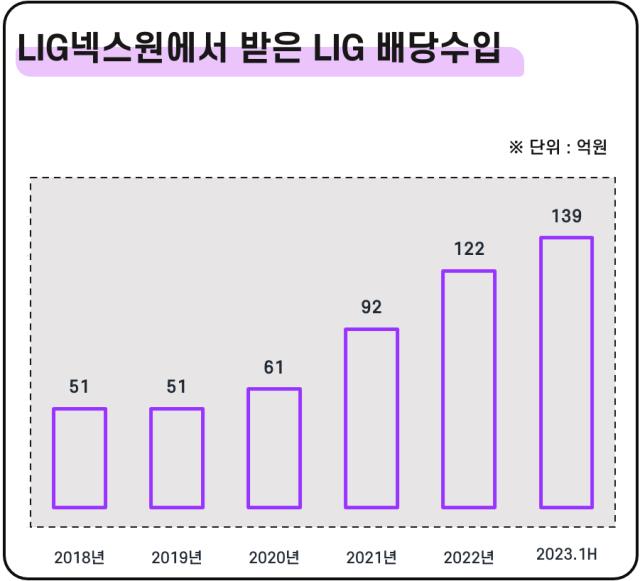

LG넥스원의 이런 실적 변화는 LIG 현금흐름에 그대로 영향을 미쳤다. LIG는 배당수입과 브랜드수수료를 통해 현급이 유입된다. 이중 LIG넥스원으로부터 들어오는 배당수입은 2017년까지 연간 150억원 수준이었는데 2018년 약 51억원 수준으로 축소됐다.

그러다 실적이 회복되기 시작한 2020년 61억원, 2021년 92억원, 2022년 배당수입은 122억원으로 다시 늘었다. 올해는 6월 말 기준 139억원까지 확대된 상태다.

브랜드수입의 경우 지난해 기준으로 연간 50억원 수준이 들어온다. 올해 상반기엔 브랜드수수료 수입으로 25억원을 받았다. 배당수입과 합친 현금유입 규모는 179억원이다. 지난해 연간 현금유입이 184억원이었다는 점을 감안하면 상당한 증가세를 보이고 있다.

LIG는 배당과 브랜드수수료 명목으로 유입된 현금을 운영경비와 이자비용, 법인세, 배당 지출 등 경상적 현금유출에 쓴다. 배당규모가 넉넉치 못했던 2018년, 2019년엔 이런 지출을 충당하기 모자랐지만 2020년 이후론 충분한 상황이다. 실제 올해 상반기의 경우 경상지출로 99억원을 쓰고도 80억원이 남았다.

문제는 경상지출이 아닌 아닌 비경상적 현금유출이 계속 생기고 있다는 점이다. LIG는 2022년 11월 이노와이어리스 지분취득에 470억원을 사용했고 같은해 LIG시스템 유상증자에 54억원을 태웠다. 또 올해 1월에는 이노와이어리스 유상증자에 참여해 264억원을 출자했다. 현금지출이 많은 데다 LIG넥스원 실적이 개선되고 있는 만큼 LIG가 지원받는 배당수입은 앞으로도 계속 늘어날 것으로 보인다.

LIG넥스원은 2018년 이후 천궁 개량형, 대포병 탐지레이더 등 양산사업을 위주로 양산사업 위주로 신규수주가 크게 증가했다. 2017년 말 수주잔고는 3조원대였으나 올해 6월 말 약 12조2000억원을 기록했다. 연간 매출(2022년 2조2208억원)의 5배를 웃돈다. 지난해만 MSAM(천궁-II) 수출계약, 대함유도탄방어유도탄 2차 양산계약 등 6조4000억원 규모의 신규수주를 올렸다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '1600억 베팅' 동화약품, 하이로닉 인수 SPA 체결

- 상상인증권, CEO 공백 채운다…내주 이사회 소집

- 'ESG 매력' GS EPS, 유리한 금리 여건에 공모채 증액 결정

- [IB 풍향계]삼성물산-㈜SK '같은' 신용도, 기관 투심은 갈렸다

- '미매각' 삼척블루파워, 고금리 외면한 리테일

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- [Korean Paper]한화생명, 긍정적 전망에도 한국물 '망설이는' 배경은

- [Korean Paper]글로벌 은행 공략한 수은, SSA '준하는' 대접받았다

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- 콘텐트리중앙, 만기 회사채 상환…차입금 감축 돌입