[thebell League Table]'SK발 M&A 독차지' 삼일PwC, 1위 자리 지켰다[M&A/회계자문]피유코어·솔믹스 딜 수임…삼정KPMG, '태웅메디칼 딜 철회' 아쉬움

남준우 기자공개 2024-04-01 08:31:26

이 기사는 2024년 03월 29일 10시16분 thebell에 표출된 기사입니다

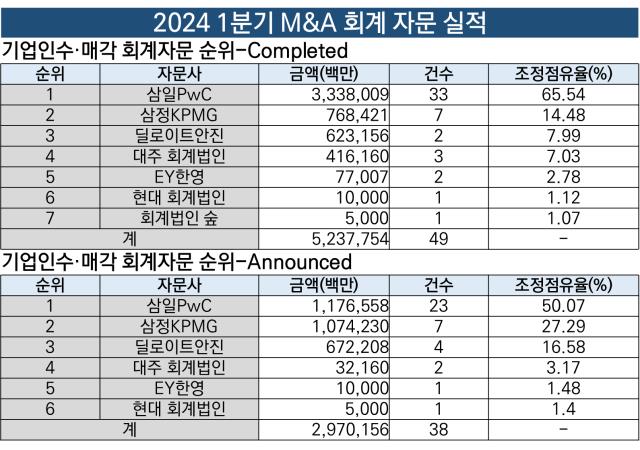

삼일PwC가 인수합병(M&A) 시장 혹한기에도 최고의 회계 자문사로서의 역량을 과시했다. 전체적으로 시장이 쪼그라든 가운데서도 SKC와 관련된 두 건의 M&A를 모두 수임하며 굳건하게 1위 자리를 지켜냈다. 삼정KPMG는 태웅메디칼 딜이 막판에 철회되면서 1분기를 다소 아쉽게 마무리지었다.29일 더벨이 집계한 2024년 1분기 M&A 리그테이블에 따르면 거래완료(잔금납입) 누적 기준 회계자문 금액은 총 5조2377억원이다. 총 7곳의 회계법인이 실적을 쌓으며 순위 경쟁에 나섰다. 작년 1분기 기록(20조5626억원)에는 한참 미치지 못한다.

분기 기준으로 봐도 2019년 3분기(3조9399억원) 이후 최저치를 기록했다. 2022년부터 고금리와 경제침체 여파로 전체 M&A 거래가 줄고 있는 영향을 받은 것으로 보인다. 국내 PEF 시장 '큰 손'인 새마을금고중앙회가 이탈한 이후 이러한 기조가 더욱 강해졌다.

혹한기 속에서도 삼일PwC는 2021년부터 지켜오던 1위 자리를 굳건히 지켜냈다. 2024년 1분기 총 33건의 거래를 성료시키며 3조3380억원의 자문 실적을 쌓았다. 조정 점유율은 무려 65.54%로 2위인 삼정KPMG(14.48%)를 크게 따돌렸다.

삼일PwC는 1분기 국내 시장에 있었던 굵직한 거래들을 대부분 수임했다. 특히 SKC가 추진한 두 건의 거래를 자문한 것이 좋은 실적을 쌓을 수 있었던 주된 이유다. 가장 큰 건수는 SKC의 SK피유코어 매각이다. 삼일PwC는 해당 거래에서 매각자문과 인수자문을 모두 맡았다.

SK피유코어는 폴리우레탄에 사용되는 기초화학원료 폴리올 제조사다. 지난 2015년 SKC와 일본 미쓰이화학이 공동으로 설립한 MCNS가 전신이다. 국내폴리올 시장점유율이 약 40%에 달하는 선두 사업자다.

국내 사모펀드(PEF) 운용사 글랜우드PE가 지분 100%를 4024억원에 인수했다. 글랜우드PE는 인수 금액 가운데 2000억원은 2호 블라인드 펀드로 충당했다. LP와 공동 운용하는 펀드에서 약 1400억원을 조달했으며 나머지 1200억원 가량은 인수금융으로 조달했다.

삼일PwC는 SKC 자회사인 SK엔펄스의 파인세라믹스 사업부 매각도 수임했다. 작년 10월 한앤컴퍼니가 3600억원에 인수하겠다는 계약을 체결한 뒤 약 넉달 만에 거래가 완료됐다. 인수 이후 한앤컴퍼니는 사업부 이름을 솔믹스로 변경했다.

솔믹스는 반도체 표면을 화학제품으로 매끄럽게 깎아내는 식각 공정에 사용되는 부품인 실리콘, 쿼츠, 알루미나 등을 제조하는 기업이다. 고순도의 무기 화합물을 통해 기존 세라믹 소재보다 전기적 특성과 내구성 등을 높인 소재를 공급하는 것으로 알려졌다.

삼일PwC는 이외에도 유진그룹의 YTN 구주 30% 인수(약 3199억원) 과정에서 매각 측을 자문했다. IMM프라이빗에퀴티의 유나이티드터미널코리아 구주와 CB 인수(약 3032억원) 건도 수임했다.

2위를 차지한 삼정KPMG는 다소 아쉬운 1분기가 됐다. 삼정KPMG는 올 2분기 태웅메디칼 매각(약 4876억원) 회계자문으로 1분기 실적의 약 40%를 채울 것으로 예상됐다. 태웅메디칼은 일본 의료기기 제조 기업 올림푸스에 인수될 예정이었다.

실제로 올림푸스는 지난 1월 선불로 2억5550만 달러(한화 약 4876억원)을 지불하며 인수를 마무리했다. 다만 지난 9일 올림푸스는 돌연 인수 계획을 철회하고 태웅메디칼 지분 전체를 기존 주주들에게 다시 매각했다.

태웅메디칼의 제품 데이터가 기존에 입수한 정보와 일치하지 않는 것이 문제였다. 태웅메디칼이 양사 간 맺은 구매 계약조건을 위반한 것이다. 이에 기존 주주들은 올림푸스가 지불한 금액을 환불해준 것으로 알려졌다.

딜로이트안진은 2건의 거래로 총 6231억원의 주관 실적을 쌓으며 3위에 올랐다. 유진그룹의 YTN 구주 30% 인수(약 3199억원) 과정에서 인수 회계자문을 담당했다. IMM프라이빗에퀴티의 유나이티드터미널코리아 구주와 CB 인수(약 3032억원) 건도 수임했다.

4위부터 7위는 차례대로 대주 회계법인, EY한영, 현대 회계법인, 회계법인 숲 등이 차지했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"

남준우 기자의 다른 기사 보기

-

- [thebell interview]허장 행공 CIO "이자 지급성 자산 확대, 사모신용 주목"

- [PE 포트폴리오 엿보기]한앤코, '안정권 진입' 라한호텔 회수 속도 높인다

- 도미누스, 건화 회수 절차 실시 검토

- [LP&Earning]'8.2% 수익률' 행정공제회, 환헤지 축소 전략 빛났다

- 태권보이의 PE 도전기

- [경찰공제회는 지금]역대 최대 순익냈지만, 투자 성적표 신뢰도 '글쎄'

- [경찰공제회는 지금]'공석 1년 이상' 주요 임원직, 선임 최대 변수 '경찰청'

- 'SK스페셜티 인센' 본 SK실트론, 한앤코 인수 반길까

- [경찰공제회는 지금]'이사회 역할' 운영위원회, 조직 개편 나선다

- [영상]실트론까지 인수할까…리밸런싱 나선 SK와 한앤컴퍼니 밀월관계