[보험사 IFRS17 조기도입 명암]KB손보, 부채항목 개선…상품 포트폴리오 효과는 못봤다③'장기보장성' 상품, 부채항목 개선엔 부정적…퇴직연금 관련 투자계약부채도 증가

고설봉 기자공개 2024-05-08 12:48:44

[편집자주]

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

이 기사는 2024년 05월 03일 09:00 THE CFO에 표출된 기사입니다.

KB손해보험이 새 회계기준(IFRS17) 도입 이후 재무건전성을 높이는 모습이다. 보험부채를 시가평가 하는 과정에서 부채총액이 큰폭으로 감소했다. 이에 따라 재무관리 측면에서 한층 여유가 새겼다.다만 경쟁사 대비 부채 감소세가 크지는 않았다. 상품 포트폴리오 측면에서 새 회계기준을 유리하게 적용받지 못했다. 장기 보장성상품 계약이 많았던 만큼 부채로 평가되는 규모가 컸다.

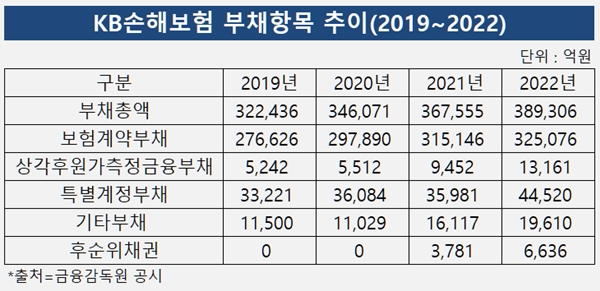

KB손보의 부채총액은 최근 몇 년 계속 증가세를 보였다. 2019년 말 32조2436억원, 2020년 말 34조6071억원, 2021년 말 36조7555억원, 2022년 말 38조9306억원 등 매년 불어났다.

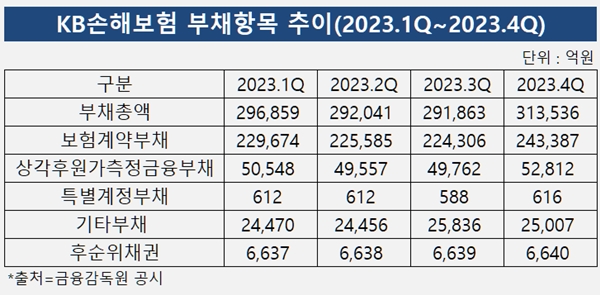

그러나 IFRS17 도입 직후인 지난해 1분기 KB손보의 부채총액은 29조6859억원으로 크게 감소했다. 이후 지속적인 관리 등을 통해 지난해 말 기준 31조3536억원 수준을 유지 중이다. 제도 도입 등을 통해 1년 만에 부채총액이 19.46% 가량 감소했다.

IFRS17 도입에 따라 부채에 대한 시가평가가 이뤄지면서 KB손보의 부채총액이 감소한 것으로 보인다. 세부적으로 특별계정부채가 크게 줄었다. 다만 상품과 과련된 보험계약부채는 감소세가 크지는 않았다.

우선 보험계약부채를 살펴보면 제도 도입 직전인 2022년 말 32조5076억원에 달했던 보험계약부채는 지난해 1분기 말 22조9674억원으로 줄어든 뒤 지난해 말 24조3387억원으로 소폭 증가했다. IFRS17 도입 효과로 보험계약 부채가 1년만에 25.13% 감소했다.

보험사는 보험 가입자들이 납입한 보험금을 부채로 계상한다. 보험금을 지급하거나 만기환급 등이 발생할 때 돈을 내어줘야 하기 때문이다. 이에 따라 매년 보험계약부채가 꾸준히 증가할 수 밖에 없는 구조다.

그러나 IFRS17 도입으로 회계 기준이 바뀌면서 변화가 생겼다. 새 제도에선 결산 시점으로 현행추정율을 재산출해 보험부채를 시가평가한다. 이 과정에서 판매한 상품의 계약에 대한 계약서비스마진과 위험조정, 최선추정부채 등을 고려해 부채를 평가한다.

다만 KB손보는 상품 포트폴리오 특성상 IFRS17 효과를 경쟁사 대비 크게 누리지는 못했다. 장기보험(보장성 위주)이 많은 만큼 부채의 감소 폭이 자동차보험 비중이 높은 경쟁사보다 낮다. 지난해 말 기준 KB손보 상품 포트폴리오는 장기보험 8조5655억원(67.18%), 자동차보험 2조19386억원(23.05%), 일반보험 1조2464억원(9.78%) 등으로 구성됐다.

특별계정부채는 IFRS17 도입 이후 크게 줄었다. 2022년 말 4조4520억원에 달하던 특별계정부채는지난해 지난해 1분기 말 612억원으로 크게 감소했다. 이후 지난해 4분기 말 616억원 수준을 유지 중이다. 변액보험 등 상품의 판매규모를 지속적으로 줄여온 영향이다.

이외 부채항목을 구성하는 핵심 요소인 상각후원가측정금융부채는 제도 도입 후 크게 증가했다. KB손보는 모든 비파생금융부채는 상각후원가로 측정하는 금융부채로 분류하고 있다. 여러 항목의 부채가 있다.

이 가운데 지난해 상각후원가측정금융부채 증가분의 거의 대부분을 차지하는 항목은 투자계약부채다. 새 제도 도입 뒤 퇴직연금 계약의 경우 기존 보험계약마진에서 투자계약부채로 잡히게됐다. 2022년 말 1조3161억원에서 지난해 말 5조2812억원을 증가했다.

다만 퇴직연금 판매 등이 감소하면서 전체적으로 볼륨은 줄어든 것으로 보인다. 2022년 대비 2023년 특별계정부채에서 감소한 규모는 4조3904억원이다. 같은 기간 상각후원가측정금융부채에서 늘어난 금액은 3조9651억원에 그쳤다.

이외 외부 차입에 대한 의존도는 꾸준히 안정적으로 관리하고 있다. KB손보의 사채 규모는 2022년 말 6636억원에서 지난해 말 6640억원으로 거의 변화가 없었다. KB손보는 새 제도 도입에 맞춰 자본적정성 비율을 끌어올리기 위해 2021년 3781억원, 2022년 2855억원의 후순위채를 각각 발행했다. 이후 적정성 비율이 상승한 뒤 추가 조달은 하지 않고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

고설봉 기자의 다른 기사 보기

-

- [현대차그룹 CEO 성과평가]이규석 현대모비스 사장, ‘전동화·전장·비계열’ 다각화 통했다

- [새판 짜는 항공업계]다크호스 이스타항공, 항공업 판도 바꿀까

- [새판 짜는 항공업계]비상 날개짓 이스타항공, 더딘 경영정상화 속도

- [레버리지&커버리지 분석]진에어, 한진칼 통합 LCC 주도권 ‘이상무’

- 체급 키우는 에어부산, 펀더멘털 약점 극복

- [새판 짜는 항공업계]슬롯 지키기도 버거운 이스타항공 '영업적자' 감수

- 티웨이항공, 장거리 딜레마...3분기 이례적 손실

- [CFO Change]기아, 내부 출신 김승준 상무 CFO 발탁

- [현대차그룹 인사 풍향계]'부회장 부활' 성과보상 특급열차 다시 달린다

- [현대차그룹 인사 풍향계]'혁신·파격·미래' 2018년 대규모 인사 데자뷰