[Financial Index/HMM]영구채 중도 상환액은 200억…잔여 물량 처리 고심[레버리지·커버리지/만기 구조]⑧내년 4월까지 1.7조 순차 스텝업, 주식 전환 잠재 물량

김형락 기자공개 2024-05-13 07:10:26

[편집자주]

기업은 숫자로 말한다. 매출과 영업이익 기반의 영업활동과 유·무형자산 처분과 매입의 투자활동, 차입과 상환, 배당 등 재무활동의 결과물이 모두 숫자로 나타난다. THE CFO는 기업 집단이 시장과 투자자에 전달하는 각종 숫자와 지표(Financial Index)들을 분석했다. 숫자들을 통해 기업집단 내 주목해야 할 개별 기업들을 가려보고 기업집단의 재무 현황을 살펴본다. 이를 넘어 숫자를 기반으로 기업집단과 기업집단 간의 비교도 실시해봤다.

이 기사는 2024년 05월 03일 15시15분 THE CFO에 표출된 기사입니다

파이낸셜 인덱스(Financial Index)란?[레버리지·커버리지]

⑨차입 만기 구조

국내 기업들은 단기 자본 의존도가 비교적 높은 편이다. 단기화된 차입 구조 또는 만기 집중 문제는 차환(Refinance) 리스크와 연동된다. 금리 상승 등으로 불리한 조건을 감수해야 하거나, 때에 따라 신규 차입이 어려워질 수도 있다. 또 장기적인 유동성 관리 측면에서도 잦은 차환 발행은 부담 요소다. HMM의 차입 전략과 현황을 만기 구조 분석을 통해 살펴본다.

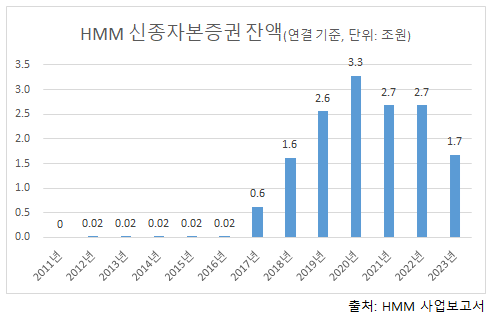

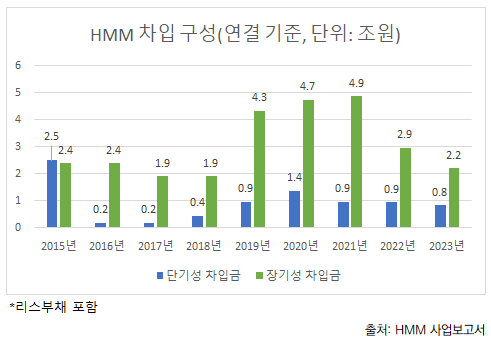

HMM은 2016년 현대그룹 품을 떠나면서 차입 구조가 달라졌다. 주채권은행인 산업은행 주도로 채무를 재조정하며 단기성 차입금 비중을 낮췄다. 구조조정 과정에서 발행한 신종자본증권(영구채)은 금리 상향 조정(스텝업) 직전 차례로 주식으로 바뀌고 있다. 투자자에겐 주식 전환이 유리한 선택지라 HMM이 조 단위 현금을 들고 있어도 중도 상환이 어렵다.

HMM은 오는 24일부터 영구채 형태로 발행한 194회 사모 전환사채(CB·1000억원)가 스텝업 기간에 들어간다. 2019년 각각 산업은행과 해양진흥공사가 500억원씩 인수한 물량이다. HMM은 지난달 22일 전액 중도 상환 청구권을 행사하기로 했다. 지난해 말 HMM이 별도 기준으로 보유한 현금성 자산은 11조5812억원(단기금융상품 포함)이다.

실제로 영구채 중도 상환대금이 빠져나갈 가능성은 낮다. 산업은행과 해양진흥공사는 중도 상환 예정일(오는 24일) 전 전환청구권을 행사할 수밖에 없다. 최근 HMM 종가(지난 2일 기준 1만5600원)가 CB 전환가액(5000원)보다 약 3배 높은 이익 구간에 머물러 있기 때문이다.

HMM 최대주주인 산업은행(지분 29.2%)과 2대주주인 해양진흥공사(28.68%)는 2021년부터 영구채를 주식으로 바꾸기 시작했다. HMM이 영구채로 발행한 CB·신주인수권부사채(BW) 스텝업을 앞두고 중도 상환권을 행사하면, 산업은행과 해양진흥공사는 전환청구권·신주인수권을 행사해 중도 상환 청구권을 소멸시켰다. HMM 주가는 2020년 11월부터 영구채 전환·행사가액 밑으로 떨어진 적이 없었다.

HMM은 2016년 채권금융기관 자율 협약에 돌입하면서 각종 채무를 재조정했다. 출자 전환을 포함한 유상증자를 거쳐 최대주주가 현대엘리베이터에서 산업은행으로 바뀌었다. 나머지 사채권자들도 사채 권면 50% 이상을 출자 전환했다.

단기성 차입금을 줄이면서 만기 구조를 장기화했다. 2015년 말에는 연결 기준(이하 동일) 총차입금 중 51%(2조4994억원)가 단기성 차입금이었다. 1년 뒤에는 총차입금 중 단기성 차입금 비중이 7%(1672억원)로 하락했다. 나머지 93%(2조3889억원)가 장기성 차입금이었다.

HMM은 지난해까지 장기성 차입금이 과반인 재무 구조를 유지했다. 지난해 말 총차입금 중 73%(2조2020억원)가 장기성 차입금이다. 총차입금(3조270억원)보다 현금성 자산(11조7568억원)이 더 많은 순현금 상태이기도 하다.

194회 CB를 포함한 영구채 잔액은 1조6800억원(지난해 말 기준)이다. 각각 △195회 CB(2000억원)는 다음 달 △196회 CB(6600억원)는 10월 △197회 CB(7200억원)는 내년 4월 스텝업에 대비해야 한다. HMM 주가가 CB 전환가액인 액면가(5000원) 이하로 떨어지지 않는다면 주식 전환이 유력한 물량이다.

HMM은 2012년부터 2020년까지 총 3조3000억원 규모 영구채를 발행했다. 이 중 2012년 발행한 1회 영구채(200억원)만 2019년 중도 상환했다. 2017년부터 차입금 상환대금과 용선료·연료비 등 운영자금을 충당하기 위해 산업은행과 해양진흥공사에게 발행한 나머지 영구채는 지난해까지 중도 상환한 물량이 없다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 인창개발, 가양동 CJ 공장부지 매입 5년 만에 착공

- 쎄크 창업주의 최종 목표

- [i-point]대동기어, 에이블맥스와 방산 부문 사업협력 MOU 체결

- 오마뎅, '프랜차이즈 박람회 참가‘ 가맹 확대 속도

- [게임사 인건비 리포트]'많이 말고 제대로' 소수정예로 승부하는 시프트업

- [Deal Story]키움증권, 전산장애 홍역에도 공모채 '흥행'

- [Deal Story]'대규모' 주관사 포스코이앤씨, 금리 폭 좁혔다

- [Deal Story]'1위 사업자의 힘' 삼천리, 1조 수요 모았다

- [Deal Story]E1 자회사 편입 앞둔 평택에너지앤파워, 공모채 '완판'

- 메리츠증권 기업금융본부 '삼각편대' 구축…상반기 내 30명 충원

김형락 기자의 다른 기사 보기

-

- [주총 안건 리뷰]율촌화학, 감사위원회 공석 채울 방안은

- [주총 안건 리뷰]태광산업, 사추위 추천 후보 1명 부결된 이유는

- [2025 대한민국 사외이사 인식 조사]많은 보상 바라지 않아…소득은 본업에서 창출

- [2025 대한민국 사외이사 인식 조사]연간 50~100시간 할애...자료 사전 검토는 필수

- [주총 안건 리뷰]HL만도, 8년 만에 부결 안건 나온 이유는

- [이슈 & 보드]SK오션플랜트, 2대·3대주주 이사회에 자리 요구

- [그룹 & 보드]SK그룹, 이사회서 KPI 이중·삼중 점검

- [그룹 & 보드]SK이노베이션, 연간 100건 넘는 의안 처리

- [그룹 & 보드]삼성그룹, 계열사마다 다른 경영 계획 심의 절차

- [그룹 & 보드]한화오션, 한화 품에서 늘어난 이사회 소집 횟수