[K-배터리 파이낸스 분석]참치에서 배터리로, 동원시스템즈의 변신…재무 체력 충분[배터리 캔]①ROE 10% 육박, 순차입금/EBITDA 2배 수준 유지

박기수 기자공개 2024-05-27 07:41:01

[편집자주]

광풍이 몰아쳤던 2020년대 초반을 지나고 국내 배터리 사업은 새로운 국면에 접어들었다. 유럽, 미국 등에서 전기차 수요가 감소하고 이에 배터리 관련 기업들의 수익 전망이 전보다 어두워졌다. 손익의 악화는 부정적이지만 '이보 전진'을 위한 성장통일 수도 있다. THE CFO는 2024년 현재 한국 배터리 밸류체인에 속한 기업들의 재무 현주소와 향후 과제를 짚는다.

이 기사는 2024년 05월 20일 16:05 THE CFO에 표출된 기사입니다.

동원시스템즈는 '동원참치'의 캔을 만드는 곳으로 알려져 있다. 그런데 속사정을 들여다보면 동원시스템즈에서 동원참치 캔이 차지하는 매출 비중은 오히려 적다. 동원시스템즈는 참치캔 외 각종 포장용기를 생산하는 곳으로 연 매출만 1조원이 넘는다.이런 동원시스템즈가 새로운 캔 사업에 나선다. 전기차용 배터리 캔이다. 사업에 뛰어든 것은 2019년으로 벌써 5년이 지났다. 어느덧 '테슬라'의 표준 규격 차세대 배터리인 46mm용 캔을 국내 최초로 양산하는 기술력까지 지녔다. 2022년 7월 아산 사업장에 705억원을 투자해 라인을 신설하기도 했다.

새로운 먹거리를 바탕으로 외형을 확장하기 위해서는 기존 사업의 현금창출력과 현재 재무 상태가 든든히 뒷받쳐주는 것이 중요하다. 동원시스템즈의 매출 구조와 재무구조에 업계의 관심이 쏠리는 배경이다.

◇든든한 동원F&B, 두 자릿수 ROE 육박

동원시스템즈 매출에 일정 부분을 책임지는 곳은 같은 그룹의 동원F&B다. 참치 캔 등 동원F&B에서 생산하는 제품의 포장용기를 동원시스템즈에서 생산한다. 올해 1분기 연결 기준 특수관계자들로부터 발생한 매출은 641억원으로, 연결 매출 3091억원의 20.7%다. 이중 동원F&B로부터의 매출은 394억원으로 연결 매출의 12.7%를 차지했다.

연간으로 봐도 특수관계자들의 매출 기여도가 적지 않다. 작년 특수관계자들로부터의 매출은 연결 기준 2459억원이다. 연결 매출 1조2767억원의 19.3% 수준이다. 특수관계자 매출 중 가장 많은 비중을 차지한 기업은 역시 동원F&B로 1558억원의 매출이 발생했다.

그룹 내부 매출 외 동원시스템즈는 △연포장(레토르트·시리얼팩·아이스크림 콘지·제과류 등) △유리병(맥주·소주·주스 등) △PET병(생수·주스·탄산음료 등) △알루미늄캔(탄산음료·커피·맥주 등) △스틸캔(참치캔 등) △종이박스포장 △산업용필름 △위생용필름 △알루미늄 △Aspetic음료 등에서 우수한 입지를 바탕으로 견조한 실적을 매년 기록하고 있다.

올해 1분기 동원시스템즈의 연결 매출과 영업이익은 각각 3091억원, 161억원으로 영업이익률은 5.2%다. 작년 1분기 매출과 영업이익인 3274억원, 176억원과 비슷한 실적을 기록했다. 영업이익률도 작년 5.4%와 비슷한 수준이다. 2020년대 초반 팬데믹 시기 7~9%의 영업이익률을 냈던 시기보다는 수익성이 일부 하락했지만 5% 미만으로 내려가지는 않고 있다.

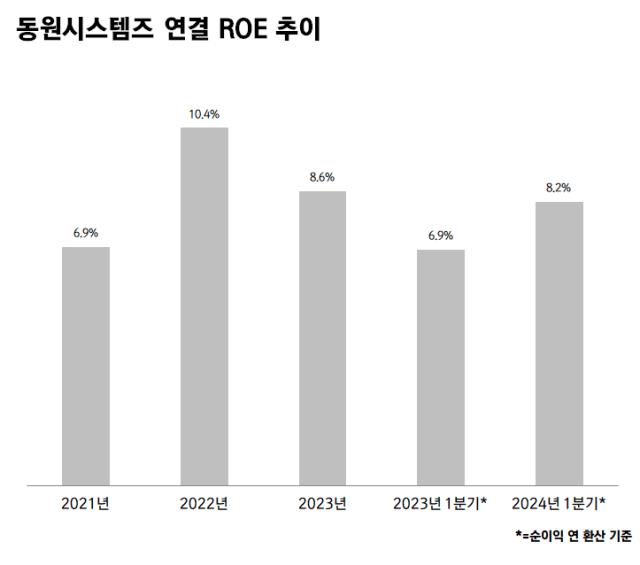

자기자본이익률(ROE)는 5~10%대를 유지하고 있다. 연결 기준 2021년에는 6.9%, 2022년에는 10.4%를 기록했다. 작년에는 8.6%를 기록했다.

올해 1분기 소유주 지분 순이익을 연 환산해 ROE를 계산하면 8.2%가 나온다. 작년 1분기 6.9%보다 약 1.3%포인트 상승한 수치다.

◇순차입금/EBITDA 2배 유지

재무 리스크도 매년 일정 수준으로 관리해가는 모습이다. 작년 말 기준 동원시스템즈의 연결 부채비율은 98.4%다. 올해 1분기 말에는 102.7%로 소폭 높아졌지만 거의 비슷한 수치다.

순차입금비율은 작년 말 49.8%, 올해 1분기 말 49.9%로 역시 거의 비슷하다. 동원시스템즈의 1분기 말 총차입금은 5213억원, 현금성자산은 1341억원이다.

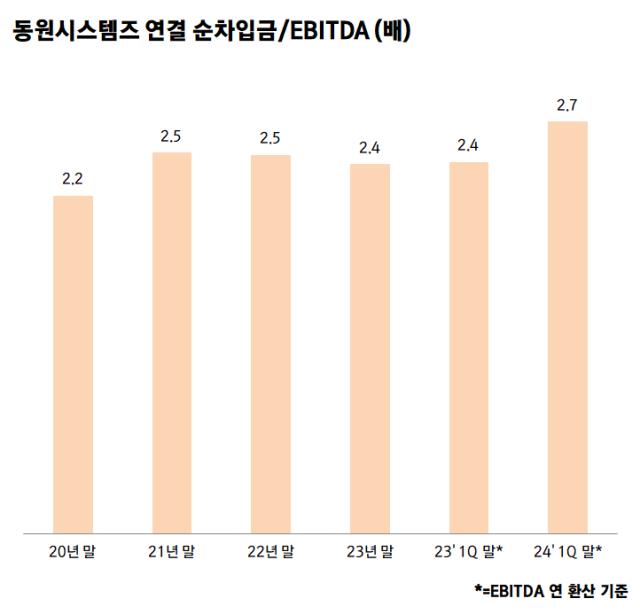

현금창출력 대비 순차입금의 정도를 측정하는 순차입금/상각전영업이익(EBITDA)의 경우 매년 2배 수준을 유지하고 있다. 연결 기준 작년의 경우 2.4배, 2022년에는 2.5배를 기록했다. 올해는 1분기 EBITDA를 연 환산해 계산할 경우 2.7배가 나온다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '노랑통닭 운영' 노랑푸드 매각 착수, 삼정KPMG 맞손

- [달바글로벌은 지금]유가증권시장 향하는 뷰티기업, 에이피알 '판박이' 전략

- 삼성·키움까지…증권사 VC 협회 릴레이 가입 '왜'

- 코스포, 일본 진출 조력자로…현지 답사 첫 진행

- [VC 투자기업]씨너지, 132억 프리A 브릿지 투자 유치

- [아이지넷, Road to IPO]'보험+핀테크' 결합…인슈어테크 1호 상장 노린다

- [VC 투자기업]빅오션이엔엠, 뮤지컬 제작사 T2N미디어 인수

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- HS효성첨단소재, 3년만에 '공모채' 노크…차입만기 늘린다

- [IB 풍향계]위기설 '해프닝' 롯데, 조달 전선 영향은

박기수 기자의 다른 기사 보기

-

- [유동성 풍향계]10조 또 푸는 삼성전자, 3년전 특별 배당과 비교하면

- [유동성 풍향계]사업은 잘되는데…경영권 분쟁에 현금 마른 고려아연

- [LG의 CFO]여명희 전무, 36년 LG유플러스 '한 우물'

- [LG의 CFO]이노텍 LED 역사의 '산 증인' 김창태 LG전자 부사장

- [기업집단 톺아보기]대한유화, 'KPIC코포'의 옥상옥은 어떻게 탄생했나

- [비용 모니터]K-배터리 감가상각 역습, 캐즘과 맞물린 과투자 상흔

- [유동성 풍향계]LG그룹, 작년보다 현금흐름 일제히 악화…투자도 위축

- [IR 리뷰]LG엔솔·전자, 돋보이는 IR의 '디테일'…주주 소통 '진심'

- [2024 이사회 평가]롯데정밀화학 이사회, 100점 만점에 '70점'

- [2024 이사회 평가]SK케미칼, 이사회 100점 만점에 60점…개선 여지 충분