[코스닥 상장사 매물 분석]경영권 변경 앞둔 엑스플러스, 잠재매도물량 출회 가능성②구주·메자닌 물량 대기, 총 주식 수 대비 34% 육박

양귀남 기자공개 2024-06-20 08:50:31

[편집자주]

코스닥 상장사는 인수합병(M&A) 시장에 수시로 등장한다. 사업 시너지 창출을 위해 원매자를 자처하는 곳이 있는가 하면 경영악화로 인해 매각 대상이 되는 경우도 있다. 상황에 따라 연간 수차례 손바뀜이 일어나는 곳도 더러 있다. M&A를 통해 한단계 올라서거나 아예 회생불가능한 상황에 처하는 등 사례는 각양각색이다. 더벨이 매물로 출회된 코스닥 상장사의 기회 요인과 리스크를 함께 짚어본다.

이 기사는 2024년 06월 18일 14:31 thebell 에 표출된 기사입니다.

경영권 변경을 앞둔 엑스플러스의 오버행 리스크가 부각되고 있다. 이달 말을 기점으로 구주 양수도 계약과 전환사채(CB), 신주인수권부사채(BW) 재매각이 완료되면 대량의 매물이 시장에 출회될 여지가 있다.18일 금융감독원 전자공시시스템에 따르면 엑스플러스는 이달 말 경영권 변경을 앞두고 있다. 오는 25일을 기점으로 유상증자, 구주양수도 계약이 완료되면 최대주주가 변경된다.

현 최대주주는 엑스페릭스로 지난해 11월 엑스플러스(당시 하인크코리아)의 최대주주에 오른 바 있다. 변경 예정 최대주주는 에스비케이인베스트먼트로 중국자본과 연이 깊은 법인으로 추정된다.

에스비케이인베스트먼트는 오는 25일 110억원 유상증자를 납입할 예정이다. 주당 1297원에 신주 848만1110주를 배정받을 예정이다.

엑스페릭스가 1851만7144주를 보유하고 있어 유상증자를 납입해도 에스비케이인베스트먼트가 최대주주에 오를 수 없다. 다만 엑스페릭스는 이미 지난 4월 보유주식 전량을 처분하는 계약을 맺었고 유상증자 직후인 28일 잔금 납입이 완료될 예정이다. 유상증자 납입 이후 구주 양수도 계약이 완료되면 최대주주가 바뀌는 구조다.

에스비케이인베스트먼트가 구주 인수 없이 신주만 인수하면서 기존 최대주주 지분은 시장에 출회될 가능성이 높은 잠재물량으로 탈바꿈했다. 게다가 구주를 인수하는 주체들이 전부 투자조합인 만큼 계약이 완료된 후에는 추적이 힘들 전망이다.

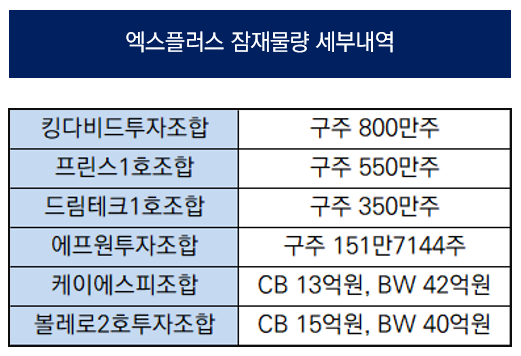

엑스페릭스는 1851만7144주를 주당 1080원에 킹다비드투자조합, 프린스1호조합, 드림테크1호조합, 에프원투자조합에 나눠 매도할 예정이다. 각 투자조합이 800만주, 550만주, 350만주, 151만7144주를 인수할 예정이다. 계약금 20억원은 이미 지난 4월 납입됐고, 잔금 180억원은 오는 28일 납입될 예정이다.

업계에서는 현재 주가가 구주 가격을 크게 상회하다 보니 해당 물량들이 시장에 즉시 출회될 것으로 전망했다. 현재 주가는 1500원을 상회하면서 현재 주가 수준이 유지된 상태에서 지분을 매도한다면 인수 주체들은 약 40% 이상의 차익을 실현할 수 있다.

구주 뿐만 아니라 메자닌 물량도 출회를 기다리고 있다. 엑스플러스는 지난달 28억원에 달하는 2회차 CB와 82억원에 달하는 3회차 BW를 재매각할 예정이라고 밝혔다.

CB와 BW 모두 다음달이면 전환기간과 권리행사기간이 도래한다. 전환가액과 권리행사가액이 모두 주가를 하회하고 있고 인수주체가 투자조합인 만큼 해당 물량도 단기간에 시장에 출회될 가능성이 높다.

구주와 더불어 메자닌 물량을 모두 포함하면 약 2575만여주다. 현재 엑스플러스의 총 주식수 대비 약 34%에 달하는 물량이다.

엑스플러스는 경영권 변경과 함께 자금 조달도 함께 진행하고 있다. 에스비케이인베스트먼트와 함께 주식회사 셀렉터는 80억원 유상증자에 참여할 예정이다. 에스비케이인베스트먼트는 오는 8월 300억원 CB를 추가로 납입할 예정이라고 밝힌 바 있다.

엑스플러스 입장에서는 자금 조달이 필수적이다. 최근 여유가 없는 상황에서 무상증자를 진행하면서 자본잠식 상태에 빠졌다. 지난달에는 운영자금 조달과 사채상환 자금 마련을 위해 금융기관으로부터 100억원을 차입했다.

엑스플러스 관계자는 "CB, BW가 현재 주가 기준에서 적극적으로 전환행사가 이루어질 가능성은 낮은 상태로 판단되고 단기간내에 해당 물량이 나올 가능성이 아직까지는 낮다"며 "열악한 재무구조의 경우 유상증자를 통하여 상당히 개선되 부분이 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 상장전 투자유치 성공 숨비, 코스닥 입성 준비 '착착'

- 드림텍, 부정맥 진단 소프트웨어 일본 수출

- 에이루트, 북미 시장 공략 본격화

- LB세미콘·LB루셈 합병 '9부 능선 넘었다'

- 금양인터내셔날, 'BB단 1기' 활동 마무리

- [i-point]신테카바이오, 과기부 주관 지원사업 '성료'

- [i-point]아더월드, 'SL:U' 첫 번째 시즌 서비스 시작

- [루키 바이오텍 in market]이뮨온시아, 5년 내 '돈 버는 신약' 도전…묘수는 '틈새전략'

- [금융지주 저축은행 돋보기]KB저축, 차세대 시스템 기반 디지털 '리딩뱅크' 도약 목표

- 제4인터넷은행의 운명은

양귀남 기자의 다른 기사 보기

-

- 에이루트, 북미 시장 공략 본격화

- [i-point]아더월드, 'SL:U' 첫 번째 시즌 서비스 시작

- [i-point]케이웨더, '조리흄 모니터링 시스템' 확대·도입

- 비트나인, 'AI 광고 제작' 사업목적 추가 예고

- [thebell interview]김영민 채비 상무 "전기차 충전기 시장 판도, 급속으로 선회"

- [코스닥 상장사 매물 분석]라이프시맨틱스, 3개월 기다린 FI 엑시트 '초읽기'

- [Red & Blue]유증 앞둔 한국첨단소재, 양자 기술 기대감 부각

- [코스닥 상장사 매물 분석]이래AMS 놓친 신화정공, 이엠코리아 '눈독'

- [i-point]비브스튜디오스, 스냅파이 중국 현지 진출

- [i-point]크레버스, 120억 '영구 교환사채' 발행