[미술품 증권신고서 분석]투자계약증권 발행, 기초자산 매입처 최대 '난제'작품 가치 입증할 거래 정보 심사 강화, 매입 네트워크 확보가 사업 성패 가를 듯

서은내 기자공개 2024-10-28 07:37:30

[편집자주]

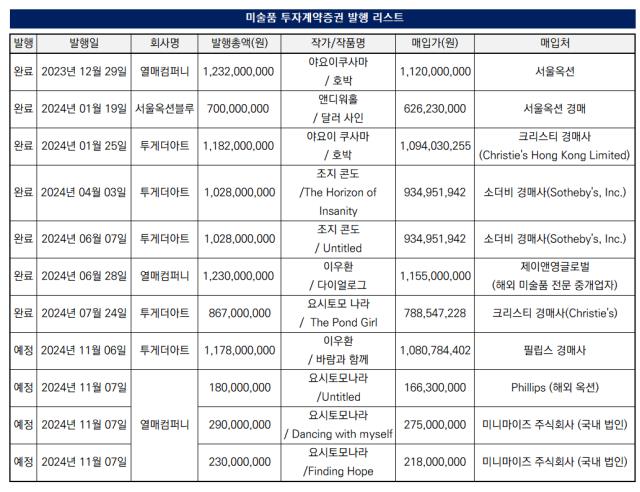

미술품의 공동구매, 즉 조각투자가 자본시장법 하의 제도권 영역으로 흡수되기 시작하면서 점차 수치화된 미술품의 거래 정보들이 증권신고서를 통해 공개되기 시작했다. 투자계약증권이라는 이름의 미술품 투자는 이제 막 걸음마를 떼는 단계다. 더벨은 해당 시장을 선점해 나가는 주요 3사들의 핵심 노하우와 기초자산 평가 방식, 투자 리스크와 실적 등에 대해 이들이 제출한 증권신고서를 바탕으로 살펴본다.

이 기사는 2024년 10월 24일 09:45 thebell 에 표출된 기사입니다.

투자계약증권 발행 성공의 최대 난제로 기초자산의 매입처 이슈가 떠오르고 있다. 기초자산의 매입은 투자계약증권 발행에 있어서 가장 핵심적인 과정이라고 볼 수 있다. 투자 수익률을 높일 수 있는 최적의 매입처를 확보하고 이를 통해 작품의 가치와 신뢰성을 입증하는 역량이 곧 투자계약증권 발행의 성패를 가를 것으로 보인다.23일 관련업계에 따르면 미술품 투자계약증권 발행이 지속되고 있는 가운데 감독당국은 기초자산의 매입 관련 증빙에 대한 심사를 강도 높게 진행 중인 것으로 알려졌다. 매입 증빙이란 어떤 경로를 거쳐 기초자산을 취득했는지를 보여주는 자료다. 증권신고서에는 경매사, 화랑, 개인 등 작품 구입 경로와 작품의 진위관련 정보가 명시된다.

작품의 매입 관련 정보는 투자계약증권 기초자산의 가치를 입증하는 중요한 요소다. 미술품의 매입 증빙 자료로는 과거 작품의 소장자나 시장에서의 거래 이력 등이 포함된다. 또 조각투자업체가 신뢰성 있는 루트를 통해 투명하게 해당 작품을 취득했는지에 대한 근거 자료까지 요구된다. 투자자 보호를 위한 공개 정보인 셈이다.

투자계약증권의 발행이 아직 1년 정도밖에 되지 않은 만큼 당국에서는 최대한 투자자보호의 장치를 강조하고 있는 상황이다. 그런만큼 작품의 거래 경로, 소장자 등을 소상히 밝힐 수 있는 기초자산이어야만 증권의 기초로 삼을 수 있다는 얘기인데 쉬운 일은 아니다. 이같은 거래정보는 미술시장의 특성과는 배치되는 측면이 있기 때문이다.

특히 작품을 매도한 주체가 개인인 경우, 또는 법인인 경우라도 거래 데이터를 노출하는 것은 영업상 어려운 경우가 많다. 결국 조각투자업체 입장에서는 매입처에 제한이 생길 수 밖에 없다. 제한된 여건 하에서 적절한 매입루트를 확보하는 것이 초기 미술품 투자계약증권 발행 사업을 안착시키기 위한 진입장벽이자 열쇠가 될 것으로 보인다.

◇ 당국, 유통경로·진위의 신뢰성 검증 강조

매입 관련 증빙은 초기 시장인 미술품 투자계약증권 신고서 심사에 있어서 현재 감독원이 중요하게 생각하는 주요 포인트 중 핵심적인 사항이다. 현재 매입관련 증빙, 증권 발행 기업의 지속 가능성, 기초자산의 안전한 보관 등 제반 인프라 보유 여부 등을 주요 심사 사항으로 강조하는 것으로 전해진다.

조각투자업체가 매입 관련 증빙을 제대로 갖추려면 일차적으로는 매입처를 구체적으로 공개해야 한다. 매입 루트와 연결되는 문제다. 미술품 구매가 가능한 경로에는 경매회사, 화랑, 중개 법인, 컬렉터, 딜러 등 다양하다. 사실상 그 중 확실한 공개가 가능한 경로는 경매회사다. 이럴 경우 매입 비용 증가로 인한 수익률 하락은 불가피해진다.

개인으로부터 구매한 작품의 경우 매입처 공개가 거의 불가능하다. 법인 또는 화랑도 가능하지만 경매시장 수준으로 신고서 심사 기관에 신뢰를 주기는 어렵다고 볼 수 있다. 최근 서울옥션블루는 개인으로부터 구입한 작품을 기초로 투자계약증권을 발행하기 위해 신고서를 제출했으나 심사의 문턱을 넘지는 못했던 것으로 알려졌다.

다만 제한적이긴 하나 경매시장이 아닌 법인을 통한 취득 사례도 조금씩 늘어나는 추세다. 열매컴퍼니가 지난 6월 2호 증권을 발행하면서 제이앤영글로벌이라는 미술품 중개 법인을 매입처로 명시했다. 경매사가 아닌 법인으로부터 매입한 자산을 기초자산으로 삼았던 최초 사례였다. 당국과의 협의 과정이 쉽지 않았던 것으로 전해진다.

현재까지 발행 완료된 미술품 투자계약증권 7건 중 6건은 모두 경매회사를 통해 구입된 작품을 기초로 발행이 성사됐다. 한 조각투자업체 관계자는 "경매사를 통할 경우 낙찰 수수료가 추가되므로 가격 경쟁력을 잃기 쉽다"며 "작품을 적절한 가격에 사올 수 있는 매입 네트워크의 확보는 생각보다 훨씬 더 높은 진입장벽으로 작용하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '노랑통닭 운영' 노랑푸드 매각 착수, 삼정KPMG 맞손

- [달바글로벌은 지금]유가증권시장 향하는 뷰티기업, 에이피알 '판박이' 전략

- 삼성·키움까지…증권사 VC 협회 릴레이 가입 '왜'

- 코스포, 일본 진출 조력자로…현지 답사 첫 진행

- [VC 투자기업]씨너지, 132억 프리A 브릿지 투자 유치

- [아이지넷, Road to IPO]'보험+핀테크' 결합…인슈어테크 1호 상장 노린다

- [VC 투자기업]빅오션이엔엠, 뮤지컬 제작사 T2N미디어 인수

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- HS효성첨단소재, 3년만에 '공모채' 노크…차입만기 늘린다

- [IB 풍향계]위기설 '해프닝' 롯데, 조달 전선 영향은

서은내 기자의 다른 기사 보기

-

- 서울옥션, 달라진 사업비중…'경매' 늘고 '판매' 줄고

- [2024 이사회 평가]더블유게임즈, 오너 의장에도 '감사위'로 독립성 유지

- [미술품 감정 사각지대]엇갈린 진위감정…영리 vs 비영리 차이?

- [미술품 감정 사각지대]문체부 감정체계 손질 '이건희 컬렉션' 나비효과

- [Auction Highlights]케이옥션, 10억 이상 고가작 시장 소화여부 관심

- 투게더아트, 21억 니콜라스파티 작품 증권발행 추진

- [Art Fair Story]국제갤러리, 한국 동시대 작가 글로벌 수요 재확인

- [미술품 감정 사각지대]민간 주도 감정 서비스...화랑협회 등 3강 구도 형성

- [미술품 감정 사각지대]'진품이냐 위작이냐' 감정체계 허점 또다시 수면 위로

- 투게더아트, 투자계약증권 발행·청산 사이클 압축