[IPO 모니터]롯데글로벌로지스, 밸류에이션 '정공법' 택한다물류섹터 저평가에도 비교기업 국내사만…고밸류 케이뱅크, 상반된 행보

양정우 기자공개 2024-10-28 11:06:15

이 기사는 2024년 10월 25일 07:30 thebell 에 표출된 기사입니다.

상장에 나선 롯데글로벌로지스가 밸류에이션 정공법으로 증시 입성에 도전한다. 재무적투자자(FI)의 투자 단가에 못 미치는 상장 밸류가 예상되지만 무리한 가치 평가를 시도하지 않기로 했다.무엇보다 물류 섹터가 저평가를 받는 시기이지만 밸류에이션 비교기업으로 국내사만 선정하기로 결정했다. 해외 업체를 피어그룹에 넣는 건 상장 몸값을 높이고자 흔히 쓰이는 카드다. 하지만 밸류 부담이 큰 여건에서도 시장이 납득할 수 있는 공모가를 제시하는 데 무게 중심을 두기로 했다.

◇국내 기업만 동원, 고밸류 논란 없다…저평가된 틀, 밸류상 불리한 여건

IB업계에 따르면 롯데글로벌로지스는 IPO 밸류에이션을 위한 비교기업으로 국내 기업만 선정한 것으로 파악된다. 이 기업은 금명 간 한국거래소에 상장 예비심사를 청구한다는 계획을 갖고 있다.

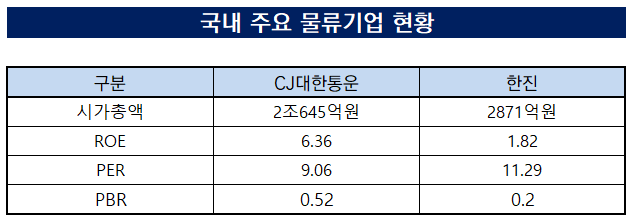

국내 물류 섹터는 주가수익비율(PER)이 8~12배에 불과한 저평가를 받고 있다. 주가순자산비율(PBR)의 경우 0.2~1배 수준이다. 택비 비즈니스에서 업계 1위로 꼽히는 CJ대한통운은 매년 영업이익이 점진적으로 성장하고 있으나 PER 9배, PBR 0.5배 수준에서 주식이 거래되고 있다.

이들 국내 물류 업체로 비교기업을 채우면 롯데글로벌로지스 역시 업계 전반의 낮은 수치를 기준으로 밸류에이션에 나서야 한다. 저평가된 틀에 맞춘 몸값으로 상장에 나설 수밖에 없는 셈이다. 그럼에도 롯데글로벌로지스는 이런 여건을 받아들이는 선택을 내리면서 공모주 투자자를 상대로 가격의 설득력을 높이는 데 무게를 싣기로 했다.

통상적으로 국내 비교기업의 주가가 꼬꾸라진 여건에서는 비즈니스 모델이나 섹터가 유사한 해외 업체를 찾아 피어그룹에 포함시키기도 한다. 결국 비교기업의 평균적 수치로 상대적 기업가치 평가에 나서는 만큼 자연스레 몸값을 끌어올릴 수 있다. 다만 이 경우 이런 선택의 의도가 엿보이는 만큼 투자자로부터 가격 책정에 대한 신뢰를 잃기도 한다.

롯데글로벌로지스의 사업 모델은 택배 사업인 Lastmile 부문과 복합운송, SCM(Supply Chain Management) 사업을 벌이는 TLS 부문, 글로벌 복합운송 사업인 GBS 부문 등으로 나뉜다. 이 가운데 실적 비중이 가장 큰 건 TLS 부문이다. 택배와 복합운송이라는 두 축을 감안할 때 CJ대한통운과 한진이 비교기업으로 유력하고 범주를 넓히면 현대글로비스도 포함될 수 있을 것으로 관측된다.

◇롯데글로벌로지스, 눈에 띄는 수익성 개선…밸류 부담에도 정공법 선택

향후 할인 전 상장 밸류는 FI의 투자 단가인 1조원 이상에 미치지 못할 것으로 전망된다. 올해 상반기 당기순이익은 252억원으로 집계됐다. 연간 실적(504억원)으로 환산해 PER 8~12배를 적용하면 최대 6000억원 안팎에 불과하다.

'EV/EBITDA'를 통한 밸류에이션에도 무게를 실을 수 있다. EBITDA의 경우 2022년 2453억원에서 지난해 2838억원으로 성장했다. 하지만 역시 CJ대한통운의 연간 EBITDA(1조원 수준)에 크게 못미치는 수준이다. CJ대한통운의 현재 시가총액이 2조원 수준인 점을 감안하면 역시 1조원에 다가서지 못하는 몸값이 산출된다.

다만 수익 성장성은 눈여겨볼 필요가 있다. 경쟁사와 비교해 가장 빠른 속도로 수익성이 개선되고 있다. 상반기 매출 볼륨은 전년과 비교해 비슷하지만 영업이익은 330억원에서 507억원으로 급증했고 당기순이익도 87억원에서 252억원으로 껑충 뛰었다. 밸류에이션 정공법에 나서기로 했으나 이런 성장 여력은 반영해야 하기에 미래 추산 실적까지 반영할 가능성이 있다.

한 증권사 본부장은 "롯데글로벌로지스 IPO의 경우 FI의 투자 단가가 기대에 못 미치면 롯데지주측이 수익을 보전하기로 했다"며 "이렇게 밸류 부담이 큰 딜이지만 최대한 보수적 스탠스를 취하면서 일단 상장에 성공하는 데 주안점을 두기로 한 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [로보월드 2024]'돌봄로봇' 로보케어, B2C 확장 글로벌 출사표

- [키워드로 본 이재용 회장 2년]'위기 헤쳐나갈 구심점이 없다' 컨트롤타워 재건 필요성

- [IPO 모니터]롯데지주, 롯데글로벌로지스 FI 수익 보전한다

- [thebell desk]'반쪽짜리' 퇴직연금 실물이전제도

- [컨콜 Q&A 리뷰]우리금융, CET1비율 달성 자신감 "내년 12.5% 도달"

- 신한EZ손보, 차세대 IT 도입 후에도 커지는 적자폭

- 우리금융캐피탈, 성장 이끈 비이자이익…리스·렌트 성과

- 우리카드, 수익성 개선 속 '나홀로' 연체율 상승

- 우리금융, 비이자이익 '퀀텀점프'…수익원 다변화 노력 결실

- 신한카드, 순이익 1위 수성…문동권 비카드 강화 통했다

양정우 기자의 다른 기사 보기

-

- [IPO 모니터]롯데지주, 롯데글로벌로지스 FI 수익 보전한다

- [IPO 모니터]롯데글로벌로지스, 밸류에이션 '정공법' 택한다

- [IPO 모니터]롯데글로벌로지스 상장 닻 올린다…예심 청구 확정

- [IB 풍향계]케이뱅크 IPO 철회에도…KB증권, 주관 1위 포기없다

- [2024 캐피탈마켓 포럼]기준금리 인하 '스타트', 기업들의 자금조달 전략은

- [2024 이사회 평가]SK㈜, '리밸런싱' 이어 '밸류업' 과제

- [2024 이사회 평가]SK㈜, '이사회 중심' 경영 실천...참여도 최상

- [2024 이사회 평가]SK㈜, 참여도 만점...'아쉬운' 경영성과에 총점 기대이하

- [thebell desk]'쩐의 전쟁' NH증권에 필요한 포지션

- [IPO 모니터]'드라마 제작사' 하이그라운드, 상장 나섰다