[엔터4사 3Q 실적 프리뷰]실적 부진 전망에도 주가는 상승…하이브의 반전주가 15만원선 찍고 반등…어도어 사태 부담에도 내년 실적 개선 기대 '뭉실'

이지혜 기자공개 2024-10-30 08:31:34

이 기사는 2024년 10월 28일 17시04분 thebell에 표출된 기사입니다

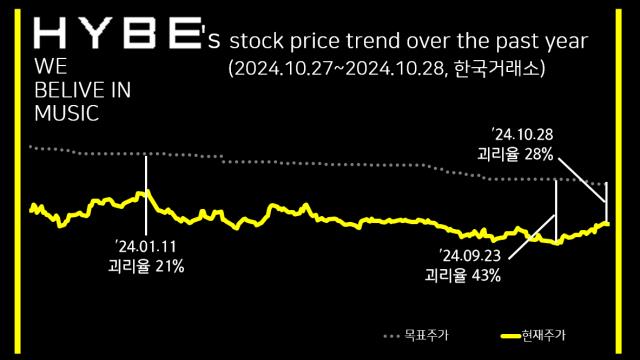

하이브 주가가 실적 전망과 반대로 가고 있다. 증권업계는 하이브가 올 3분기 실적이 크게 줄어들 것이라는 예상을 내놨다. 이렇게 되면 하이브 연간 수익성도 나빠질 가능성이 높다. 하이브는 1분기부터 수익성이 개선된 적이 없다.반면 주가는 서서히 회복되는 흐름을 보이고 있다. 하이브 주가는 한때 15만원선까지 내렸지만 다시 20만원을 바라보고 있다. 어도어 사태 영향보다 2025년 실적이 개선될 것이라는 기대감이 투자자에게 더 크게 영향을 미친 결과로 보인다.

◇증권사 "하이브 3분기 순이익 반토막" 전망, 주가는 역주행

28일 금융데이터 기업 Fn가이드에 따르면 하이브가 올 3분기 실적이 감소했을 것으로 추정됐다. 최근 다수 증권사가 발간한 리서치를 집계한 결과 하이브는 올 3분기 연결기준으로 5146억원, 영업이익 569억원을 냈을 것으로 파악됐다. 이는 전년 동기와 비교해 매출은 4.33%, 영업이익은 21.67% 줄어드는 수준이다.

순이익 감소폭은 더 컸을 것으로 추산됐다. 하이브는 올 3분기 521억원을 거뒀을 것으로 추정됐는데 이는 지난해 3분기보다 47.77% 줄어든 수준이다.

최민하 삼성증권 연구권은 “하이브의 음반판매량이 730만 장으로 전년 동기 수준을 웃돈 것으로 파악된다”면서도 “지난해에는 4분기 발매된 해외 음반 판매량 일부가 3분기에 반영됐던 탓이 3분기 음반 판매가 주춤한 것으로 보일 것”이라고 분석했다.

그는 또 수익성 측면에서 신인 아티스트가 데뷔한 점이 부담이 됐을 것으로 예상했다. 최 연구원은 8월 첫 EB를 발매하고 아시아 프로모션 투어를 진행하고 있는 아이돌 걸그룹 ‘캣츠아이’와 관련된 비용이 반영될 것으로 판단했다. 업계는 캣츠아이 데뷔에 투입한 비용만 100억원 이상일 것으로 추측하고 있다.

그러나 이런 실적 부진은 올해가 마지막일 것이라는 게 증권업계에서 지배적이다. 적어도 2025년이 되면 하이브의 주력 아티스트가 돌아와 활동하면서 실적이 크게 개선될 수 있다고 애널리스트들은 한결같이 입을 모았다.

김규연 미래에셋증권 연구원은 “4분기 BTS(방탄소년단) 진이 앨범을 발매하는 것을 시작으로 BTS 챕터 2가 시작된다”며 “미국 활동도 본격화하며 실적과 주가가 함께 회복될 것”이라고 말했다.

그는 하이브의 저연차 아티스트도 성장성이 좋다고 판단했다. 엔하이픈, 보이넥스트도어, TWS, 아일릿, &TEAM, 캣츠아이의 앨범판매량과 음원 스트리밍 횟수가 가파른 상승세를 보이고 있다는 얘기다.

증권업계와 주식시장에서 하이브를 향한 단기적인 비관과 장기적인 낙관이 교차하는 셈이다.

◇긍정적 전망에도 목표주가 하향, 어도어 사태에 '발목'

이는 비단 실적에만 국한되는 현상이 아니다. 증권업계는 하이브가 2025년 실적이 개선될 것이라고 확신하면서도 일제히 목표주가는 내리고 있다.

하이브 목표주가는 1년 전인 2023년 10월 30일까지만 해도 33만9615원이었지만 25일 기준으로 26만8063원으로 내렸다. 1년 사이 21%가량 목표주가가 떨어졌다.

9월 말부터 하이브 목표주가를 내린 증권사는 NH투자증권, 다올투자증권, 신한투자증권, 미래에셋증권, 유진투자증권, 한화투자증권 등이 있다. 이 가운데 목표주가를 가장 많이 내린 곳이 신한투자증권이다.

이들은 목표주가를 내린 주요 원인으로 어도어 사태를 꼽았다. 신규 IP, 게임 등 신사업으로 인한 비용부담도 물론 있지만 어도어 사태로 인한 타격이 유, 무형적으로 상당하다고 봤다.

신한투자증권은 “어도어 사태가 막바지를 향해 달려가는 가운데 최악은 하이브가 뉴진스 IP를 상실하는 것”이라며 “뉴진스 IP를 잃더라도 펀더멘털 상으로 문제는 없지만 센티멘털 붕괴가 더 심할 수 있기에 목표주가를 내린다”고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]APS, 김영주 COO 선임…"사업 재편 가속화"

- [i-point]하이파킹-두산큐벡스, 스마트 주차관리 솔루션 구축 협력

- [사외이사 BSM 점검]롯데그룹, 기업인 사외이사 선호…타기업 출신 다수 영입

- 롯데의 '억울함'을 풀어줄 바이오로직스

- [CAPEX 톺아보기]삼성전자, 반도체 줄고 디스플레이 2배 급증

- [그룹 & 보드]SK이노베이션, 연간 100건 넘는 의안 처리

- [ROE 분석]하나금융, 창사 최대 수익 성과...향후 계획은

- [조선업 리포트]HD현대미포, 차입여력 키워주는 유형자산

- [사외이사 BSM 점검]LG그룹, 금융·법률에 집중…국제경영 역량 '아쉬워'

- [LG그룹 로봇사업 점검]LG전자, 넥스트 가전 선점 '휴머노이드 개발 달린다'

이지혜 기자의 다른 기사 보기

-

- [주주총회 현장 돋보기]하이브 이재상 "어도어 사태, 멀티 레이블 튜닝 중 진통"

- [이사회 분석]NEW, 유제천 사장 포함 5인 재신임 ‘안정 택했다’

- [K-팬덤 플랫폼, 뉴 패러다임]카카오엔터, '베리즈'로 K컬처 통합 팬덤 플랫폼 야심

- [Company Watch]NEW, 2년 연속 적자…승부는 올해부터

- [Company Watch]하이브 흔든 BTS 공백, 뉴진스 리스크는 ‘올해부터’

- [K-팬덤 플랫폼, 뉴 패러다임]하이브 플랫폼 핵심 위버스, 적자 속 희망 '유료화'

- [주주총회 현장 돋보기]JYP엔터, MD 확대 초석 '사업목적 대거 추가'

- [K-팬덤 플랫폼, 뉴 패러다임]성장 멈춘 디어유, 텐센트·SM엔터 협력 '재도약' 시동

- [Company Watch]JYP엔터, 블루개러지 집중 투자…수익성·기업가치 압박

- SM엔터 주가 '다시 10만원대'…MD사업·디어유 '기대'