[엠오티 road to IPO]순이익 70억 적용, 시가총액 1700억 제시공모 전후 성장세 본격화, 삼성SDI '스텔란티스'향 물량 수혜

성상우 기자공개 2024-11-06 08:10:08

[편집자주]

엠오티는 배터리 제조업에서 20년 넘는 업력을 갖춘 곳이다. 국내 메이저 셀메이커인 삼성SDI의 핵심 파트너로 자리잡기 시작해 2010년대 후반부터 본격적인 성장세를 보였다. IPO 이후 삼성SDI와 손잡고 2차전지 시장의 신기술 분야를 장악할 수 있을지 여부는 관전 포인트로 꼽힌다. 더벨이 엠오티의 상장 전략과 중장기 성장 시나리오를 살펴봤다.

이 기사는 2024년 11월 04일 17:22 thebell 에 표출된 기사입니다.

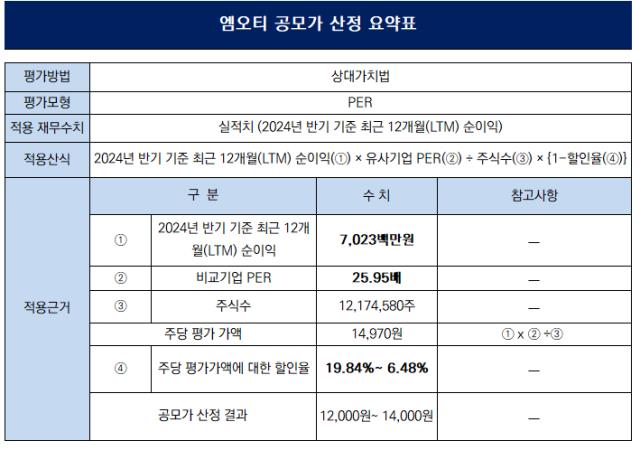

엠오티는 최근 본격화된 실적 개선세 덕분에 몸값을 높여 잡을 수 있었다. 과거 12개월치 순이익(70억원)을 적용해 공모 시가총액 1700억원을 제시했다.금융감독원 전자공시시스템 증권신고서에 따르면 엠오티는 희망 공모가 밴드로 1만2000 ~ 1만4000원을 제시했다. 적용 총 주식수(1217만4580주)를 적용하면 시가총액은 1460억~1704억원 범위가 된다.

‘주가수익비율(PER)’ 평가모형을 채택해 진행한 공모가 산정 과정엔 최근 12개월(LTM) 순이익이 적용됐다. 지난해 하반기부터 올해 상반기 말까지의 순이익을 집계해 ‘비교기업 PER’ 멀티플과 할인율 등을 적용하는 방식이다.

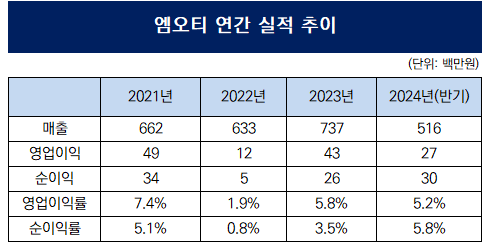

최근 12개월 순이익으로 70억2300만원을 적용했다. 최근까지 엠오티가 달성한 12개월간의 순이익 수치 중 최대치다. 지난 2021년부터 지난해까지 3개년의 연간 순이익을 보면 평균 20억~30억원대에 그쳤다.

실적 개선세가 공모를 앞둔 최근 12개월에 걸쳐 집중적으로 일어난 덕분이다. 지난해 상반기의 경우 13억원대의 순손실을 냈지만 하반기에 40억원대 순이익을 내며 연간 흑자로 돌려놨다. 반기 기준 40억원대 순이익은 엠오티가 기록한 역대 실적 중 최대치다.

호실적은 올해 들어서도 이어졌다. 올해 상반기 매출은 지난해 상반기의 2배를 넘고 지난해 연간 매출의 70% 수준인 510억원으로 올라섰다. 순이익 역시 지난해 하반기와 큰 차이가 없는 30억원대를 달성하면서 수익성 개선세를 이어갔다.

적용 PER를 산정하는 과정에서도 밸류에이션 극대화 노력은 이어졌다. 최종 비교기업으로 에이프로, 브이원텍, 엔시스를 뽑았는데 이들의 PER는 각각 16배, 42배, 18배 수준이다. 평균치로 25.95배가 도출됐고 공모가 산정 산식에 그대로 적용했다.

눈여겨 볼 대목은 할인율을 6.48~19.84%로 산정한 점이다. 상장 후보기업의 밸류에이션 과정에서 통상 기준으로 삼는 수치보다 한참 낮게 잡았다. 해당 기준치는 ‘2023년 이후 코스닥 신규 일반상장법인의 평가액 대비 할인율’ 평균치다. 해당 수치는 22.24~33.44%인데 엠오티는 상단과 하단에서 모두 10%포인트 넘게 낮춰 잡은 수치를 적용했다. 결과적으로 할인율을 적용한 실질 PER는 20.8~24.3배로 할인율 적용 후에도 크게 낮아지지 않았다.

엠오티의 경우 최근 수년간 매출 외형은 일찌감치 600억~700억원대로 올려놨지만 순이익은 줄곧 30억원대 이하 수준에 머물렀다. 밸류에이션에 과거 실적을 적용하는 일반 상장 기업으로선 약점으로 지목될 수 있는 대목이었다.

상장을 1년 앞두고 극적인 이익 개선이 이뤄지면서 결과적으로 70억원대의 순이익을 밸류에이션에 적용할 수 있었다. 여기에 멀티플도 20배 넘게 적용하면서 1000억원대 후반의 시가총액을 제시할 수 있게 된 셈이다.

엠오티는 이달 기관투자가 대상 수요예측을 거쳐 6일 공모가액을 확정짓는다. 오는 7일부터 이틀간은 기관·일반투자자 대상 청약을 거쳐 이달 내 코스닥에 상장할 계획이다. 상장 주관사는 한국투자증권이다.

상장을 1년 앞두고 이뤄진 실적 개선을 이끈 건 핵심 고객사의 사업 확장이다. 유태준 엠오티 전무는 “고객사인 S사(삼성SDI)가 미국 스텔란티스에도 납품하게 되면서 여기에 들어가는 설비투자가 한꺼번에 집행됐다”면서 “여기에 들어가는 물량이 최근에 한꺼번에 공급됐다. 스텔란티스 2공장 계획과 유럽 등지로의 생산라인 확대 계획을 고려하면 관련 투자는 더 늘어날 것으로 본다”고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]에스넷그룹, 임직원 위한 AI 세미나 실시

- [i-point]제이엘케이, 네번째 FDA 510k 승인

- [SK하이닉스는 지금]삼성에 가려진 SK 파운드리, 중국행 효과 '미미'

- [김화진칼럼]금융리스의 역사

- [퍼포먼스&스톡]'손실' 기록한 에쓰오일, 주가 시선은 이미 4분기로

- [SK이노베이션 밸류업 점검]합병으로 더 후해진 '배당 인심'

- [IP & STOCK]엔터주 간만에 '기지개', 한중 교류 확대 기대

- 서울옥션블루, 신고서 철회 후 2호 증권 발행 계획은

- [캐시플로 모니터]엘앤에프, 부채 줄어도 부채비율은 '상승'

- 하이브의 펀더멘털과 센티멘털

성상우 기자의 다른 기사 보기

-

- [엠오티 road to IPO]순이익 70억 적용, 시가총액 1700억 제시

- [i-point]아티스트유나이티드·아티스트컴퍼니 합병 "종합 엔터사 도약"

- [노머스 road to IPO]덩치 키우기 본격화, 공모자금 아티스트 영입 '집중'

- [위츠 road to IPO]공모자금, 신사업 캐파 확보 '총력'

- [Red & Blue]조단위 매출 넘보는 피엔티, 주가 반등구간 진입 '언제쯤'

- [위츠 road to IPO]일시적 수익 악화, 내년 ‘삼성·KGM·차지비’ 매출 자신

- [위츠 road to IPO]'삼성 파트너' 알짜 실적, 상반기 부진 '아쉬움'

- [코스닥 주총 돋보기]래몽래인 표대결 승자 아티스트유나이티드, 경영진 변동 예고

- [IR Briefing]삼성SDI가 키운 엠오티 “전고체·46파이·LFP 준비 만전”

- [Company Watch]엔시스, 전고체 배터리 국책과제 비중 상당 '남다른 존재감'