[보험사 할인율 영향 점검]'소형사 한계' 처브라이프, 생보사 최대 킥스비율 하락킥스비율 낙폭 100%p 웃돌아…작은 규모 탓에 외부 자본확충도 쉽지 않아

강용규 기자공개 2024-11-29 12:26:40

[편집자주]

국내 보험사의 지급여력비율이 하향 곡선을 그리고 있다. 주요 요인으로는 할인율 인하가 꼽힌다. 금융당국은 보험사의 보험부채 산출이 경제적 실질에 부합하도록 할인율 산출 기준 현실화를 진행 중이다. 통상적으로 할인율이 떨어지면 보험부채 평가액이 커지고 자본은 줄어 지급여력비율이 하락한다. 금융당국의 할인율 현실화 방안을 들여다보고 이에 따른 회사별 지급여력 변동 영향 등을 점검해 본다.

이 기사는 2024년 11월 27일 15시16분 THE CFO에 표출된 기사입니다

보험부채 할인율 인하 등 외부 환경 영향으로 인한 가용자본 감소가 보험업계 전반에서 나타나는 가운데 소형사들은 기본적인 자산규모가 크지 않은 만큼 작은 수치 변동에도 비율지표가 민감하게 반응하는 경향을 보인다. 이는 자체 능력으로 가용자본 감소분을 만회하지 못할 경우 자본적정성에 치명적 영향이 미친다는 것을 의미한다.이와 같은 소형사의 한계가 나타난 대표적 사례가 바로 처브라이프생명보험(처브라이프)이다. 이익 창출능력을 통해 가용자본 증가분을 소폭 만들어내는 데 성공했음에도 외생변수의 영향을 이겨내는 데는 역부족이었다. 심지어 외부 환경 영향이 요구자본 부담 증가로도 이어지며 자본적정성이 생명보험업계에서 가장 큰 폭으로 악화했다.

◇기타포괄손익누계액 570억 감소…자체 능력으로 일부는 만회

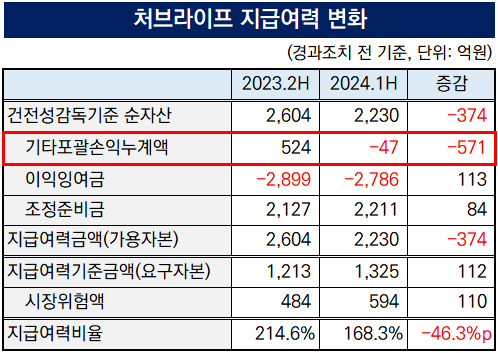

처브라이프는 자본적정성 지표인 지급여력비율(K-ICS비율, 킥스비율)이 2024년 상반기 말 경과조치 적용 후 기준 228.6%로 집계됐다. 이는 지난해 말 332.3% 대비 103.7%p(포인트) 하락한 수치로 같은 기간 22개 생보사 중 하락 폭이 가장 컸다. 경과조치 적용 전 기준으로는 214.6%에서 168.3%로 46.3%p 하락했으며 이 역시 생보업계 최대 낙폭이다.

이 기간 처브라이프의 경과조치 전 기준 지급여력 변화를 살펴보면 킥스비율의 분자에 해당하는 가용자본(지급여력금액)이 2604억원에서 2230억원으로 374억원 감소했다. 22개 생보사 평균 감소폭인 2575억원에는 크게 못 미치는 수치다.

그러나 처브라이프의 작은 규모를 고려하면 충분히 큰 변동이다. 처브라이프는 상반기 말 자산총계가 1조5510억원으로 생보업계 평균인 40조5210억원을 크게 하회했다. 디지털 보험사 교보라이프플래닛생명을 제외하면 처브라이프보다 규모가 작은 생보사는 없다.

상반기 처브라이프의 가용자본 구성요소 중 가장 큰 감소폭을 보인 것은 순자산의 하위 항목 중 기타포괄손익누계액이다. 524억원에서 -47억원까지 571억원 줄어 총 가용자본 감소분을 웃돌았다.

감소의 가장 큰 원인은 보험부채 할인율 인하 조치다. 할인율 인하로 보험부채 평가액이 434억원 증가했고 이로 인해 기타포괄손익의 구성요소 중 보험계약자산 순금융손익이 -372억원 발생했다. 금리 인하 역시 기타포괄손익누계액 감소에 영향을 미쳤다. 기타포괄손익-공정가치측정 금융상품의 평가손익이 -182억원 발생하는 원인이 됐다.

처브라이프로서는 가용자본 감소 폭을 기타포괄손익누계액 감소분 미만으로 억제했다는 것이 그나마 긍정적인 부분이다. 올 상반기 113억원의 순이익을 거둬 순자산상 이익잉여금을 -2899억원에서 -2786억원으로 늘린 점이 크게 작용했다. 보험계약마진(CSM) 성과가 반영되는 조정준비금도 84억원 늘어 영업능력이 건재하다는 점을 입증했다.

◇요구자본에도 미친 외생변수 영향, 부담 경감도 자체 역량으로

한편 처브라이프는 올 상반기 동안 킥스비율의 분모에 해당하는 요구자본(지급여력기준금액)도 1213억원에서 1325억원으로 112억원 늘며 지표 하락에 일조했다. 요구자본 구성요소 중 가장 크게 늘어난 것은 484억원에서 594억원으로 110억원 증가한 시장위험액이다.

처브라이프 측에서는 자산-부채 듀레이션(잔존만기)의 미스매치가 커진 점을 시장위험액 증가의 원인으로 설명했다. 보험부채 할인율 인하로 부채 평가액이 늘어난 점이 요구자본 부담 증대에도 영향을 미쳤던 것이다.

보험부채 할인율 인하와 금리 하락 등 외생변수로 인한 자본적정성 악화를 방어하기 위해 다수의 보험사들이 신종자본증권이나 후순위채 발행 등 외부로부터의 자본확충을 적극 고려하고 있다. 그러나 처브라이프와 같은 소형사들은 기초적인 자본규모가 크지 않은 만큼 외부 조달이 대형사 대비 부담스럽다. 이 역시 소형사의 한계로 볼 수 있다.

업계 관계자는 "처브라이프는 소형사 중에서도 가장 규모가 작은 축에 속하는 보험사로 외부 자본확충은 실현 가능성이 매우 낮다"며 "대신 늘어난 시장위험액을 축소하기 위해 장기채 매수 등 자산-부채 듀레이션 갭을 관리하려는 자체적 노력이 나타날 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

강용규 기자의 다른 기사 보기

-

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [보험사 CSM 점검]DB손보, 가정 변경에 1.3조 증발…잔액 증가 '거북이 걸음'

- [보험사 CSM 점검]삼성화재, 계리적 가정 변경 여파…물량 공세로 극복

- KDB생명, 순이익 감소에도 빛난 CSM 확보 성과

- [보험사 CSM 점검]라이나생명, 보유계약 감소세 속 커지는 기대이익 고민

- [보험사 CSM 점검]KB라이프, 2년째 잔액 감소...건강보험으로 반등 노린다

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [보험사 CSM 점검]신한라이프, 신계약 성과로 극복한 부정적 예실차 효과

- [보험사 자본확충 돋보기]ABL생명, 후순위채 의존도 급등…커지는 '자본의 질' 고민

- [보험사 CSM 점검]한화생명, 빅3 중 홀로 잔액 감소…효율성 악화에 발목