4분기 실적 선전 한화솔루션, 공모채 흥행할까 연간실적 기준 등급하향 트리거 발동, 투심은 '우호적'

안정문 기자공개 2025-02-13 08:01:48

이 기사는 2025년 02월 11일 15시57분 thebell에 표출된 기사입니다

한화솔루션이 차환을 위해 공모 회사채를 발행한다. 지난해 연간 영업적자를 나타내긴 했지만 4분기 반등에 성공한 점, 그룹을 향한 투자심리가 우호적인 점 등은 흥행에 긍정적 영향을 미칠 것으로 전망된다.다만 등급전망이 아직 '부정적'인데다 등급 하향 트리거가 모두 발동된 상태라는 점은 수요예측에 부담요소로 작용할 수도 있다는 분석이다.

11일 투자은행(IB)업계에 따르면 한화솔루션은 13일 공모 회사채를 발행하기 위해 기관투자자를 대상으로 수요예측에 나선다. 만기구조(트랜치)는 2년물 1000억원, 3년물 500억원으로 구성됐으며 수요예측 결과에 따라 최대 3000억원까지 증액이 가능하다. 발행일은 2월21일이다. 주관사단은 KB증권과 NH투자증권, 한국투자증권, 신한투자증권, 키움증권, 대신증권, DB금융투자 등 7개 증권사가 맡았다.

한화솔루션은 1~2월 만기도래한 회사채를 CP와 회사채 등을 활용해 갚는 것으로 추정된다. 1월22일 1400억원, 1월24일 2750억원 규모 회사채 만기를 맞이한 데 이어 2월14일에도 1400억원의 회사채 만기를 맞이한다.

이날 기준 한화솔루션의 CP 발행잔액은 9600억원이다. 지난해 9월 말 분기보고서 발행 당시 6900억원과 비교해 2700억원 늘었다. 이번 공모채의 증액한도와 지난해 9월 이후 CP 증가분을 더한 수치는 5700억원이다. 1~2월 만기도래한 회사채 5550억원과 그 규모가 비슷하다.

6일에는 한화솔루션이 지난해 연간 잠정실적을 공개했다. 한화솔루션은 연결기준 매출 12조3940억원, 영업손실 3002억원, 순손실 1조2896억원을 기록한 것으로 잠정집계됐다. 1년 전과 비교해 매출은 6.7% 줄고 영업손익은 적자전환했다. 순손실은 730.6% 증가했다. 한화솔루션은 실적부진에 대해 시황 악화에 따른 손익 감소라고 설명했다.

긍정적인 면도 있다. 한화솔루션은 분기기준 실적에서 흑자전환했다. 4분기 한화솔루션의 잠정 매출은 4조6429억원, 영업이익은 1070억원이다. 매출은 2011년 국제회계기준(IFRS) 적용 이후 역대 최대치를 기록했고 영업이익은 흑자전환했다. 지난해 1~9월 이어지던 적자를 끊어내면서 반전의 발판을 마련했다.

지난해에는 상각전영업이익(EBITDA)도 1분기 -454억원에서 2분기 655억원, 3분기 990억원, 4분기 2875억원으로 꾸준히 늘었다. 일각에서는 한화솔루션이 차환용 회사채 발행을 결정한 계기가 4분기 예상보다 더 나아진 실적이라고 바라본다.

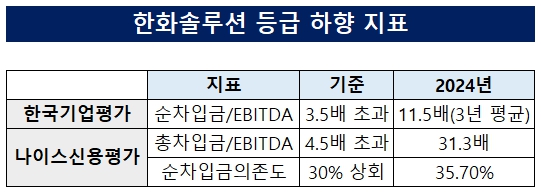

다만 여전히 등급전망에 '부정적'이 달려있다는 점은 수요예측 흥행에 걸림돌이다. 등급하향 트리거 역시 모두 발동된 상태다.

한국기업평가는 한화솔루션 등급 하향변동요인으로 3년 평균 순차입금/EBITDA 3.5배 초과를 들었다. 2022년 3.1배, 2023년 5.9배다. 6일 공개된 2024년 잠정실적을 바탕으로 추산한 한화솔루션의 연간 EBITDA는 4066억원, 순차입금은 10조4108억원이다. 이를 적용한 2024년 순차입금/EBITDA는 25.6배, 3년 평균치는 11.5배다.

나이스신용평가는 총차입금/EBITDA 4.5배 초과, 순차입금의존도 30% 상회를 하향조정 검토요인으로 제시했다. 2024년 연말 기준 한화솔루션의 총차입금은 12조7219억원이며 이를 적용한 총차입금/EBITDA는 31.3배, 순차입금의존도는 35.7%로 모두 트리거를 건드리고 있다.

한화그룹에 대한 투심이 우호적이라는 점은 한화솔루션에게 위안거리다. 한화에어로스페이스를 시작으로 한화에너지, 한화손해보험(후순위채), 한화토탈에너지스, ㈜한화 등이 수요예측을 진행했는데 이들은 모집액 기준 최대 10배가 넘는 수요를 모으기도 했다. 이 가운데 한화에어로스페이스와 한화에너지, ㈜한화는 모두 신고액을 개별민평 기준 -10bp~-21bp 금리에 채우기도 했다.

IB업계 관계자는 "모집액은 문제없이 채우겠지만 증액도 무난히 성공할 지는 미지수"라며 "다른 화학사들과 달리 4분기 흑자전환했다는 점은 차별점으로 보이긴 하지만 투심이 우호적인 상황은 아니다"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Deal Story]현대오일뱅크, 실적 변동에도 변함없는 '빅 이슈어' 입증

- [Deal Story]4년만에 복귀 가온전선, 전선업 호황 덕봤다

- [Deal Story]5년만에 회사채 시장 복귀 한국타이어, 수요예측 '흥행'

- [Deal Story]차입만기 다변화 현대엘리베이터, 전략 적중했다

- [Deal Story]한화솔루션 회사채, 3배 수요 확보 '완판'

- [한미 오너가 분쟁]차남 임종훈, 한미사이언스 대표 사임…경영권 분쟁 '종식'

- [IR Briefing]대진첨단소재 “매출성장 자신, 주주기대 부응”

- [i-point]에스넷시스템, 지난해 매출액 4499억 'AI 시장 공략'

- 다안바이오, 리가켐에 항체 기술이전 'ADC 신약' 겨냥

- [오너십 시프트]딥마인드, 비트맥스 인수로 그룹사 진용 구축