[IB 수수료 점검]삼성증권, 엠디바이스 IPO 수수료율 '10%' 육박테슬라 상장에 환매청구권 부담, 성과 보수 최고치 책정

김위수 기자공개 2025-03-18 09:04:44

이 기사는 2025년 03월 14일 13시38분 thebell에 표출된 기사입니다

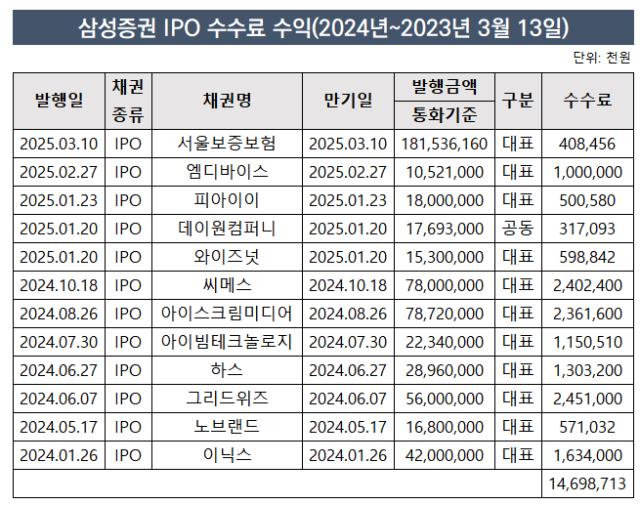

삼성증권이 엠디바이스 기업공개(IPO)를 통해 950bp(1bp=0.01%p)에 달하는 수수료를 챙겼다. 인수대가는 10억원으로 절대적인 금액 자체는 크지 않지만 수수료율로 치면 코스닥 IPO에서 발생한 최고 수준이 된다.테슬라(이익미실현) 특례를 밟아 상장한 점이 높은 수수료의 원인으로 지목된다. 리스크가 큰 데다가 환매청구권 옵션까지 있어 난이도가 높았다. 여기에 수요예측 흥행에 성공하며 예상했던 범위 내 최대 공모금액을 확보, 성과보수 수수료가 최대치로 책정된 점도 수수료율을 끌어올린 요인이다.

14일 투자은행(IB) 업계에 따르면 엠디바이스는 삼성증권에 IPO 수수료로 10억원을 지급했다. 삼성증권은 인수 수수료로 7억원, 성과 수수료로 3억원을 받았다. 엠디바이스 상장으로 받을 수 있는 최고 금액이다. 엠디바이스는 수수료율이 아닌 절대적인 금액을 인수계약서에 명시했다.

엠디바이스가 IPO로 확보한 공모금액은 105억원이다. 수수료율로 따지면 950bp에 달한다. 코스닥 IPO 수수료는 많아야 500bp인 점을 고려하면 수수료율이 매우 높다. 삼성증권이 지난해 IPO로 받은 수수료율의 평균치를 살펴도 395bp 수준이었다.

엠디바이스의 상장 준비가 쉽지 않았다는 점을 보여준다. 솔리드스테이트드라이브(SSD) 반도체를 주력 사업으로 삼고 있는 엠디바이스는 테슬라 트랙을 타고 상장을 진행했다. 당장 수익이 없더라도 성장성을 갖춘 기업의 상장을 지원하기 위해 만들어진 제도다.

테슬라 특례 상장 자체가 어렵기도 하지만 파두 사태 이후 금융당국과 한국거래소의 검증이 더 엄격해진 상태다. 이익이 없는 기업의 미래 이익을 추정해 밸류에이션을 산정해야 하는 만큼 주관사 입장에서도 리스크를 안아야 하는 측면이 있다. 엠디바이스의 경우 상장을 준비하는 과정에서 흑자전환에 성공하기는 했으나 기업가치는 추정 순이익을 기반으로 추산했다.

투자자들에게 환매청구권(풋백옵션)이 부여되는 점도 부담이다. 삼성증권은 상장일부터 3개월까지 주가가 부진하면 공모가의 90%를 되사겠다는 조항을 내건 상태다. 주가가 부진해 투자자들이 모두 환매청구권을 청구한다면 삼성증권은 24억원을 되돌려줘야 한다. 최대 24억원의 리스크에 노출된 셈이다. 게다가 엠디바이스가 예비심사를 청구한 지난해 하반기 이후 IPO 시장이 얼어붙었다. 주가 상황이 좋을 것이라고 예측하기 힘들었던 셈이다.

이같은 상황들이 복합적으로 작용하며 7억원의 수수료가 책정됐고, 여기에 수요예측에 흥행하며 삼성증권은 3억원의 성과 수수료까지 총 10억원을 챙길 수 있게 됐다. 지난달 24~25일 진행한 일반청약에서 기록한 엠디바이스의 경쟁률은 1696.19대 1로 청약 증거금은 2조2307억원에 달했다.

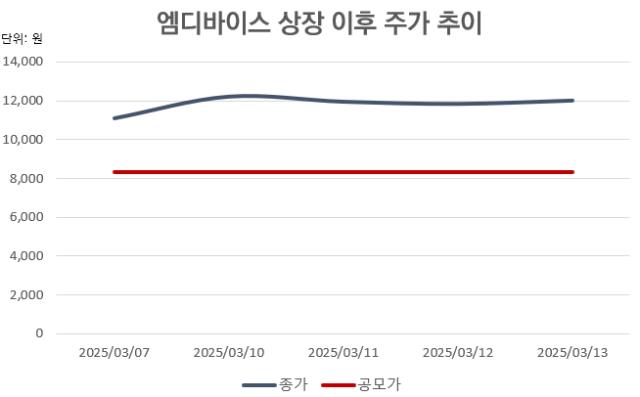

물론 향후 투자자들이 환매청구권을 행사할 경우 삼성증권이 체감하는 수수료 수익이 줄어들 수 있다. 극단적인 상황에서는 실질적으로는 적자를 볼 수 있다. 단 아직까지 엠디바이스의 주가는 공모가보다 비싼 금액대에서 움직이고 있다. 지난 13일 종가 기준 엠디바이스의 주가는 주당 1만2000원으로 공모가(8350원) 대비 43.7% 상승했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 오비맥주 카스, 브랜드 아이덴티티 리뉴얼 예고

- “해외 브랜드 추가 인수 막바지, 사계절 포트폴리오 강화”

- [상폐 기로 에스유앤피의 절치부심]수년간 쌓아온 신뢰도 확고…"좀비기업 아니다" 호소

- [상폐 기로 에스유앤피의 절치부심]150억 매출 달성 자신감, 반도체 전문 투자사 도약 목표

- [i-point]씨유메디칼, 작년 영업익 78억 달성

- [코스닥 상장사 매물 분석]매각 난항 겪는 다보링크, 관리종목 지정 우려

- [유동성 풍향계]제일기획, 현금창출 확대에 보유현금 '역대 최고'

- [석유화학 숨은 강자들]'농협 입김' 남해화학 이사회, '독립성·다양성' 과제

- [우리금융 동양생명 M&A]사후 대책 이행에도 경영평가 '3등급 하향' 현실화

- [제4인터넷은행 풍향계]인가전 빠지는 더존비즈온…경쟁 우위 선 한국소호은행

김위수 기자의 다른 기사 보기

-

- [IB 수수료 점검]삼성증권, 엠디바이스 IPO 수수료율 '10%' 육박

- 결국 예상대로…다올증권 황준호 대표 연임 가닥

- [한화에너지 IPO]한화그룹 접점 늘린 대신증권, 빅딜 실적 확보할까

- 임재택 변심에 당황한 다올증권, 황준호 체제 이어지나

- '가뭄에 단비' 현대해상 후순위채, 신한·한국 대표주관

- [증권사 밸류업 중간점검]배당금 확대-자사주 소각, NH증권 주주환원 '의지'

- [IB 풍향계]NH증권 연초 IPO 실적 삐걱, 앞으로 남은 일정은

- 상장 타이밍 기다리는 컬리, 흑자구조 구축 '눈길'

- 중소형 증권사 생존기

- [Deal Story]NH손보 후순위채 흥행, '안정성+금리' 부각 전략 통했다