[공기업 재무 점검]한전, 채무의 덫…4.3조 벌어도 남은 여윳돈 1400억1분기 현금 및 현금성자산 1.3조 감소…유형자산 취득·차입금 상환 영향

박서빈 기자공개 2024-06-17 07:43:28

[편집자주]

공기업의 수익 악화, 부채 증가는 정부의 잠재적인 재정 부담 요소다. 손실이 누적됐을 땐 이를 보전하기 위해 결국 공기업의 대주주인 정부가 재정을 투입해야 한다. 공기업들은 각자 재무 위험 요인을 파악해 정부의 재정 부담으로 전이되지 않도록 재무 관리 방안을 수립해 두고 있다. THE CFO는 주요 공기업들의 재무 현안과 이를 풀어갈 인물 등을 살펴본다.

이 기사는 2024년 06월 10일 10:43 THE CFO에 표출된 기사입니다.

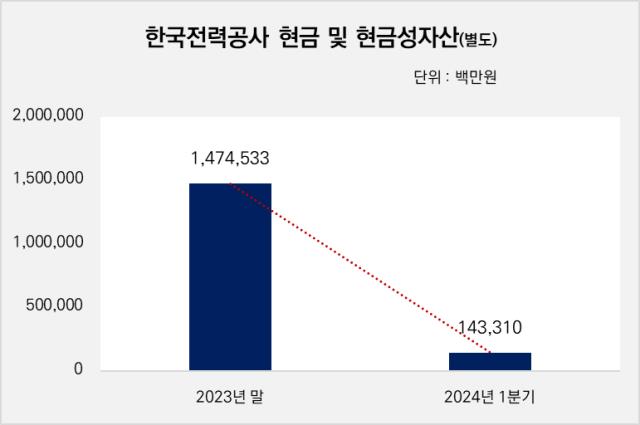

한국전력공사의 현금 및 현금성자산이 1400억원대로 나타났다. 약 3개월 만에 1조3000억원 규모의 여윳돈이 증발했다. 작년 말만 하더라도 한전은 1조5000억원 정도의 현금성자산을 보유하고 있었다.한전은 지난 1분기 동안 영업활동으로 4조원 이상의 현금을 창출했다. 4조원을 벌어들였음에도 여윳돈이 대폭 줄었다. 차입금 상환과 유형자산 취득 규모를 이익 창출 속도가 따라잡지 못해 현금성자산이 소진됐다.

한전의 지난 1분기 현금 및 현금성자산은 별도 기준 1433억원으로 전년 말(1조4745억원) 대비 90.28% 감소했다. 3개월 만에 1조3312억원의 현금성자산이 줄었다.

현금 및 현금성자산은 단기 현금 수요를 충족하기 위한 목적으로 보유한 자산을 말한다. 현금 및 현금성자산은 기업의 유동성 판단 지표로 주로 활용된다. 통화 및 타인발행수표 등의 통화대용증권과 보통예금, 당좌예금 및 큰 거래비용 없이 현금으로 전환이 쉽고 이자율 변동에 따른 가치변동의 위험이 경미한 금융상품이 이에 해당한다.

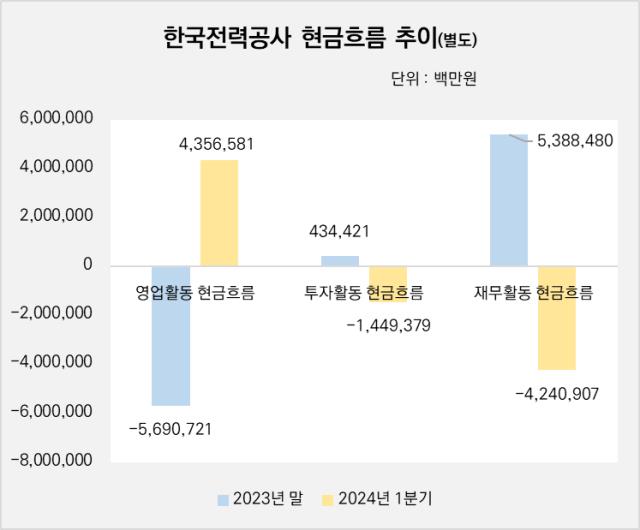

급격한 현금 및 현금성자산의 감소는 한전의 현금 유출 내용에서 이유를 찾아볼 수 있다. 먼저 한전은 지난 1분기 투자활동에서 1조4494억원의 현금을 유출했다.

투자활동에서 큰 비중을 차지하는 건 유형자산 취득이다. 지난 1분기에만 2조180억원이 나갔다. 이는 한전이 지속적으로 지출하는 비용으로, 작년 1분기에도 한전은 유형자산 취득에 1조8235억원을 사용했다. 유형자산 취득은 외부구입이나 자가건설로 분류되는데, 건설은 공사 기간이 몇 년씩 걸리는 점이 고려된 것으로 풀이된다.

반면 같은 기간 유형자산 처분 등 투자활동으로 유입된 현금은 6209억원에 그쳤다.

무엇보다 큰 요인은 차입금 상환이다. 지난 1분기 한전은 4조원 이상을 차입금을 상환하는 데 사용했다. 이는 같은 기간 한전이 영업활동으로 유입한 4조3566억원의 현금에 맞먹는 수준이다.

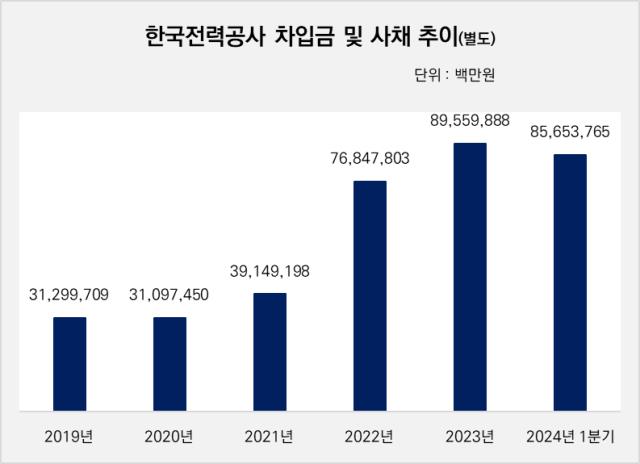

한전의 지난 1분기 별도 기준 차입금 및 사채 규모는 85조6538억원으로 작년 말(89조5598억원) 대비 3조9061억원이 줄어들었다. 같은 기간 리스부채를 더한 한전의 총차입금 규모는 86조3856억원으로 작년 말(90조3205억원) 대비 3조9349억원이 줄었다.

지난 5년 동안 한전의 차입금 및 사채 규모는 매해 늘어왔다. 2019년 31조2997억원, 2020년 31조975억원, 2021년 39조1492억원, 2022년 76조8478억원, 2023년 89조5599억원이다.

업계 관계자는 "한전이 영업으로 창출한 현금은 유형자산 취득액과 차입금 상환액을 감당하기 부족한 수준"이라며 "부족한 부분을 보유하고 있는 현금으로 채운 것으로 보인다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [IR Briefing]김창구 클로봇 대표 "로봇 SW 전문기업 포지셔닝"

- [i-point]김동식 케이웨더 대표, 보통주 매입 "책임경영"

- [한미 오너가 분쟁]신동국·임주현 선임 주총 열린다…형제측 '감액배당' 상정

- [i-point]하이퍼코퍼레이션, 평가 유예 신의료기술 선정

- 상폐 개선기간 '파멥신', '타이어뱅크' 인사 경영서 빠진다

- [SG헬스케어 IPO-in depth]스팩 상장 추진, 제품 '세대교체' 통한 매출 확장 전략

- [thebell interview]세포치료제도 대량생산? MxT바이오텍 '유체천공기' 주목

- 에스티팜, CEO 이은 CFO 교체…지주사와 인사 맞교환

- [i-point]굿어스데이터-네이버클라우드, 국토부 클라우드 전환사업 완료

- [i-point]한컴, 미국 정부 지식관리시스템 클라우드 오피스 공급