[보험사 지급여력 돋보기]DB생명, 후순위채 조기상환 자신감 원천은1410억 상환에도 킥스비율 유지…이익체력·보험위험 감소가 뒷받침

이재용 기자공개 2024-06-18 13:02:35

[편집자주]

신지급여력(K-ICS)제도는 기존 위험계수방식에서 벗어나 시나리오 방식을 적용함으로써 경제환경에 따른 자본 변동성 등 리스크를 더욱 정밀하게 측정한다. 이에 재무제표에는 보험사가 처한 실제 경영 상황이 고스란히 드러난다. 새 제도가 도입된 지 1년, 그간 쌓인 지급여력 데이터에 기반해 각 보험사의 경영 리스크를 파악하고 산출 배경과 결론 도출 근거를 살펴본다.

이 기사는 2024년 06월 14일 07:43 THE CFO에 표출된 기사입니다.

DB생명은 지난해 총 1410억원 규모의 후순위채를 조기상환했다. 후순위채 의존도를 낮춰도 자본적정성을 관리할 수 있다는 자신감을 내비친 것이다. 실제로 지난해 DB생명의 신지급여력비율(K-ICS·킥스비율)은 200%대를 꾸준히 웃돌았을 뿐만 아니라 후순위채 상환 이후 오히려 개선됐다.이런 자신감의 원천은 우상향하는 이익체력에 있다. 1년 사이 순이익을 두 배 이상 개선해 이익잉여금을 안정적으로 쌓을 수 있게 됐다. 이익잉여금은 지급여력금액(가용자본)을 구성하는 대표적인 항목이다. 이 외 해지율 차등적용과 경과조치로 보험위험이 완화되며 자본적정성 관리가 한층 수월해진 점도 주요인이다.

◇두 차례 후순위채 상환에도 가용자본 적정 수준 유지

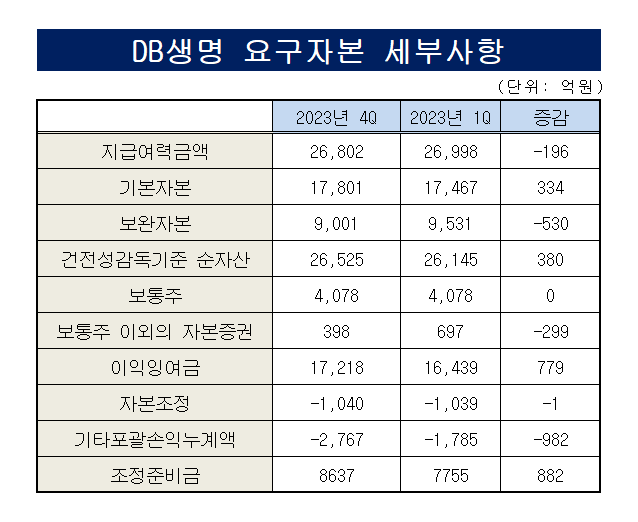

DB생명의 지난해 말 기준 가용자본은 2조6802억원이다. 연초 2조6998억원보다 196억원 감소했다. 가용자본은 건전성감독기준 재무상태표 상의 부채를 초과하는 순자산(자산금액)에서 손실흡수성의 유무에 따라 일부 항목을 가산 또는 차감해 산출한다.

건전성감독기준 재무상태표 상의 순자산은 2조6525억원이다. 1분기보다 380억원 증가한 수준이다. 하위 항목 중 보통주 이외의 자본증권과 기타포괄손익누계액이 각각 299억원, 982억원 감소하며 순자산을 감소시켰다. 다만 이익잉여금이 779억원 증가하며 감소분을 만회했다.

보장성보험을 중심으로 꾸준히 실적을 개선해온 것이 이익잉여금 확보의 기반이 됐다. 지난해 DB생명 순이익은 1분기 636억원에서 4분기 1430억원까지 두 배 이상(794억원)으로 껑충 뛰었다. 여기에 조정준비금 882억원이 더해지며 기본자본은 334억원 증가한 1조7801억원을 기록했다.

기본자본의 증가에도 가용자본이 줄어든 것은 보완자본이 더 크게 줄었기 때문이다. 보완자본은 9531억원에서 9001억원으로 530억원 감소했다. 지난해 무보증 사모 후순위채를 2월과 11월에 각각 800억원, 610억원 조기상환한 영향이 컸다.

킥스 도입 전 기발행한 후순위채의 경우 보완자본 한도인 지급여력기준금액(요구자본)의 50%를 초과해도 보완자본으로 인정되므로 가용자본을 확충하는 데 쏠쏠한 역할을 한다. 그럼에도 상환한 것은 의존도를 줄여나가도 자본적정성 관리에 무방하다는 판단이 작용한 것으로 풀이된다.

◇보험위험 감소 및 경과조치 적용으로 버퍼 대거 확보

실제로 후순위채 상환 등으로 가용자본이 소폭 줄었으나 킥스비율은 연초 202.37%에서 연말 213.85%까지 상승했다. 가장 큰 요인은 생명장기손해보험위험의 부담완화를 꼽을 수 있다. DB생명의 관련 위험액은 1년 사이 2094억원 감소했다.

DB생명의 생명장기손해보험위험액을 구체적으로 들여다보면 생명보험의 해지위험액을 제외한 모든 하위 위험액 항목이 증가했다. 그러나 해지율 산출 가정이 차등적용되면서 4168억원가량 감소한 해지위험액이 다른 증가분을 상쇄했다.

해지위험 8106억원을 비롯해 사망위험은 1216억원, 장수위험 440억원, 장해·질병위험 5112억원, 해지위험 8106억원, 사업비위험은 2167억원으로 집계됐다. 생명장기손해보험위험액은 하위항목의 총합이 아닌 상관계수에 의한 분산효과가 적용돼 산출된다. 이렇게 산출된 위험액이 1조1701억원이다.

생명장기손해보험위험액을 제외하고 요구자본에 유의미한 영향을 미친 하위항목은 시장위험액이다. 시장위험액은 노출된 금리·주식·부동산·외환·자산집중위험액 등 하위위험액 항목의 합계에 분산효과가 적용돼 산출된다. 다만 증가분이 1489억원에 불과해 보험위험 가소분을 줄이는 수준에 그쳤다.

지난해 말 시장위험액은 6068억원, 신용위험액과 운영위험액은 각각 2836억원, 612억원을 나타냈다. 위험액 합계와 분산효과 5033억원이 감액된 기본 요구자본은 1조6184억원이다. 여기에 법인세조정액 3651억원 등을 고려해 최종 산출된 요구자본이 1조2533억원이다.

경과조치를 적용할 경우 버퍼는 더 생긴다. DB생명은 장수위험·사업비위험·해지위험 및 대재해위험 경과조치를 신청했다. 이 경우 생명장기손해보험위험액은 5859억원으로 쪼그라들고 요구자본은 8738억원까지 감소한다. 킥스비율 또한 306.73%로 치솟는다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [금융사 콜옵션 리뷰]빅 이슈어 신한금융, 달라진 금리 환경 '미미한 영향'

- [글로벌 파이낸스 2024]인도네시아 하나은행, 효율 중심 성장으로 저변 넓힌다

- [글로벌 파이낸스 2024]"BIDV 협업 속 리테일 사업 기반 확대한다"

- [글로벌 파이낸스 2024]'최적의 금융 솔루션' 제공하는 인도 하나은행

- [우리금융 인사 풍향계]계열사 CEO '한일·상업' 균형 유지될까

- [카드사 CEO 연임 신호등]실적 끌어올린 하나카드 이호성, 트래블로그 차별화 과제 남았다

- [글로벌 파이낸스 2024]"전방위적 외연 확대보다 내실있는 성장 추진"

- [이사회 모니터/롯데손해보험]성대규 의장 떠난 자리, 박병원 사외이사가 맡는다

- [저축은행 CEO 연임 포커스]이희수 신한저축 대표, 장기재직 관행 이어가나

- [글로벌 파이낸스 2024]코리안리, 글로벌 '보험 수도' 로이즈에서 성장 궤도 올랐다

이재용 기자의 다른 기사 보기

-

- [한국은행 금리 인하 여파]보험사, 자본·수익성 관리 어려워진다

- [보험사 할인율 영향 점검]높은 민감도 보인 교보생명, 킥스비율 30%p 하락

- [보험사 할인율 영향 점검]한화생명, 1조 자본확충 나설 수밖에 없던 이유

- [2024 이사회 평가]HD현대미포, 뛰어난 매출성장률 대비 아쉬운 '경영성과'

- [2024 이사회 평가]HD현대미포, 충실한 '견제기능'…시총 100대 기업 중 상위권

- [2024 이사회 평가]HD현대미포, 아쉬운 경영성과…완성 못 한 육각형

- [보험사 할인율 영향 점검]삼성생명, 건전성감독기준 순자산 1.2조 증발

- [보험사 할인율 영향 점검]지급여력비율 줄하락…경고등 켜진 까닭은

- [보험사 CEO 빅뱅]강병관 신한EZ손보 대표 연임 키워드는 '경영 성과'

- [글로벌 파이낸스 2024]"아시아·유럽·미주 잇는 IBK글로벌금융벨트 구축"