[K-배터리 '캐즘' 돌파 전략]부진의 끝은 어디일까①코로나19가 불붙인 친환경차 성장, 고금리·보조금 축소 만나 일시 정체

정명섭 기자공개 2024-08-05 08:18:52

[편집자주]

멈춤 버튼이 없을 것 같았던 글로벌 전기차 산업이 암초를 만났다. 2023년 들어 고금리 기조에 따른 경기 침체 여파와 주요국의 전기차 보조금 축소 등으로 전기차 수요가 부진해지자 완성차 업체들은 전기차 투자 계획을 축소하기 시작했다. 여파는 국내 배터리 업계로 향했다. 합작투자가 무산되거나 지연되거나 생산기지 확장 계획을 재검토하고 있다. 단기적 부진일까 아닐까. 그보다 더 중요한 건 K-배터리는 당장 눈앞의 보릿고개를 견뎌야 한다는 점이다. 더벨은 전기차 '캐즘' 속 배터리 기업들의 대응 전략을 다각도로 살펴본다.

이 기사는 2024년 07월 31일 16:12 thebell 에 표출된 기사입니다.

전기차 시장이 전 세계적으로 급성장한 시기는 코로나19가 확산한 2020년부터다. 전례 없는 유행병에 주요국과 기업들은 기후변화 대응과 저탄소 사회 전환, 친환경 사업 육성 등에 관심을 갖기 시작했다. ESG라는 비재무적 요소가 화두로 떠오른 때다.당시 전기차는 친환경 사업 중 하나로 주목받아 수요가 급증했다. 그러나 2023년 들어 주요국의 기준금리 인상과 전기차 보조금 축소 등으로 성장세가 꺾이기 시작해 여파가 올해까지 이어지고 있다.

단기 침체는 2025~2026년경까지 이어질 것이란 전망이 나온다. 금리 인하 외에 보급형 전기차 출시, 충전 인프라 확충 등이 전기차 '캐즘(일시적 수요 둔화)' 국면을 벗어날 선결 과제로 언급된다.

◇ESG 관심 급증한 2020년부터 급성장한 전기차 시장

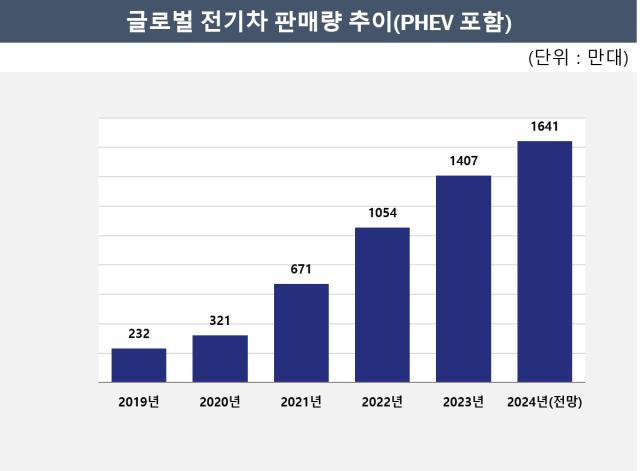

2019년 232만대(SNE리서치 조사 기준) 수준이던 글로벌 전기차 판매량은 코로나 팬데믹이 번진 2020년 321만대, 2021년 671만대로 늘었고 2022년에는 1000만대를 넘어섰다. 이 기간 연평균 전기차 판매 성장률은 68%에 달한다. 주요 산업군 중 보기 드문 성장세였다.

전기차 판매량 증가세가 꺾인 건 2023년 하반기부터다. 2023년 연간 전기차 판매량은 1407만대로 1년 전보다 33.4% 늘어나는 데 그쳤다. 2024년 들어 이 추세는 더 심화됐다. 올 1분기 전기차 판매량은 314만대로 전분기보다 68.6% 줄었다. 올해 예상 판매량은 1641만대로 2023년 대비 16% 증가할 것으로 예상된다. 2020년 이후 가장 낮은 성장률이다.

투자업계와 배터리 산업 종사자들이 진단한 전기차 산업 성장률 둔화 요인은 △주요국 보조금 축소 △중국 전기차 시장 성장세 둔화 △고금리에 따른 소비심리 위축 등으로 압축된다.

지난해 전기차 비율이 타 국가 대비 높은 스웨덴과 노르웨이, 독일이 전기차 보조금을 축소했다. 스웨덴과 노르웨이의 신차 대비 전기차 비율은 각각 60%, 80% 수준이다. 영국은 작년에 전기차 구입 시 제공하던 최대 1500파운드(233만원) 규모의 보조금 지급을 중단했고 프랑스도 2000~3000유로 수준의 전기차 보조금을 축소했다. 전기차 가격은 아직 내연기관차 대비 높은 편이라 보조금 축소는 유럽 전기차 수요 하락으로 이어졌다.

중국의 경우 작년 8월 기준 전기차 침투율이 37% 수준까지 오르면서 전기차 판매량이 다소 둔화됐다. 같은 기간 미국 자동차 시장의 전기차 침투율이 약 10% 수준인 점을 고려하면 매우 높은 수준이다.

차량 구매는 대부분 할부로 이어지다 보니 지금과 같은 글로벌 고금리 기조는 전기차 소비 심리에 영향을 미칠 수밖에 없다. 미국 기준금리는 2020년만 해도 0~0.25%였으나 약 3년 6개월이 지난 현재 5.25~5.50%까지 올랐다. 전례를 찾아보기 어려운 인상 속도다. 주요국도 이에 따라 일제히 금리를 인상하면서 전기차 수요 감소에 적지 않은 영향을 미쳤다.

배터리 업계 관계자는 "고금리 장기화에 따른 소비심리 위축으로 주요 완성차업체들의 전동화 속도 조절 강도가 예상보다 높은 상황"이라고 말했다.

◇전기차 투자 노선 변화 불가피…K-배터리 실적 저하로

수요가 부진해지자 완성차 업체들은 전기차 투자 계획을 재검토하기 시작했다. 미국 제네럴모터스(GM)는 2025년 말까지 북미에서 전기차 100만대를 판매하겠다던 계획을 철회했다. 올해 생산 계획도 기존보다 5만대 줄어든 20만~25만대로 하향 조정했다. GM은 국내 대표 배터리 제조사인 LG에너지솔루션과 미국에 합작법인 얼티엄셀즈를 설립해 배터리 공장을 지어왔다. 현재 1, 2공장이 가동하고 있고 3공장의 경우 최근 건설을 일시 중단해 상업가동 일정을 늦추기로 했다.

미국 포드는 지난 4월 미국 테네시주 스탠튼에 짓고 있는 블루오벌시티의 전기차 고객 인도 시점을 2025년에서 2026년으로 연기한다고 밝혔다. 블루오벌시티는 전기차 생산단지로 SK온과의 합작사인 블루오벌SK의 배터리 공장도 건설되고 있다. 현대차그룹 또한 최근 실적발표 자리에서 당분간 전기차보다 하이브리드차 생산에 더 집중한다는 뜻을 밝혔다.

여파는 고스란히 국내 배터리 업계로 번졌다. 당장 2024년 상반기까지의 실적이 2023년만 못한 건 업계의 경영 환경을 잘 보여준다. LG에너지솔루션은 올 2분기 영업이익이 1년 전보다 57%나 줄었다. 올해 매출 가이던스도 전년 대비 4~6% 성장에서 '20% 이상 감소'로 변경했다. LG에너지솔루션의 연매출이 역성장한 건 2020년 LG화학에서 분사한 이후 처음이다.

미국 인플레이션감축법(IRA)상 세제혜택 규모 가이던스도 기존 '45~50GWh'에서 '30~35GWh'로 하향 조정했다. 미국 전기차 시장의 성장세가 당초 전망보다 더 꺾일 것으로 예상된다는 얘기다. 현지에 생산설비를 갖춘 국내 배터리 업계에는 치명타다. 같은 기간 삼성SDI도 영업이익이 37.8% 줄었다. 아직 실적을 발표하지 않은 SK온은 적자 폭이 더 커질 것으로 예상된다.

◇2025~2026년경 부진 해소될 듯…'전기차 대중화' 위한 보급형 출시 등 관건

글로벌 자동차 산업의 큰 흐름이 전기차 전환이라는 데는 이견이 없다. 실제로 전기차 시장의 성장 속도가 둔화하긴 했지만 아직 두 자릿 수의 성장률을 유지하고 있다. 주요국의 친환경 정책 기조나 완성차업체의 전기차 전환이 방향성 면에선 변화가 없다는 점도 이같은 관점에 힘을 싣는다.

전기차 시장 '캐즘(일시적 수요 둔화)'의 끝은 어디일까. 유력하게 거론되는 시기는 2025~2026년경이다. 오는 9월 미국을 시작으로 기준금리 인하가 시작되고 보급형 신규 전기차 출시, 충전 인프라 확충 등의 이벤트가 겹치면 수요가 회복될 것이란 분석이다.

현대차는 이미 지난달 캐스퍼 EV 모델인 '캐스퍼 일렉트릭'을 공개했고 기아는 지난 5월 EV3를 선보였다. KG모빌리티는 지난달 2000만~3000만원대의 '코란도 EV'을 출시했다. 테슬라의 보급형 전기차인 모델2는 2025~2026년께 출시될 것으로 전망된다.

국내 배터리 업계는 미드니켈, 리튬인산철(LFP) 배터리 등 기존 삼원계 대비 가격이 낮은 배터리 라인업을 개발하고 있다. LG에너지솔루션은 2025년 말부터 폴란드 공장에서 보급형 전기차에 들어갈 LFP 배터리를 양산할 계획이다. 삼성SDI도 2026년 말이면 LFP 배터리 생산을 시작해 고객사에 공급 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [HMM 뉴 얼라이언스]'하팍 탈퇴로 규모 급감?' 선복량·항로 변화 짚어보니

- [HMM 뉴 얼라이언스]김경배 사장 "극비 협상…ONE·양밍 적극 소통할 것"

- 유럽 선사와 '동맹 대신 협력'하는 HMM, 차이점은

- 상장 새내기 이엔셀, 줄기세포 핵심 물질 첫 기술수출 '쾌거'

- 외형 회복 노리는 유니클로, 초대형 점포 '승부수'

- [더본코리아 IPO]'이례적' 배당 계획안 공개, '주주친화' 강조

- [더본코리아 IPO]공모자금 95% M&A에…눈독 들이는 기업은 어디

- [i-point]라온시큐어 "추석 기간 스미싱 범죄 급증, 주의 당부“

- [공연 티켓 파워]뮤지컬 시장 점령한 EMK, 하반기 노리는 신시컴퍼니

- '진양곤·조용준' 바이오 큰손 인연, HLB-동구바이오 '협업'

정명섭 기자의 다른 기사 보기

-

- '기회의 땅' 인니 잡자...LX인터 동분서주

- [유동성 풍향계]단기차입 비중 커진 포스코인터, 부담 크지 않은 이유는

- 미국 상원 대표단 만난 최태원, 배석한 SK 최고경영진 면면 보니

- [CFO 워치/ SK네트웍스]유봉운 CFO, 중간지주 체제 안착 목표

- 통합 SK이노 최대과제 '시너지 창출', 추형욱 사장이 주도

- [LS이링크 IPO]LS그룹 '전력 밸류체인'과 시너지는

- 정유업계, 대한항공과 미래 먹거리 'SAF' 동맹

- 'K방산' 주역 손재일 대표, 방산계열 시너지 모색 '중책'

- 질산 강자 TKG휴켐스, '소부장' 사업 출사표

- [LS이링크 IPO]'연내 상장' 목표, '이사회 중심' 경영체제로 신속 전환