[더본코리아 IPO]'통 큰 재투자' 배경 된 재무 건전성⑤수익성 바탕 '차입 축소·유동성 확보', 운전자본 관리도 '강조'

김혜중 기자공개 2024-09-20 07:39:05

[편집자주]

더본코리아의 IPO 청사진이 공개됐다. 2020년 한 차례 상장 목표를 철회했지만 창립 30주년을 맞이한 올해를 원년으로 증권시장의 문을 다시 두드린다. 증권 시장에서 이어진 '프랜차이즈 잔혹사'를 끝낼 수 있을지도 관전 포인트다. 더벨은 더본코리아의 코스피 시장 입성 전략을 짚어보고 중장기 성장 비전을 그려본다.

이 기사는 2024년 09월 12일 15:24 thebell 에 표출된 기사입니다.

더본코리아가 공모 자금 전액을 신수종 사업 발굴을 위한 M&A와 브랜드 경쟁력 강화를 위해 사용하겠다고 밝혔다. 사업 확장을 위한 통 큰 재투자에 나선 셈인데 그 배경으로 양호한 재무 건전성이 꼽힌다.2024년 반기말 기준 차입금은 4억원 수준이다. 반면 현금성자산과 단기금융상품을 포함한 유동성은 1111억원이다. 차입 부담이 사실상 없는 상황 속 견조한 현금흐름으로 곳간을 불리고 있다. 매출액이 우상향하며 운전자본 규모도 커졌지만 높은 회전률로 관리가 용이하게 이루어지면서 안정적인 재무구조를 구축했다는 분석이다.

◇공모자금 유입 시 부채비율 37%, 유동비율 234% 예상

증권신고서에 따르면 더본코리아가 2024년 반기말 기준 보유하고 있는 차입금은 4억원이다. 운영자금을 위해 단행한 신한은행으로부터의 대출로 만기일이 2024년 9월 2일인 만큼 현재는 상환 후 무차입 상태에 접어들었을 것으로 예상된다.

더본코리아는 본래 소극적인 차입 기조를 유지해 왔다. 2016년까지만 하더라도 보유 차입금이 장기차입금 1억원에 불과할 정도였다. 다만 2017년 사업다각화를 위해 호텔 사업에 뛰어드는 과정에서 차입금이 급격하게 불어나기 시작했다. 2016년 1억원이던 총차입금은 2017년 120억원으로 늘었다.

이후 100억원 전후의 차입금을 유지하다가 2021년부터 상환에 나서기 시작했다. 2021년 말 기준 더본코리아의 차입금은 42억원으로 감소했고 이후에도 만기 도래 차입금을 꾸준히 상환하면서 2024년 상반기말 기준 차입금 4억원으로 무차입 경영에 근접한 영업 활동 이어가고 있다.

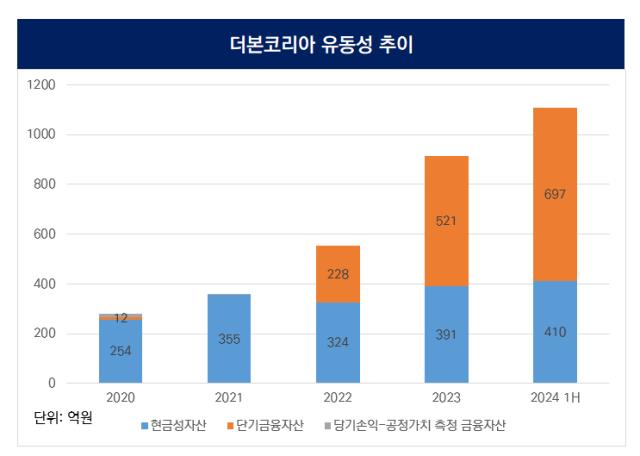

차입금이 감소하기 시작한 2021년부터 유동성도 급격히 불어나기 시작했다. 2020년 280억원이던 유동성은 2021년 357억원으로 27.5% 증가했다. 2022년 552억원, 2023년 915억원, 올해 반기말 기준 1111억원까지 늘었다. 현금성 자산을 어느정도 축적한 2022년부터는 단기금융자산에도 투자를 늘리면서 보유 자금을 효율적으로 운용하고 있다.

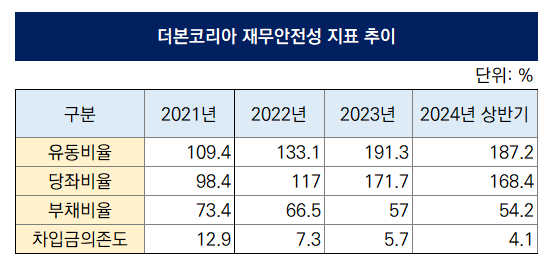

차입금은 줄고 유동성은 풍부해지는 과정 속 자연스럽게 부채비율도 개선됐다. 2024년 상반기말 기준 더본코리아의 부채비율은 54.2%다. 2021년 73.4%에서 매년 감소하는 추세다. 기업의 단기 지급능력을 유동비율도 187.2%로 건전한 수준을 유지하고 있다. 유동비율이 100% 이상인 기업은 1년 이내 현금화할 수 있는 유동자산이 1년 안에 만기가 돌아오는 유동부채보다 많다는 의미다.

이번 IPO로 공모자금이 유입될 경우 재무 건전성은 더욱 안정적인 수준을 유지할 수 있을 것으로 보인다. 공모가 밴드를 기준으로 계산하면 공모 후 최소 690억원에서 최대 840억원의 자금이 더본코리아로 유입된다. 수수료 등을 감안하면 최소 662억2800만원을 확보할 수 있다. 이 경우 단순 계산으로 부채비율은 37%, 유동비율은 234%까지 개선될 수 있다.

◇원활한 현금흐름, 운전자본 관리도 '양호'

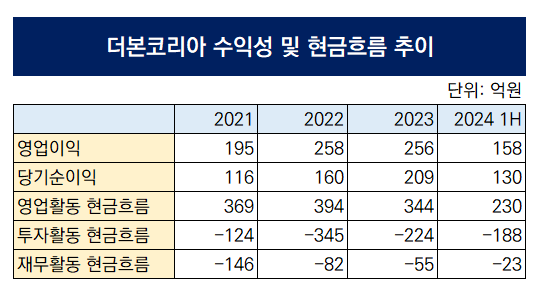

더본코리아의 재무 건전성을 뒷받침하는 건 수익성이다. 프랜차이즈 산업에서의 지배적인 영향력을 바탕으로 안정적인 영업이익을 기록하고 있다. 2022년부터는 매년 250억원 수준의 영업이익을 기록했고 올해 반기에만 벌써 158억원을 기록했다.

더본코리아로 들어오는 현금 유입 역시 원활하다. 최근 3년간 더본코리아의 영업활동 현금흐름은 300~400억원 수준을 유지했다. 이를 주로 차입금 상환에 이용했고 차입 비중이 줄어들면서 단기금융자산 투자 비중을 올려 유동성을 확보하고 있다.

실제로 더본코리아의 재무활동 현금흐름을 살펴보면 매년 지출이 감소하고 있다. 2021년에는 차입금과 리스부채 상환 등으로 인해 재무활동 현금흐름이 마이너스(-) 146억원을 기록했지만 이듬해 -91억원, 2023년 -55억원, 올해 반기에는 -23억원으로 규모가 줄어드는 추세다.

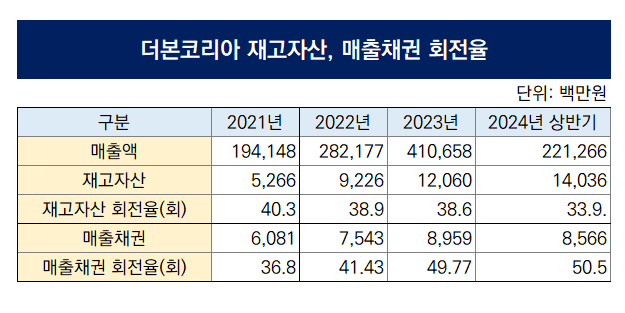

매출 규모가 커지면서 발생할 수 있는 운전자본 리스크도 용이하게 관리가 되고 있는 평가받고 있다. 거래 금액이 늘어나다보면 자연스럽게 받아야 할 돈인 매출채권, 지급해야할 돈인 매입채무, 보관하고 있는 상품인 제고자산 등에 대한 관리 필요성도 커진다. 실제로 올해 반기 기준 더본코리아의 매출채권, 매입채무, 재고자산의 총합은 475억원으로 전년 동기 대비 9.3% 증가했다. 2021년 대비로는 68%가량 늘어난 수치다.

올해 상반기 재고자산 140억원과 매출액 2212억원으로 연환산해 계산한 재고자산 회전율은 33.9회다, 2023년 38.6회보다 감소하긴 했지만 2022년 기준 업종 평균 회전율이 12.8회라는 점을 감안할 때 빠른 회전이 이루어지고 있는 것으로 분석된다. 매출채권 회전율은 50.50회로 오히려 2023년 49.77회보다 증가했다. 2022년 기준 업종 평균은 8.49회다. 동일한 프랜차이즈 사업구조인 교촌에프앤비의 2023년 기준 재고자산 회전율과 매출채권 회전율은 각각 23.97회, 46.11회다.

더본코리아는 증권신고서를 통해 “주요 재무안정성 지표는 업종 평균과 비교하여 우수한 수준을 유지하고 있다”며 “상장을 통한 공모 자금 유입 시 당사의 재무안정성은 더욱 견고해질 것으로 예상”라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 신한글로벌액티브리츠, 오피스 비중 '축소'

- SE인터내셔널, ‘젤라또 피케’ 브랜드로 사업다각화 방점

- [에이직랜드 상장 그후]적자에 흔들린 재무구조, 하반기엔 반등 기다린다

- [미지의 시장 '치매' 개화 길목에 서다]포화상태 A베타 말고 '타우', 국내 유일 MTBR 타깃한 아델

- [thebell interview]'치과 진단' 아이오바이오, 미국 진출 선봉 '큐레이캠'

- [Red & Blue]'도메인 1위' 가비아, 사업 호황에도 외인 '이탈'

- [i-point]머큐리, 광통신사업부문 물적분할 추진

- 두나무, 케이뱅크와 동행 '1년만 더'

- 유규태 삼성메디슨 대표, 소니오보다 '동남아 집중'

- KT·현대차, 최대주주 심사 마무리…협업 시너지 '시동'

김혜중 기자의 다른 기사 보기

-

- '신사업 축' 형지엘리트, 자신감 드러낸 최준호 부회장

- [더본코리아 IPO]'통 큰 재투자' 배경 된 재무 건전성

- CJ프레시웨이, '물류 자회사' 합병 재무 효과는

- 샘표식품, 조직 개편 키워드 '해외·안전'

- [thebell note]'보릿고개' 요기요의 '상생'

- [더본코리아 IPO]'이례적' 배당 계획안 공개, '주주친화' 강조

- [더본코리아 IPO]백종원의 더본코리아, 기업가치 '4700억' 산정 근거는

- 더네이쳐홀딩스, 'RCPS 조기 상환' 재무 영향은

- 쿠팡, 시화 물류센터 개발 속도…'900억' 추가 수혈

- '4000억' 투자 농심, '조달 자신감' 뒷받침