[유증&디테일]대성파인텍, 모노리스 투자자 '엑시트 비히클' 되나60억 들여 구주 양수, 투자 실익 '반신반의'

양귀남 기자공개 2024-09-19 08:40:15

[편집자주]

자본금은 기업의 위상과 크기를 가늠할 수 있는 대표 회계 지표다. 자기자금과 외부 자금의 비율로 재무건전성을 판단하기도 한다. 유상증자는 이 자본금을 늘리는 재무 활동이다. 누가, 얼마나, 어떤 방식으로 진행하느냐에 따라 기업의 근간이 바뀐다. 지배구조와 재무구조, 경영전략을 좌우하는 이벤트이기 때문이다. 더벨은 유상증자 추진 기업들의 투자위험 요소와 전략 내용을 면밀히 살펴보고자 한다.

이 기사는 2024년 09월 13일 10:49 thebell 에 표출된 기사입니다.

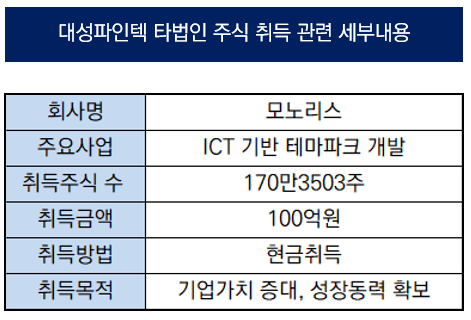

대성파인텍이 모노리스 기존 투자자의 투자금 회수를 위한 '비히클'로 전락하는 모양새다. 석전자가 유상증자를 통해 납입한 100억원이 모노리스의 구주와 신주 양수에 쓰였다. 모노리스 지분 인수를 통한 실익이 불분명한 상황에서 모노리스 기존 주주의 엑시트만 도와준 셈이 됐다.13일 금융감독원 전자공시시스템에 따르면 대성파인텍은 모노리스 지분을 100억원에 취득할 예정이라고 밝혔다. 모노리스는 ICT 기반 테마파크 개발을 주 사업으로 영위하고 있는 법인이다. 제주도에 9.81 파크를 조성했고, 인천, 부산에도 동일한 시설 설립을 추진하고 있다.

대성파인텍은 기업가치 증대와 성장동력 확보를 위해 모노리스 지분을 취득한다고 밝혔다. 구주 113만2075주, 신주 57만1428주를 합쳐 총 170만3503주를 양수할 예정이다. 양수 예정일은 오는 20일이다.

지난 3일 석전자로부터 조달한 100억원을 전부 투입한다. 당초 자금조달의 목적을 타법인 증권 취득자금으로 배정하면서 외부 투자는 예견된 상황이었다.

다만 일각에서는 대성파인텍을 상장이 늦어지고 있는 모노리스의 기존 주주들의 엑시트를 위한 비히클로만 활용했다는 비판이 제기되고 있다. 인수를 통해 얻는 이익도 불분명하다는 점이 비판에 무게를 싣고 있다.

모노리스는 2021년부터 상장을 준비했지만 원활하게 진행되지 않고 있다. 2022년 상장예비심사를 청구했지만 철회했고, 지난해 상장 재도전에 나선다고 선언했지만 이후 명확한 움직임을 확인할 수 없다. 모노리스는 지난 2016년부터 꾸준히 외부로부터 투자를 유치했다.

프리 IPO 단계에서 200억원의 투자 유치까지 이뤄냈다. 당시 몸값은 2000억원 수준으로 책정됐다. 투자자들의 원활한 엑시트를 위해서는 상장이 안정적으로 마무리돼야 하지만 연이어 상장이 미뤄지면서 사실상 기존 투자자들의 엑시트 플랜에 차질이 생겼다.

대성파인텍이 모노리스 구주를 매입하면서 일부 투자자는 투자금을 회수할 수 있을 전망이다. 자칫 상장이 불발되면 회수하기 힘든 투자금을 대성파인텍을 통해 60억원을 회수할 수 있게 됐다.

반면 대성파인텍은 모노리스 지분 취득을 통해 실질적인 이익을 보기 어려운 상황이다. 대성파인텍은 구주와 신주 취득을 통해 5.73%의 지분을 확보하게 된다. 모노리스에 실질적인 영향력을 행사하기에는 다소 부족한 지분율이다.

배당 수익도 기대하기 어렵다. 모노리스는 이익이 나지 않는 법인이기 때문이다. 모노리스는 지난해 기준 매출액과 당기순손실 각각 143억원, 90억원을 기록했다. 수익성을 확보하지 못하면서 적자를 지속적으로 이어오고 있다. 결국 꾸준한 배당을 받기도 어렵고, 엑시트 플랜이 불명확한 비상장사의 지분을 떠안은 셈이다.

유상증자부터 모노리스 지분 취득 과정까지 이동석 석전자 회장의 입김이 크게 작용한 것으로 보인다. 이 회장은 모노리스의 2대주주다. 대성파인텍과 모노리스 모두와 관련이 있는 이 회장이 일련의 과정을 주도한 모양새다.

대성파인텍은 유상증자 과정에서 최대주주가 변경됐다. 석전자가 유상증자에 참여해 신주 1129만9430주를 인수하면서 대성파인텍의 최대주주에 올랐다. 기존 최대주주는 대성엠텍으로 551만52주를 보유하고 있다. 기존 최대주주 측은 경영권을 매각한 것은 아니라는 입장을 밝혔다.

대성파인텍 관계자는 "대성파인텍이 인수한 모노리스의 구주를 보유했던 기존 투자자에 대해서는 알려줄 수 없다"며 "모노리스 지분 인수는 임원들의 결정에 따른 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [i-point]'큐브엔터 계열' 아더월드, SL:U 두 번째 시즌 공개

- 이에이트, 제조업 특화 EPC 솔루션 출시

- [i-point]채비, 2년 연속 급속 충전소 1800면 이상 구축

- [CFO 워치]옥준석 신임 재경담당, 공모채 성공적 데뷔

- [2025 기대작 프리뷰]'모바일 황제' 넷마블, 콘솔 바람 올라타나

- [롯데 성장 전략 대전환 선포 1년]그룹 핵심축 롯데쇼핑, '덜고 더하고' 체질 개선 가속

- [호황기 전선업계 톺아보기]'투자에 진심' LS일렉트릭, 공장 증설·M&A '잭팟'

- [롯데 성장 전략 대전환 선포 1년]비핵심 자산 매각 선회, 전환점 마련 방향성 '유효'

- [크립토 컴퍼니 레이더]빗썸, 난데없는 가방사업? 업황 리스크 해소 '안간힘'

- [2025 카카오 리빌딩]C레벨 3인 체제 축소, 성과 달성 개인 부담 커졌다

양귀남 기자의 다른 기사 보기

-

- [i-point]채비, 2년 연속 급속 충전소 1800면 이상 구축

- [i-point]포니링크, 전환사채 인수인·발행총액 변경

- [i-point]씨유메디칼, 신규 비전 'CU Mediacal 2.0' 발표

- [Red & Blue]코나아이, 신년 블록체인 신사업 주목

- [i-point]티에스넥스젠, ESS 사업 확대 본격화

- [i-point]경남제약, '자하생력액' 한정판 에디션 출시

- [거래재개 노리는 코스닥사]삼성전자 출신 포진한 알파홀딩스, 본업 성장 '힘싣기'

- [i-point]브이티코스메틱, 저분자 식물성 PDRN 에센스 주목

- [i-point]스카이월드와이드, AI 기반 사업 본격 확장

- [거래재개 노리는 코스닥사]본업 회복세 들어선 휴센텍, 시장 복귀 '준비 완료'