'청담글로벌 자회사' 바이오비쥬, 예심 청구 'IPO 시동' 주관사 대신증권…필러, 스킨부스터 제품 판매로 200억 안팎 매출

한태희 기자공개 2024-11-14 09:10:58

이 기사는 2024년 11월 13일 07시17분 thebell에 표출된 기사입니다

메디컬 에스테틱 전문 기업 바이오비쥬가 상장예비심사를 청구했다. 청담글로벌의 자회사인 바이오비쥬는 필러, 스킨 부스터 등이 주력 제품으로 연간 170억원의 매출을 올린다. 안정적 실적을 토대로 본격적인 IPO(기업공개) 준비에 돌입했다.바이오비쥬는 12일 한국거래소에 코스닥 상장을 위한 예비심사를 신청했다. 주관사는 대신증권이다. 공모예정주식수는 300만주로 전체 상장예정주식수의 19.9%다.

2018년 설립된 바이오비쥬는 청담글로벌의 자회사로 의약품 제조, 유통 및 판매를 주요 사업으로 한다. 청담글로벌이 최대주주로 올해 반기 기준 70.4% 지분을 보유했다. 청담글로벌은 라이브커머스 시장 중심 S2C사업을 주요 사업으로 하는 코스닥 상장사다.

바이오비쥬는 파마리서치의 리쥬란 등 필러 제품을 해외에 유통하는 사업으로 시작했다. 2020년 자체 제조시설을 확보한 뒤 2021년부터 자체 제조를 시작했다. 자체 브랜드로 칸도럽, 엘레톡스, 코레나, 아세나르트 등을 보유했다.

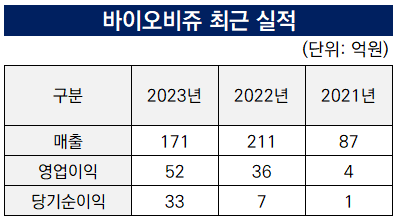

작년 매출은 171억원으로 전년 211억원 대비 19% 감소했지만 수익성은 오히려 증가했다. 같은 기간 영업이익은 52억원, 당기순이익은 33억원을 기록했다. 작년 영업이익률은 30.4%에 달한다.

안정적인 실적과 든든한 모기업의 지원을 토대로 상장에 도전한다. 모회사인 청담글로벌은 작년에만 2378억원의 연결 매출을 올렸다. 틱톡 등 라이브커머스 채널을 활용한 국내 화장품, 건기식 브랜드 유통으로 주된 수익을 낸다. 2022년 코스닥에 상장했다.

바이오비쥬는 올해 3월 IPO를 앞두고 15억원의 투자를 유치했다. 투더터닝포인트, LK기술투자, 씨티케이가 투자에 참여했다. 바이오비쥬에 따르면 당시 1515억원의 포스트밸류를 인정받았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [갤럭시 언팩 2025]'최강 AI폰' 속 반전 키워드 '폐어망·산호초'

- [두산스코다파워 체코 IPO]최대 1600억 조달 전망…내달 6일 상장

- [갤럭시 언팩 2025]'모바일AI 선도' 삼성, 판 키우는 '갤럭시 테크 포럼'

- [퀀텀점프 2025]스카이월드와이드 "계열사간 기술 시너지, 턴어라운드 자신"

- [퀀텀점프 2025]스카이월드와이드, AI 테크 기업 '새출발'

- [갤럭시 언팩 2025]삼성의 AI폰 진화 전략, '소비자 중심' 원칙 확고

- [갤럭시 언팩 2025]'엔비디아' 출신이 확신한 '무한' XR 경쟁력

- 지주사 전환 취소 빙그레, 초조했던 '2개월'

- 고려아연, '영풍 빼고' MBK에 화해 제스처...반응은 '냉랭'

- [2025 신풍제약 재도약]유제만 대표 "체질개선 시기 지나 이제는 결실의 시간"

한태희 기자의 다른 기사 보기

-

- 영진약품, 5년만에 흑자 전환…이기수 대표 연임 '촉각'

- [thebell interview]인벤티지랩의 퀀텀점프, 주사제 GMP 구축 그리고 'LNP'

- [제약바이오 시총분석]케어젠, 몸값 2배 불린 청사진 '건기식·신약'에 쏠린 눈

- '생산역량 강화' 박셀바이오, JBRC 출신 류강 CSO 영입

- [클리니컬 리포트]테고사이언스, 회전근개 세포치료제 '동종' 개발 승부수

- '치매치료제' 큐어버스, 250억 시리즈B '오버부킹' 마무리

- [2025 제약바이오 모멘텀 점검]쓰리빌리언, '글로벌매출' 확장 원년…성장동력은 AI 신약

- [2025 제약바이오 모멘텀 점검]카카오헬스케어, 파스타 국내 안착…이제는 '글로벌·B2B'

- '셀트리온 파트너' 피노바이오, 기평 탈락…IPO 3수 무산

- '삼성 신약 파트너' 인투셀, 상장 예비심사 5개월만에 통과